Le partenaire de Dragonfly, Haseeb : USDe a-t-il vraiment perdu son ancrage ?

Pendant le krach du marché, le prix de USDe sur sa principale plateforme de trading Curve n'a baissé que de 0,3 %.

Pendant l'effondrement du marché, le prix de USDe sur sa principale plateforme d'échange, Curve, n'a chuté que de 0,3 %.

Auteur : Haseeb Qureshi, associé chez Dragonfly

Traduction : Luffy, Foresight News

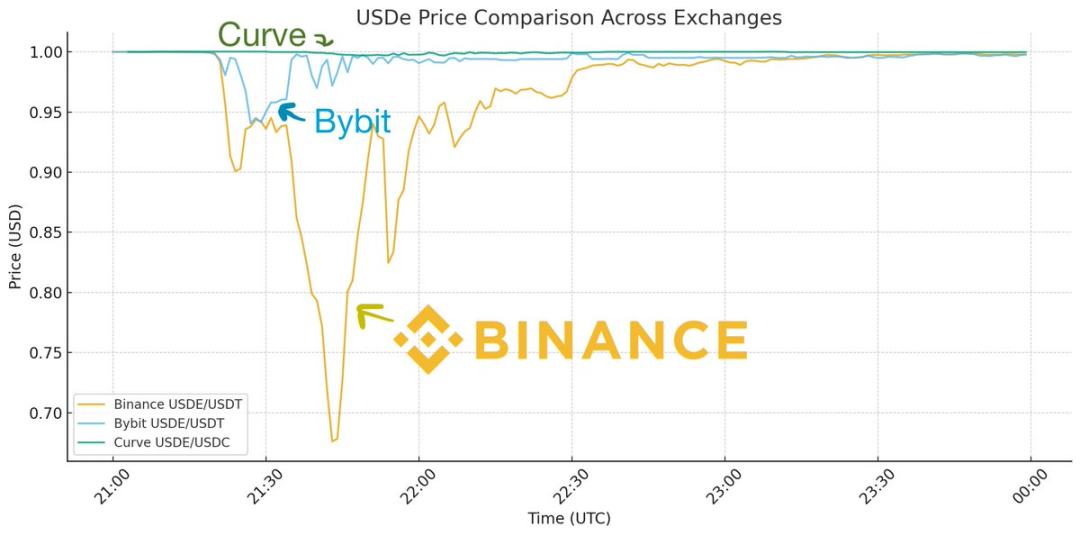

J'ai vu beaucoup de discussions sur le fait qu'Ethena aurait perdu son ancrage pendant le chaos du marché ce week-end. En réalité, USDe (le stablecoin émis par Ethena) a brièvement perdu son ancrage jusqu'à environ 0,68 dollar, avant de remonter. C'est ce que montre le graphique de Binance cité par tout le monde :

Mais après avoir étudié les données en profondeur ces deux derniers jours et discuté avec de nombreuses personnes, je peux maintenant affirmer clairement que cette affirmation est incorrecte : USDe n'a pas perdu son ancrage.

La première chose à comprendre est la suivante : le lieu où USDe dispose de la plus grande liquidité n'est en fait pas sur les exchanges, mais sur Curve. Curve dispose de centaines de millions de dollars de liquidité permanente, alors que chaque exchange, y compris Binance, n'a que quelques dizaines de millions de dollars de liquidité.

Donc, si vous ne regardez que le graphique de USDe sur Binance, cela donne l'impression d'une perte d'ancrage. Mais si vous prenez en compte les autres plateformes de liquidité de USDe, vous obtenez une image différente :

On peut voir que, bien que le prix de USDe ait baissé sur chaque exchange centralisé, la baisse n'était pas uniforme. Bybit est brièvement descendu à 0,95 dollar avant de se rétablir rapidement, tandis que la perte d'ancrage sur Binance a été beaucoup plus importante et a mis beaucoup de temps à se résorber. Pendant ce temps, le prix sur Curve n'a chuté que de 0,3 %. Comment expliquer cette différence ?

Rappelez-vous que ce jour-là, chaque exchange subissait une pression énorme, c'était l'un des plus grands événements de liquidation de l'histoire des cryptomonnaies. Binance était extrêmement instable pendant cette période, avec des dysfonctionnements de l'API, des dépôts et retraits bloqués, les market makers ne pouvaient pas déplacer leurs positions, personne ne pouvait intervenir pour faire de l'arbitrage.

C'est comme si un incendie s'était déclaré sur Binance, mais que toutes les routes étaient bloquées, empêchant les pompiers d'intervenir. Cela a conduit à une situation incontrôlable sur Binance, alors que sur presque toutes les autres plateformes, la liquidité a rapidement éteint l'incendie. Comme Guy l'a montré dans son post, en raison des mêmes problèmes d'instabilité généralisée, USDC a également brièvement perdu quelques centimes sur Binance, simplement parce que la liquidité ne pouvait pas entrer, mais cela ne constituait pas non plus un événement de perte d'ancrage pour USDC.

Ainsi, dans une situation d'API instable, il n'est pas surprenant que les prix diffèrent fortement entre les exchanges, car personne ne pouvait prendre de position. Mais pourquoi la baisse sur Binance a-t-elle été beaucoup plus profonde que sur Bybit ?

La réponse est double. Premièrement, Binance n'a aucune relation de primary dealer avec Ethena, il n'est pas possible de frapper ou de racheter directement sur la plateforme (Bybit et d'autres exchanges ont intégré cette fonctionnalité), ce qui permet aux market makers de rester sur la plateforme pour faire de l'arbitrage. C'est très important, sinon les market makers doivent retirer des fonds de Binance, aller sur Ethena pour faire l'arbitrage d'ancrage, puis ramener leur position. En période de crise avec une API défaillante, personne ne peut faire cela.

Deuxièmement, l'oracle de Binance a mal fonctionné, déclenchant des liquidations qui n'auraient pas dû avoir lieu ; un bon mécanisme de liquidation ne devrait pas s'activer lors d'un flash crash. Si vous n'êtes pas la principale plateforme de trading d'un actif (ce qui est le cas de Binance pour USDe), vous devriez vous référer au prix de la principale plateforme. Si vous ne regardez que votre propre carnet d'ordres, vous allez sur-líquider. Cela a conduit Binance à liquider USDe à environ 0,80 dollar, déclenchant ainsi une réaction en chaîne. C'est aussi la raison pour laquelle Binance rembourse actuellement les utilisateurs dont les USDe ont été liquidés (à ma connaissance, les autres exchanges ne le font pas). Ils n'ont regardé que leur propre prix et non le véritable prix externe, ce qui a conduit à une erreur.

Il s'agit donc d'un événement de flash crash spécifique à Binance, qu'une meilleure structure de marché aurait pu éviter. Sur sa principale plateforme, Curve, USDe est resté relativement stable toute la journée. Cela diffère vraiment de ce que l'on décrit comme une perte d'ancrage.

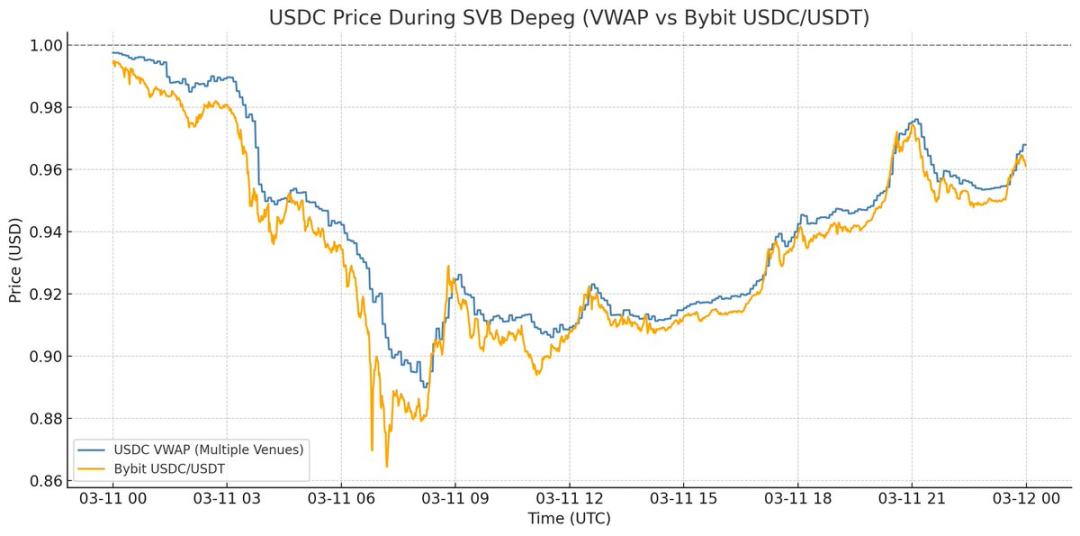

Si vous vous souvenez de la crise de la Silicon Valley Bank en 2023 concernant USDC, voilà ce qu'est une véritable perte d'ancrage :

Pendant la crise de la Silicon Valley Bank, le prix de USDC a chuté sur toutes les plateformes, il n'y avait aucun endroit où vous pouviez vendre USDC à 1 dollar. Les rachats étaient effectivement suspendus, donc 0,87 dollar était son vrai prix, c'est cela la définition d'une perte d'ancrage.

Cette fois-ci, il ne s'agissait que d'un écart de prix spécifique à Binance. C'est une leçon importante pour l'infrastructure du marché, mais si vous essayez de tirer des conclusions sur le mécanisme de USDe à partir de l'événement de ce week-end, il est crucial d'en comprendre les subtilités.

Tout au long de l'événement, USDe était entièrement collatéralisé sur sa principale plateforme, avec une valeur de 1 dollar, et en raison de la volatilité des prix, ses collatéraux ont même augmenté pendant le week-end. Autrement dit, cette instabilité du marché a finalement été bénéfique, car elle a servi de leçon à l'ensemble du secteur. Le post de Guy explique comment tout exchange, y compris Binance, peut éviter ce genre de problème à l'avenir.

En résumé : USDe n'a pas perdu son ancrage, c'est le prix sur Binance qui a posé problème.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Le Bitcoin repasse au-dessus de 93 000 $ alors que les liquidations de positions courtes et un nouvel intérêt institutionnel alimentent le rebond avant la réunion de la Fed

Bitcoin a bondi au-dessus de 93 000 dollars alors que la liquidation des positions short et des flux constants vers les ETF ont alimenté un fort rebond. Cependant, les analystes avertissent que le stress des mineurs, le comportement mitigé des whales et l'incertitude macroéconomique rendent les gains récents vulnérables si les flux vers les ETF ou la liquidité faiblissent.

Le Daily : Le Royaume-Uni adopte une loi sur la propriété crypto, Firelight lance un protocole de staking XRP sur Flare, l’American Bitcoin des frères Trump s’effondre, et plus encore

Le Royaume-Uni reconnaît désormais légalement les actifs numériques comme une troisième catégorie de propriété suite à la promulgation du Property (Digital Assets etc) Act 2025 après l’assentiment royal du roi Charles III. Firelight Finance a lancé un protocole de staking XRP sur Flare, qui émet le stXRP, un token liquide de type restaking conçu pour alimenter un modèle d’assurance DeFi, une fois que les récompenses seront activées lors de la prochaine phase de déploiement.

MUTM nommé la meilleure cryptomonnaie, un investissement de 5 000 $ pourrait être multiplié par 30

En vogue

PlusLe Bitcoin repasse au-dessus de 93 000 $ alors que les liquidations de positions courtes et un nouvel intérêt institutionnel alimentent le rebond avant la réunion de la Fed

Le Daily : Le Royaume-Uni adopte une loi sur la propriété crypto, Firelight lance un protocole de staking XRP sur Flare, l’American Bitcoin des frères Trump s’effondre, et plus encore