Guerre tarifaire entre les États-Unis et la Chine : le marché des crypto-monnaies peut-il survivre à cette nouvelle guerre commerciale ?

Les marchés mondiaux ont été secoués après que le président Donald Trump a annoncé un tarif douanier de 100 % sur les produits chinois à partir du 1er novembre, ravivant une guerre commerciale à grande échelle entre les deux plus grandes économies. Avec 1,6 trillion de dollars déjà effacés du marché boursier américain en une seule journée, la question que se posent tous les investisseurs est simple : quelle sera la prochaine étape pour la crypto ?

Pourquoi les tarifs douaniers entre les États-Unis et la Chine comptent-ils pour le marché crypto ?

Contrairement aux actions traditionnelles, les cryptomonnaies ne sont pas liées à une seule économie, mais elles réagissent fortement aux chocs macroéconomiques. Les tarifs entre les États-Unis et la Chine touchent deux points de pression : l’inflation et la liquidité. La hausse des coûts d’importation fait grimper l’inflation, et les banques centrales peuvent réagir avec une politique monétaire plus stricte, réduisant la liquidité. Pour les actifs à risque comme Bitcoin et les altcoins, une liquidité réduite se traduit souvent par une pression à la vente.

Dans le même temps, la crypto est de plus en plus perçue comme une couverture contre le risque géopolitique. Si les tensions commerciales s’intensifient jusqu’à provoquer une instabilité financière plus large, les investisseurs pourraient se tourner vers Bitcoin comme valeur refuge numérique, à l’image de la réaction de l’or lors des crises. Ce double rôle crée de la volatilité : d’abord des ventes paniques, puis des flux spéculatifs si la confiance dans les monnaies fiduciaires s’affaiblit.

Analyse graphique : Où va le marché crypto ?

Capitalisation totale du marché : TradingView

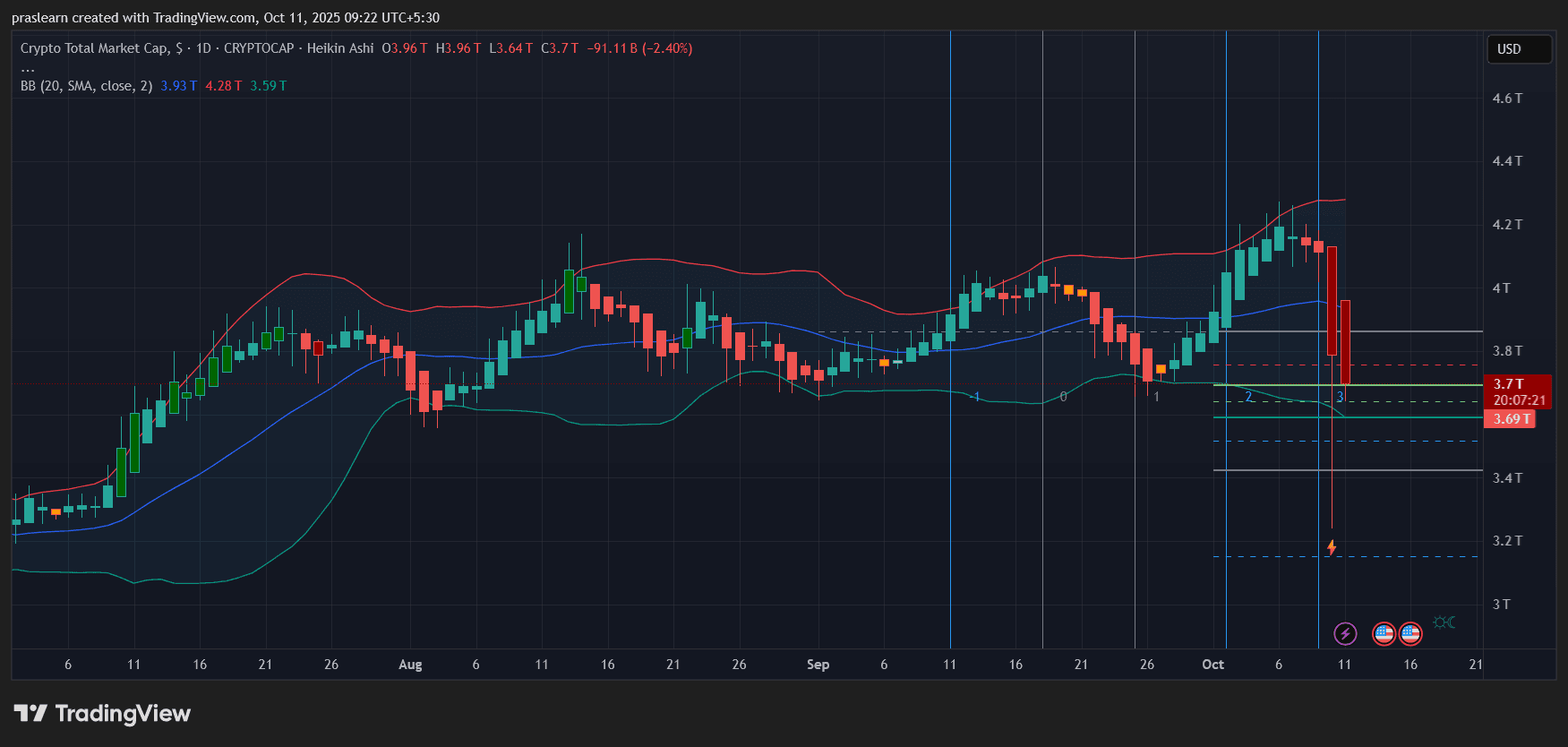

Capitalisation totale du marché : TradingView En regardant le graphique de la capitalisation totale du marché crypto, les bougies récentes racontent une histoire de retournement brutal. Après avoir testé la bande supérieure de Bollinger près de 4,2 trillions de dollars, le marché a plongé sous les 3,7 trillions, avec une longue mèche descendant vers 3,2 trillions. Cette mèche signale une liquidation panique extrême, suivie d’une reprise partielle.

Les bandes de Bollinger s’élargissent, ce qui indique généralement une volatilité accrue à venir. La bande médiane autour de 3,93 trillions de dollars agit comme résistance, tandis que le support immédiat se situe près de 3,59 trillions. Si ce niveau est franchi de manière décisive, le prochain arrêt pourrait être à 3,2 trillions. À la hausse, une reprise de la zone 3,9–4 trillions pourrait préparer le terrain pour un rebond.

La politique des terres rares pourrait-elle déborder sur le marché crypto ?

Source de l’image : Truthsocial

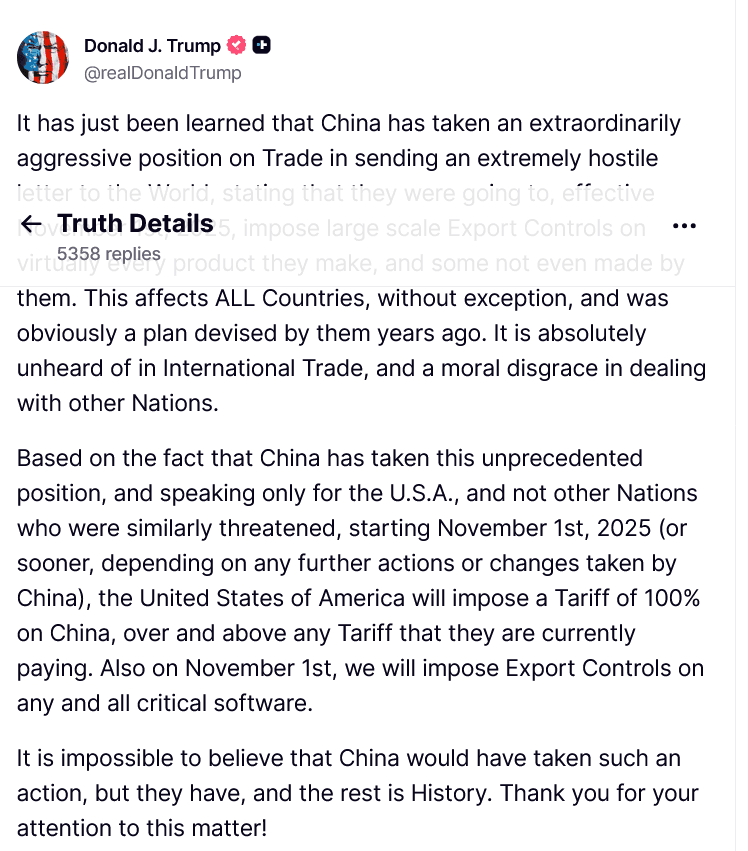

Source de l’image : Truthsocial Les restrictions de la Chine sur les exportations de terres rares ne concernent pas seulement les minéraux ; il s’agit d’une arme géopolitique. Les terres rares sont essentielles pour les industries de haute technologie, y compris les puces, les batteries et les véhicules électriques. Toute perturbation de cette chaîne d’approvisionnement menace les actions technologiques américaines, déjà en difficulté. Lorsque les actions sont instables, la crypto devient souvent un dommage collatéral, les institutions réduisant leur exposition à toutes les classes d’actifs volatiles.

Mais voici la subtilité : si les relations entre les États-Unis et la Chine se détériorent davantage et que la confiance mondiale dans les systèmes financiers traditionnels diminue, la crypto pourrait bénéficier d’entrées de capitaux en tant que réserve alternative de valeur. En essence, les différends sur les terres rares pourraient indirectement alimenter le récit du Bitcoin en tant qu’« or numérique ».

Perspectives à court terme : un nouveau crash du marché crypto avant un rebond ?

Compte tenu de la date limite du 1er novembre pour les tarifs annoncés par Donald Trump, les marchés se préparent à plusieurs semaines d’incertitude. Attendez-vous à des fluctuations brutales alors que les traders se positionnent pour les pires scénarios. Le graphique suggère que la capitalisation du marché crypto pourrait retester les 3,5 trillions, avec une possible extension à 3,2 trillions si la panique s’intensifie.

Cependant, si la crainte de l’inflation pousse davantage d’investisseurs à rechercher des actifs décentralisés, Bitcoin et Ethereum pourraient mener un rallye de soulagement. Historiquement, la crypto prospère lorsque les marchés traditionnels perdent la confiance des investisseurs.

Vision à long terme : un tournant pour l’adoption ?

Si la guerre commerciale s’intensifie, l’adoption de la crypto pourrait s’accélérer. Les États-Unis comme la Chine investissent massivement dans les technologies blockchain. Pour la Chine, encourager l’adoption du yuan numérique pourrait réduire la dépendance au commerce libellé en dollar. Pour les États-Unis, la crypto pourrait gagner du terrain alors que les investisseurs particuliers et institutionnels cherchent des alternatives à une monnaie fiduciaire affaiblie par l’inflation.

L’impasse sur les terres rares pourrait également mettre en lumière le rôle de la blockchain dans la sécurisation des chaînes d’approvisionnement, renforçant encore le lien entre crypto et géopolitique.

Conclusion

La bataille tarifaire entre les États-Unis et la Chine a plongé la crypto dans une tempête d’incertitude. À court terme, la volatilité et le risque baissier dominent les graphiques. Mais à long terme, ces tensions géopolitiques pourraient bien être le carburant qui renforce la légitimité de la crypto comme couverture contre l’inflation, les guerres commerciales et la perte de confiance mondiale.

La question n’est pas seulement de savoir si la crypto va baisser ou monter dans les prochaines semaines. La vraie question est de savoir si cette guerre commerciale marque le début de l’évolution de la crypto, passant d’un actif spéculatif à un refuge financier essentiel.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

La journée de trading la plus forte de Bitcoin depuis mai annonce un possible rallye vers 107 000 $

Le prix de BNB peut-il repasser au-dessus de 1 000 $ en décembre ?

XRP fait face à un moment « maintenant ou jamais » alors que les traders anticipent un rallye vers 2,50 $

La demande de trésorerie Ethereum s'effondre : cela retardera-t-il le retour de ETH à 4 000 $?