La fin de l’ère “retail” : Wall Street dicte désormais la cadence des rallyes Bitcoin

Le Bitcoin a bien grandi… Fini les pumps sauvages lancés sur Reddit ou Twitter. En 2025, ce n’est plus le retail (les petits investisseurs) qui fait la loi, mais les géants de la finance. Bienvenue dans l’ère des ETF, des fonds pros et des milliards qui font bouger le marché en silence.

Le Bitcoin n’est plus un terrain de jeu pour les particuliers

Fini le temps où une vague de hype suffisait à propulser Bitcoin vers les sommets. En 2025, le marché a changé de visage. Le retail (vous, nous, les petits investisseurs individuels) n’est plus aux commandes. Désormais, ce sont les géants de la finance traditionnelle qui tirent les ficelles : les hausses ne viennent plus de la foule, mais des fonds, des gestionnaires et des ETF.

Comme l’explique Hong Kim, CTO de Bitwise, à Decrypt « la base d’investisseurs de Bitcoin est passée des traders particuliers aux allocateurs long terme ». Le marché est désormais rythmé par des flux stables et professionnels, plus par l’euphorie du grand public, qui se ruait sur la crypto quand certains tokens battaient des records.

L’effet ETF : les milliards de Wall Street qui font monter le BTC

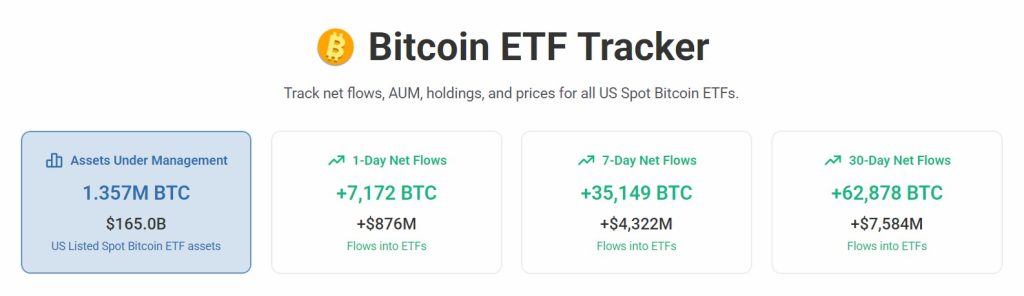

Depuis le lancement des ETF Bitcoin, les flux entrants ont explosé. Ces derniers détiennent aujourd’hui 165 milliards $ de BTC, soit près de 7 % de la capitalisation du réseau.

Kim parle d’un « moment IPO pour Bitcoin » : une nouvelle étape de légitimation. Les entreprises et les gestionnaires d’actifs traitent désormais le BTC comme n’importe quel autre actif de leur portefeuille. À chaque afflux d’argent, les ETF achètent du BTC sur le marché spot, ce qui pousse mécaniquement le prix vers le haut.

Pourquoi le retail décroche peu à peu

Le retail, lui, semble rester à l’écart. Après les scandales FTX, Luna ou Celsius, beaucoup de particuliers ont été refroidis. Et les opportunités de gains rapides façon 100x se font plus rares. « Les clients cherchent désormais une performance régulière, ajustée au risque », explique Elliot Andrews, CEO d’Aspen Digital. Le temps des paris fous semble révolu.

Autre point clé : l’arsenal pro des institutionnels. Ils ont des solutions de garde robustes (Coinbase Custody, Anchorage, Fidelity), une régulation claire, et des équipes de gestion de risque. Pour les particuliers, c’est bien plus difficile d’évoluer dans ce nouveau cadre ultra régulé et technique.

Un Bitcoin plus stable… mais plus froid ?

Cette domination institutionnelle a aussi un impact sur la volatilité . Les achats massifs et réguliers des ETF remplacent les montagnes russes du retail. Résultat : Bitcoin gagne en stabilité, et devient un actif « sérieux ».

Mais ce calme a un prix : les hausses spectaculaires se font plus rares. Le marché est plus lent, plus prévisible, moins « vivant » qu’à l’époque des memecoins et des forums. Certains puristes regrettent cette « normalisation » d’un actif autrefois rebelle. L’esprit cypherpunk s’estompe au profit d’une gestion institutionnelle plus feutrée.

Que se passe-t-il si Wall Street freine ?

Et ce nouveau modèle a aussi ses limites. Si les ETF venaient à connaître des retraits massifs, cela pourrait provoquer une chute brutale du marché. À l’inverse du retail, les institutionnels peuvent aussi sortir d’un actif sans crier gare, souvent pour des raisons macro ou réglementaires.

Et surtout, la concentration du pouvoir inquiète. En rendant Bitcoin dépendant de Wall Street, le risque est de voir les décisions de quelques fonds influencer tout le marché. Le BTC devient alors moins libre et moins neutre. Heureusement, pour l’instant, la demande reste forte : chaque baisse est vue comme une opportunité d’accumulation par les pros.

Mais que se passerait-il si les ETF décidaient de vendre ? En tout cas, à ce stade, il est déjà bien trop tard pour faire marche arrière.

Source : Wallet Pilot (ETF Tracker)

Pour aller plus loin sur le sujet :

- XRP en panique ? Le “retail FUD” atteint un record inédit depuis les tarifs Trump

- Le créateur de Litecoin (LTC) regrette son choix : « Stackez du Bitcoin, ne vendez pas »

- L’ETF le plus rentable de BlackRock est à deux doigts de 100 milliards

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Les contrats de Kalshi sur le marché de prédiction sont désormais tokenisés sur la blockchain Solana

La Crypto Fête-t-elle Décembre ? Pourquoi le Marché Devient Soudain Festif — Et Ce Qui Nous Attend en 2025Pourquoi la crypto semble festive : Les vér

Le marché crypto devient festif en ce début décembre, et ce n’est pas un hasard. Voilà pourquoi Bitcoin grimpe et ce qu’il faut attendre pour 2025.

Le minage de Bitcoin devient de moins en moins rentable