Le Bitcoin baisse, mais les fondamentaux restent haussiers

Malgré une correction de plus de 4 % après un sommet historique à 126 219 $, le bitcoin conserve un momentum haussier solide, porté par des fondamentaux institutionnels robustes. Les flux massifs vers les ETF et la confiance renouvelée de Wall Street dessinent le portrait d’un marché en pleine maturité. De Citibank à JPMorgan, les géants de la finance américaine anticipent désormais une ascension vers les 150 000 $ d’ici décembre.

En bref

- Le bitcoin a perdu 4,2 % mardi après son sommet historique de 126 219 $, une consolidation technique normale après un gain hebdomadaire de 12,5 %.

- Les ETF Bitcoin ont enregistré des entrées hebdomadaires record de 3,55 milliards de dollars, portant les actifs sous gestion à 195,2 milliards de dollars.

- Les réserves de BTC sur les plateformes d’échange ont chuté à leur plus bas niveau depuis cinq ans, signalant une accumulation continue des investisseurs.

- Citibank et JPMorgan tablent respectivement sur 181 000 $ et 165 000 $ pour le Bitcoin dans les 12 prochains mois.

Forte baisse du Bitcoin malgré des signaux haussiers solides

Le cours du bitcoin a enregistré mardi une correction de 4,2 %, après avoir atteint un nouveau record historique la veille. Cette baisse s’inscrit dans un contexte d’incertitude économique mondiale croissante.

Pourtant, loin de refléter une faiblesse, les données sur les produits dérivés révèlent une structure de marché étonnamment saine. Les traders professionnels ne se précipitent pas dans des positions à effet de levier excessif, ce qui constitue paradoxalement un signal positif.

Les contrats à terme mensuels sur bitcoin maintiennent une prime annualisée de 8 % par rapport aux marchés au comptant. Cette fourchette, située entre 5 % et 10 %, correspond à un marché équilibré.

En période d’euphorie démesurée, cet écart grimpe au-delà de 20 %. À l’inverse, les phases baissières le font plonger sous 5 %, voire en territoire négatif. La modération actuelle suggère que la hausse récente ne repose pas sur une spéculation débridée.

Cette prudence des marchés dérivés offre un coussin de sécurité appréciable. Elle limite les risques de liquidations en cascade si les cours devaient continuer à baisser. Plus important encore, les analystes estiment que la remontée depuis le test des 109 000 $ fin septembre s’appuie sur des flux de capitaux réels, plutôt que sur un effet de levier spéculatif.

L’intérêt ouvert sur les contrats à terme atteint actuellement 72 milliards de dollars. Malgré un léger recul de 2 % depuis lundi, ce volume demeure solide. Un marché dérivé profond et liquide constitue un prérequis indispensable pour attirer les fonds spéculatifs et les gestionnaires d’actifs institutionnels vers le bitcoin .

Les institutions accumulent pendant que l’offre disponible s’évapore

L’adoption institutionnelle du bitcoin franchit des paliers inédits. Les produits négociés en bourse (ETF spot) ont enregistré des entrées nettes hebdomadaires de 3,55 milliards de dollars, propulsant les actifs sous gestion à 195,2 milliards de dollars.

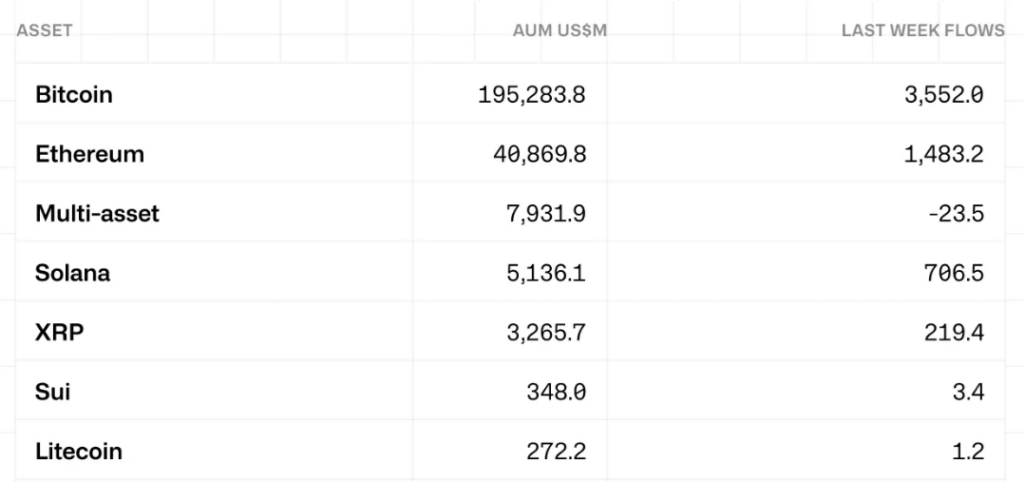

Flux hebdomadaires nets des ETF et ETP par actif, exprimés en millions de dollars. Source : CoinShares

Flux hebdomadaires nets des ETF et ETP par actif, exprimés en millions de dollars. Source : CoinShares

À titre de comparaison, l’ensemble des produits d’investissement indexés sur le métal argent — notamment les ETF comme le iShares Silver Trust — représentent environ 40 milliards de dollars d’actifs sous gestion. Un contraste qui souligne le changement d’échelle entre les métaux précieux traditionnels et le bitcoin.

Les grandes banques américaines ont radicalement changé de discours. Citibank prévoit 181 000 $ dans son scénario de base pour les 12 prochains mois, avec un scénario optimiste à 231 000 $.

JPMorgan estime quant à elle que le bitcoin est sous-évalué et devrait déjà se négocier autour de 165 000 $ si on le compare à l’or. Ces prévisions s’appuient sur la stratégie du « Debasement Trade », un pari sur la dépréciation des monnaies nationales face à l’accumulation de dettes publiques.

Les entreprises poursuivent leur accumulation stratégique. Des sociétés comme Strategy et Metaplanet continuent d’acheter du BTC comme actif de réserve. Ces mouvements renforcent le statut du bitcoin comme classe d’actifs indépendante.

Par ailleurs, les réserves de bitcoin sur les plateformes d’échange ont fondu à leur niveau le plus bas depuis cinq ans. Glassnode évalue ces soldes à 2,38 millions de BTC, contre 2,99 millions un mois auparavant.

Cette baisse d’environ 600 000 BTC témoigne d’une accumulation massive. Moins de bitcoin disponible à la vente immédiate signifie mécaniquement une pression haussière accrue sur les prix.

Évolution du solde de Bitcoin détenu sur les plateformes d’échange. Source : Glassnode

Évolution du solde de Bitcoin détenu sur les plateformes d’échange. Source : Glassnode

Une fin d’année sous haute tension

Les volumes de trading se maintiennent à des niveaux exceptionnellement élevés, preuve d’un intérêt soutenu. Les ETF américains brassent quotidiennement environ 7 milliards de dollars, soit une progression de 200 % sur un an.

Sur les plateformes comme Coinbase et Binance, les volumes atteignent 70 milliards de dollars par jour, en hausse de 130 %. Même le réseau Bitcoin enregistre 22 milliards de dollars d’échanges directs quotidiens, avec approximativement 500 000 transactions.

L’adoption géographique s’élargit rapidement. La banque espagnole BBVA , qui gère 900 milliards de dollars d’actifs, a intégré le trading de bitcoin dans son application mobile. En Russie, la place boursière de Moscou plaide pour lever les restrictions afin d’ouvrir l’achat de BTC aux particuliers, dans le cadre d’une stratégie visant à développer des alternatives au réseau SWIFT.

La consolidation technique actuelle ne remet pas en cause la dynamique haussière de fond. Au contraire, elle permet d’assainir le marché en éliminant les positions fragiles. Plus le bitcoin se maintient durablement au-dessus de 120 000 $, plus la conviction des investisseurs se renforce. Les fondamentaux restent intacts : adoption institutionnelle record, resserrement de l’offre, marché dérivé stable et soutien des grandes banques.

En somme, le cap des 150 000 $ ne relève plus du fantasme . C’est désormais une cible crédible que les haussiers visent activement pour la fin de l’année. La question n’est plus « si », mais « quand ».

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Prévisions du prix du Bitcoin : BTC vise 93 000 $ alors que le support de 83 000 $ maintient

Crypto : Sony dévoile son stablecoin pour l’écosystème PlayStation

L'émetteur FDUSD First Digital, basé à Hong Kong, prévoit une cotation aux États-Unis.

Partager le lien:Dans cet article : First Digital Group prévoit de fusionner avec CSLM Digital Asset Acquisition Corp III pour entrer en bourse à New York. Les entreprises de cryptomonnaies profitent de l'environnement réglementaire plus favorable mis en place sous ladent de Trump. First Digital est actuellement en conflit juridique avec le milliardaire des cryptomonnaies Justin Sun au sujet de la gestion des réserves de TrueUSD.

BTC perd un million de dollars de DAT alors que Remixpoint se tourne vers les véhicules électriques

Partager le lien:Dans cet article : Le secteur des services de trésorerie d'actifs numériques au Japon a perdu un acteur majeur avec l'annonce par Remixpoint de sa transition vers les véhicules électriques. L'entreprise a invoqué divers facteurs, notamment un environnement difficile, pour justifier ce changement de cap. Bitcoin et l'Ether ont subi des baisses de prix substantielles lors de la dernière vague de pression à la vente qui a frappé le marché des cryptomonnaies.