De multiples indicateurs du S&P Index émettent des signaux de correction, attention au risque de baisse !

(Cet article inclut une analyse de cas classique : Weibo_WB.)

I. Revue du marché de la semaine : (09.22~09.26)

Le prix d'ouverture de cette semaine était de 6654,28 points, le plus bas de la semaine a été atteint mercredi à 6569,22 points, le plus haut vendredi à 6699,52 points, et le prix de clôture final était de 6643,70 points. L'amplitude hebdomadaire était de 1,96 %, la baisse hebdomadaire de 0,31 %, la bougie hebdomadaire forme une "étoile doji" baissière, clôturant au-dessus de la moyenne mobile sur 5 semaines, atteignant un nouveau sommet historique pour l'indice S&P 500. Dans le classement des variations des composants du S&P 500 cette semaine, Intel arrive en tête avec une hausse de 20,01 %, CarMax est en bas du classement avec une baisse de 23,22 %, la variation moyenne des prix des composants est de 0,07 %, et la variation moyenne de toutes les actions américaines cette semaine est de -0,72 %.

Du 7 avril au 26 septembre, l'indice a augmenté pendant 25 semaines consécutives, soit un total de 120 jours de bourse, avec une hausse maximale cumulée d'environ 38,56 %.

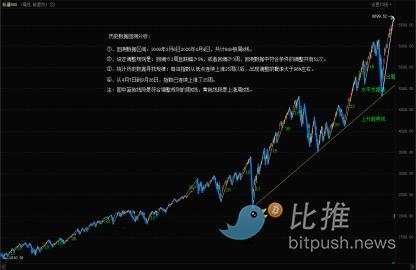

Graphique hebdomadaire de l'indice S&P 500 : (Modèle de quantification de momentum * Modèle de quantification de sentiment)

(Figure 1)

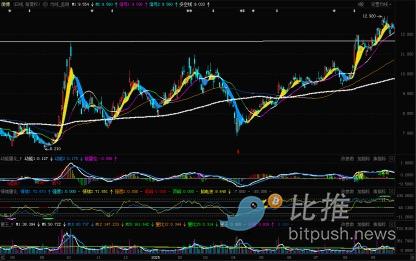

Graphique journalier de l'indice S&P 500 :

(Figure 2)

Graphique hebdomadaire de l'indice S&P 500 : (Backtesting des données historiques : du 6 mars 2009 au 4 avril 2025)

(Figure 3)

Le titre de mon article de la semaine dernière était « Privilégier la détention au-dessus de la ligne de vie, attention aux fortes fluctuations intrajournalières ! ». Dans cet article, en me basant sur la résonance de plusieurs indicateurs techniques multi-périodes et sur des backtests de données historiques sur plus de dix ans, j'ai fait des prévisions pour l'indice de cette semaine.

Concernant l'évolution de l'indice :

L'indice évolue toujours dans le canal haussier formé après le 2 mai, il faut se méfier des fortes fluctuations intrajournalières. La résistance à la hausse se situe près de la borne supérieure du canal ; le premier support à la baisse se trouve près de la borne inférieure du canal, le deuxième support se situe entre 6300 et 6340 points, et le support important dans la zone 6200 à 6147 points.

Concernant la stratégie d'opération :

1. Bien que le signal de saturation du momentum en hebdomadaire ait disparu, le risque de baisse reste élevé en journalier et sur d'autres indicateurs, et le cycle haussier dure déjà depuis 24 semaines consécutives, il convient donc d'adopter une attitude prudente.

2. Position totale : augmenter la position longue à environ 70 % ; si l'indice casse le canal de la ligne de vie, il faudra réduire la position à moins de 30 %.

2. Pour les investisseurs à court terme, il est possible de prélever environ 20 % de la position pour faire des opérations de « court terme » en fonction des supports et résistances.

Rétrospective de l'évolution réelle de cette semaine :

Lundi, l'indice a ouvert en légère baisse puis est monté en oscillant, le volume a rapidement diminué par rapport à la veille, clôturant sur une petite bougie haussière de 0,44 % ;

Mardi, l'indice a ouvert stable, oscillant légèrement autour de 6690 points après l'ouverture ; dans la seconde moitié de la séance, l'indice a chuté rapidement, puis a oscillé à un niveau bas jusqu'à la clôture, le volume n'a pas beaucoup varié, clôturant sur une petite bougie baissière de 0,55 %, au-dessus de la moyenne mobile sur 5 jours ;

Mercredi, l'indice a ouvert en légère hausse puis a oscillé, après environ deux heures, une chute rapide s'est produite, avec un rebond en fin de séance, clôturant sur une petite bougie baissière de 0,28 %, en dessous de la moyenne mobile sur 5 jours ;

Jeudi, l'indice a ouvert en baisse et a continué à baisser, puis a connu une légère reprise ; dans la seconde moitié de la séance, sous l'effet de nouvelles du marché, l'indice a chuté rapidement, trouvant un support à la borne inférieure du canal et atteignant le plus bas de la semaine à 6569,22 points, puis a rebondi rapidement, clôturant sur une « étoile doji » baissière de 0,50 %, en dessous de la moyenne mobile sur 10 jours ;

Vendredi, l'indice a ouvert en légère hausse puis est monté en oscillant, bien qu'il y ait eu des fluctuations, l'amplitude est restée faible, clôturant sur une petite bougie haussière de 0,59 %, repassant au-dessus de la moyenne mobile sur 10 jours.

Cette semaine, l'indice a trouvé un support pour la sixième fois à la borne inférieure du canal, confirmant à nouveau l'importance de ce support.

Ensuite, j'analyserai les changements actuels de l'indice à l'aide de plusieurs modèles techniques.

(I) Analyse des signaux des modèles quantitatifs :

1. Vue hebdomadaire (voir Figure 1) :

①. Modèle de quantification de momentum : le signal de saturation en haut a disparu, ce qui indique qu'il n'y aura pas de divergence baissière du momentum en hebdomadaire dans un avenir proche. Les deux lignes de momentum montent lentement, le volume (barres rouges) a diminué par rapport à la semaine précédente.

Indice de risque de baisse du modèle : Neutre

②. Modèle de quantification de sentiment : l'intensité de l'indicateur Sentiment 1 est d'environ 4,74 (plage 0~10), celle de Sentiment 2 est d'environ 4,97, l'indicateur de signal de pic est à 11,90. Les données du modèle indiquent qu'après de fortes fluctuations cette semaine, le sentiment haussier s'est atténué.

Indice de risque de volatilité du modèle : Élevé

③. Modèle de surveillance numérique : aucun signal cette semaine.

2. Vue journalière (voir Figure 2) :

①. Modèle de quantification de momentum : après la clôture de jeudi, un signal de divergence baissière du momentum s'est formé, les deux lignes de momentum ont croisé à la baisse en haut, les barres de volume sont passées du rouge au vert.

Le modèle indique la formation d'une divergence baissière du momentum en journalier, indice de risque de baisse : Élevé

②. Modèle de quantification de sentiment : après la clôture de vendredi, les deux indicateurs de sentiment sont à 0, l'indicateur de signal de pic est à 5,63, l'indice commence à sortir de la zone de risque élevé et à baisser progressivement.

Le modèle indique un indice de risque de baisse : Élevé

③. Modèle de surveillance numérique : après la clôture de lundi, le signal de surveillance est "D" (plage de signaux A~E), les chiffres n'ont plus changé les jours suivants, indiquant que l'indice a émis un signal de point de retournement en journalier lundi.

Le modèle indique un indice de risque de baisse : Élevé

(II) Analyse de la séquence des tendances et backtesting des données historiques (Figure 3) :

1. Modèle de backtesting de données établi par l'auteur :

①. Intervalle de données de backtesting : du 6 mars 2009 au 4 avril 2025, soit un total de 840 bougies hebdomadaires.

②. Règles d'ajustement définies : correction ≤ 2 semaines et baisse ≥ 5 %, ou correction ≥ 3 semaines, il y a eu 52 ajustements répondant à ces critères dans les données de backtesting.

2. Statistiques des données historiques pour trouver des régularités : chaque fois que l'indice a augmenté pendant 25 semaines consécutives depuis un point bas, la probabilité d'une correction dépasse 96 %.

3. Dans le modèle de backtesting de l'auteur, la plus longue période de hausse a eu lieu du 19 juillet 2017 au 26 janvier 2018, l'indice a augmenté pendant 29 semaines consécutives avant de subir une baisse de 13,43 % ; il y a eu deux autres cas de corrections importantes après 26 semaines de hausse.

4. Du 7 avril au 26 septembre, l'indice a augmenté pendant 25 semaines consécutives.

II. Prévisions du marché pour la semaine prochaine : (09.29~10.03)

1. En journalier, deux modèles ont respectivement émis des signaux de divergence baissière du momentum et de point de retournement, et le modèle de backtesting historique montre qu'après 25 semaines consécutives de hausse, la probabilité d'une correction dépasse 96 %. Plusieurs ensembles de données convergent, l'auteur rappelle donc aux investisseurs de se méfier du risque de baisse de l'indice.

2. L'indice a trouvé un support près de la borne inférieure du canal jeudi, il faudra observer la validité de ce support la semaine prochaine.

3. La résistance à la hausse de l'indice se situe près de la borne supérieure du canal ; le premier support à la baisse se trouve près de la borne inférieure du canal, le deuxième support entre 6300 et 6340 points, et le support important dans la zone 6200 à 6147 points.

III. Stratégie d'opération pour la semaine prochaine : (09.29~10.03)

1. Position totale : position longue à 70 % ; si l'indice casse le canal de la ligne de vie, il faudra réduire la position à moins de 30 %.

2. Pour les investisseurs à court terme, il est possible de prélever environ 20 % de la position pour faire des opérations de « court terme » en fonction des supports et résistances.

3. Pour les opérations à court terme, il est conseillé de passer à des périodes plus courtes de 60 ou 120 minutes afin d'obtenir des points d'entrée et de sortie plus précis.

4. Les transactions sur actions individuelles peuvent également suivre la stratégie ci-dessus.

IV. Remarque spéciale :

Pour les opérations swing sur actions individuelles, qu'il s'agisse d'achat à la hausse ou à la baisse, il faut immédiatement définir un stop loss initial après l'ouverture de la position. Lorsque le prix de l'action atteint un gain de 5 %, déplacez immédiatement le stop loss près du prix de revient (point d'équilibre) pour garantir qu'aucune perte ne soit subie sur cette transaction ; lorsque le gain atteint 10 %, remontez le stop loss au niveau du gain de 5 %. Par la suite, à chaque fois que le gain augmente de 5 %, le stop loss doit être relevé du même montant, afin de protéger dynamiquement les profits réalisés (concernant le seuil de 5 %, les investisseurs peuvent l'ajuster eux-mêmes).

IV. Analyse de cas classique : (uniquement à titre d'exemple, non comme recommandation d'investissement)

1. Weibo (code boursier_WB) : (position longue)

Graphique journalier de Weibo (WB) :

1. Conditions d'achat (position longue) : prix d'achat entre 11,50 et 12,00 dollars, stop loss initial à 10,80 dollars, premier objectif entre 14,5 et 15 dollars, opération en swing.

2. D'après la configuration hebdomadaire, depuis septembre 2023, cette action oscille dans une fourchette de 6,2 à 11,58 dollars, pendant environ deux ans. Au début du mois, le prix a franchi la borne supérieure de la fourchette avec du volume ; si le prix revient tester la borne supérieure avec un volume réduit sans la casser, il est possible d'acheter à la hausse.

3. Cette action a ouvert cette semaine à 12,33 dollars, atteint un plus haut à 12,58 dollars, un plus bas à 11,94 dollars, et clôturé à 12,33 dollars, la bougie hebdomadaire formant une "étoile doji" baissière avec une baisse de 1,60 %. Mardi, le prix a touché un plus bas à 11,94 dollars avant de rebondir, déclenchant le point d'achat proposé par l'auteur ; mercredi, le prix a grimpé avec une hausse maximale d'environ 4,5 % ; les deux jours suivants, il y a eu une correction après la hausse, vendredi, une bougie en "T" a été formée, la semaine prochaine, il faudra conserver la position en attendant une hausse. (Si le prix gagne plus de 5 % la semaine prochaine, l'auteur relèvera le stop loss à environ 12 dollars)

Le marché évoluant rapidement, l'auteur ajustera les stratégies et conseils en temps réel. Pour obtenir les dernières informations, veuillez consulter le lien ci-dessous.

Auteur : Cody Feng

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Larry Fink et Rob Goldstein de BlackRock affirment que la tokenisation pourrait faire pour la finance ce que l’internet naissant a fait pour l’information

Larry Fink et Rob Goldstein de BlackRock ont déclaré que la tokenisation entre dans une phase comparable aux débuts d'Internet, avec le potentiel de transformer les marchés bien plus rapidement que ce que la plupart imaginent. Les dirigeants ont souligné une augmentation de 300 % de la tokenisation des actifs du monde réel en 20 mois, preuve selon eux que cette transition s'accélère déjà.

Grayscale prévoit de nouveaux sommets pour le bitcoin en 2026 et rejette la vision du cycle de 4 ans

Grayscale Research a déclaré que le bitcoin pourrait atteindre de nouveaux sommets en 2026, contrant les inquiétudes selon lesquelles il s’acheminerait vers une période de repli pluriannuelle. Le PDG de BitMine, Tom Lee, s’attend également à ce que le bitcoin atteigne un nouveau record historique d’ici janvier de l’année prochaine.

Le point bas de Solana (SOL) est-il enfin atteint ? Analyse complète du prix et prochains objectifs

La plus grande plateforme sociale du monde, Telegram, a reçu une mise à jour majeure : votre GPU peut désormais miner TON.

L’ambition de Telegram en matière d’IA axée sur la confidentialité