Qui peut alimenter l’IA immédiatement ? La « valeur » sous-estimée des entreprises de minage de Bitcoin

Morgan Stanley estime que les entreprises de minage de bitcoin disposent d'environ 6,3 GW de sites de grande taille déjà opérationnels, ainsi que 2,5 GW de capacité en cours de construction, ce qui en fait le choix le plus rapide pour les entreprises d'IA souhaitant obtenir de l'électricité, avec un risque d'exécution minimal.

Morgan Stanley estime que les entreprises minières de bitcoin disposent d'environ 6,3 GW de sites de grande taille déjà opérationnels, ainsi que 2,5 GW de capacité en construction, ce qui en fait le choix « le plus rapide pour obtenir de l'électricité et le moins risqué en termes d'exécution » pour les entreprises d'IA.

Auteur : Zhang Yaqi

Source : Wallstreetcn

L'explosion de l'intelligence artificielle provoque une demande sans précédent en électricité, alors que l'offre capable de répondre immédiatement à ce besoin reste extrêmement limitée.

Selon Trading Desk, d'après un rapport de recherche de Morgan Stanley publié le 21, entre 2025 et 2028, les États-Unis seuls feront face à un déficit de capacité électrique pour les centres de données pouvant atteindre 45 GW. Même en tenant compte de solutions innovantes telles que le gaz naturel ou le nucléaire, le déficit persiste.

Contrairement aux nouveaux projets qui nécessitent plusieurs années pour être raccordés au réseau, les entreprises minières de bitcoin disposent déjà de sites de grande taille connectés au réseau et de capacités électriques prêtes à l'emploi. Le rapport souligne que les entreprises minières de bitcoin aux États-Unis possèdent environ 6,3 GW de sites de grande taille déjà opérationnels, ainsi que 2,5 GW de capacité en construction, ce qui en fait le choix « le plus rapide pour obtenir de l'électricité et le moins risqué en termes d'exécution » pour les entreprises d'IA.

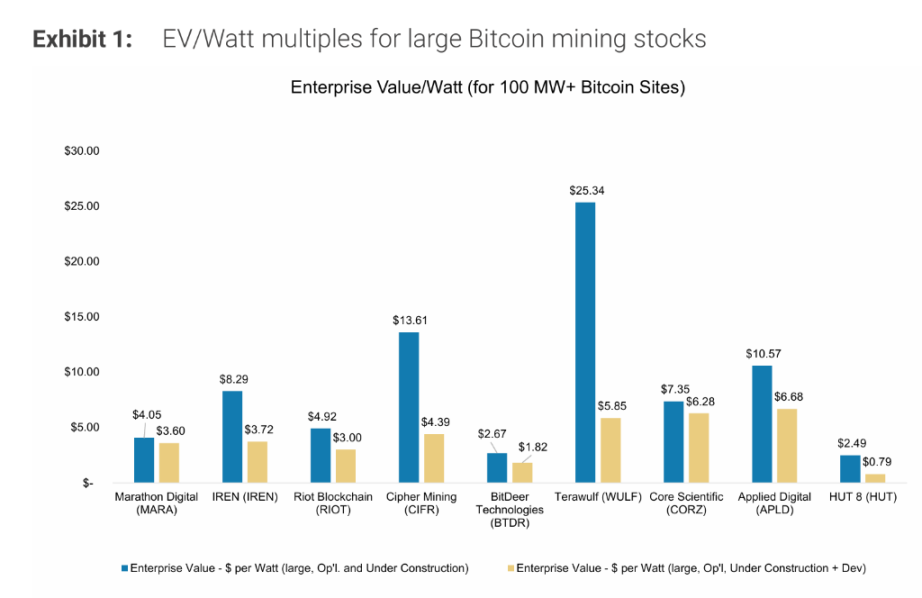

Actuellement, la valorisation boursière de nombreuses entreprises minières de bitcoin reste basée sur la logique du minage, avec un ratio « valeur d'entreprise / watt » (EV/Watt) extrêmement bas. Selon le rapport, la conversion d'une ferme minière en centre de données pourrait générer une valeur actionnariale de 5 à 8 dollars par watt, bien supérieure aux niveaux de transaction actuels de ces sociétés. Pour les investisseurs, cela pourrait signifier un important écart de valorisation et une opportunité d'alpha potentielle.

Un goulot d'étranglement électrique imminent

La demande de puissance de calcul par l'IA croît de façon exponentielle, mais elle se heurte à la contrainte physique de l'électricité. Le modèle de Morgan Stanley montre qu'entre 2025 et 2028, la demande en électricité des centres de données américains devrait atteindre 65 GW. Or, la capacité d'accès immédiat offerte par le réseau électrique n'est que de 15 GW, auxquels s'ajoutent environ 6 GW de centres de données en construction, laissant ainsi un déficit massif d'environ 45 GW.

Le rapport analyse que, même en prenant en compte toutes les mesures innovantes telles que les turbines à gaz naturel (environ 15-20 GW), les piles à combustible de Bloom Energy (environ 5-8 GW) et l'utilisation des centrales nucléaires existantes (environ 5-15 GW), et en supposant que toutes puissent être mises en œuvre sans accroc, les développeurs de centres de données américains feront toujours face à un déficit électrique de 5 à 15 GW d'ici 2028. Un rapport d'enquête récent de Schneider Electric confirme également ce défi, indiquant que « l'accès à l'électricité » est devenu la principale cause de retard des projets de centres de données.

Le « spot électrique » sous-estimé par le marché : la valeur unique des fermes minières de bitcoin

Face au goulot d'étranglement électrique, les fermes minières de bitcoin offrent une solution à la fois inattendue et logique. Morgan Stanley souligne que ces fermes possèdent l'atout principal recherché par les acteurs de l'IA : une connexion au réseau déjà approuvée et une capacité d'approvisionnement électrique à grande échelle. Cela leur permet d'éviter le processus d'approbation « d'interconnexion à forte charge » qui prend généralement plusieurs années pour les nouveaux centres de données.

Les données montrent que les entreprises minières de bitcoin aux États-Unis disposent d'environ 6,3 GW de sites de grande taille (plus de 100 MW) déjà opérationnels, 2,5 GW en construction, et 8,6 GW de projets en développement ayant déjà obtenu l'autorisation de raccordement au réseau. Le rapport estime que ces ressources électriques prêtes à l'emploi sont d'une grande valeur pour les entreprises d'IA, et que la conversion de ces sites en centres de données IA, avec un cycle de construction d'environ 18 à 24 mois, s'aligne parfaitement avec le calendrier de développement et de mise à niveau des infrastructures électriques des sites de bitcoin.

Morgan Stanley insiste sur le fait que le ratio « valeur d'entreprise / watt » (EV/Watt) est un indicateur clé, souvent négligé par le marché, pour évaluer la valeur de ces entreprises. De nombreuses sociétés minières de bitcoin restent significativement sous-évaluées.

La conversion d'une ferme minière de bitcoin en centre de données HPC peut générer une valeur économique impressionnante. Morgan Stanley a réalisé une analyse de création de valeur : supposons qu'une entreprise minière de bitcoin transforme un site de 100 MW en un centre de données « shell électrifié » (hors puces et serveurs), puis le loue à long terme à des clients.

L'analyse montre que, si le locataire est un grand fournisseur de services cloud (Hyperscaler), le projet peut générer environ 519 millions de dollars de valeur actionnariale, soit 5,19 dollars par watt. Si le locataire est un nouveau fournisseur cloud (Neocloud), la valeur actionnariale générée peut atteindre environ 781 millions de dollars, soit 7,81 dollars par watt. Le rapport indique que ce potentiel de création de valeur, de l'ordre de 5 à 8 dollars par watt, est bien supérieur aux niveaux de transaction actuels de nombreuses actions minières de bitcoin. Ce type de structure de transaction utilise généralement un financement de projet, avec un effet de levier élevé, tout en évitant les risques commerciaux liés à la détention de puces, ce qui le rend attrayant pour toutes les parties.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Wormhole Labs dévoile la passerelle 'Sunrise' pour apporter MON et d'autres actifs à Solana

Wormhole Labs a lancé Sunrise, une passerelle de liquidité conçue pour être la « route canonique » permettant d’apporter des actifs externes à Solana. La plateforme est lancée avec un support immédiat pour MON, le token natif de la blockchain Monad très attendue, qui sera mise en ligne demain. Cette initiative s’appuie sur le cadre Native Token Transfers (NTT) de Wormhole pour unifier la liquidité à travers les DEXs Solana comme Jupiter et l’explorateur de blocs Orb.

Offchain Labs conteste la proposition RISC-V de Vitalik et affirme que WASM est meilleur pour Ethereum L1

Quatre chercheurs d’Offchain Labs, développeur d’Arbitrum, ont contesté le soutien de Vitalik Buterin à l’architecture d’ensemble d’instructions (ISA) RISC-V pour la couche d’exécution d’Ethereum. Selon eux, WASM représente un meilleur choix à long terme que RISC-V pour le format des smart contracts de niveau 1 d’Ethereum, ou « delivery ISA ».

Arkham Exchange s'associe à MoonPay pour simplifier l'accès au trading de crypto-monnaies

Arkham Exchange a intégré les services fiat-to-crypto de MoonPay, permettant aux utilisateurs vérifiés KYC de déposer des fonds via des cartes de crédit, des virements bancaires et des portefeuilles numériques.