L’horloge cyclique du Bitcoin indique un sommet final d’ici fin octobre, les ETF vont-ils réécrire l’histoire ?

Le prix du Bitcoin se négocie autour de 117 000 $ après la décision de la Federal Reserve concernant les taux d'intérêt, alors que la fenêtre post-halving de 1 065 jours approche.

La Fed a réduit les taux de 25 points de base hier, plaçant la trajectoire à court terme du Bitcoin à l'intersection de la politique monétaire et d'un marqueur de cycle qui, selon les analyses, a historiquement capturé un « sommet final » environ 1 065 jours après un creux de cycle précédent.

La fenêtre de test s'étend jusqu'à la fin septembre et au début octobre, puis le marché évoluera vers Thanksgiving en fonction des flux, du dollar et de la dynamique des taux, qui peuvent soit prolonger la hausse, soit amorcer un processus de sommet que les cycles précédents ont associé à des corrections de 40 à 60 pour cent, selon Axios.

La demande pour les ETF spot est le premier levier à surveiller car elle transforme le cycle en un problème de flux. Selon CoinShares, les ETF Bitcoin spot américains ont enregistré de nouveaux flux nets entrants fin août et début septembre, mesurés en milliards de dollars, tandis que SoSoValue a suivi une série de flux entrants sur plusieurs sessions à la mi-septembre, avec un pic journalier d'environ 260 millions de dollars le 15 septembre.

Ces chiffres contrastent avec l'émission post-halving d'environ 452 Bitcoin par jour, calculée comme 3,125 Bitcoin par bloc multiplié par environ 144 blocs par jour. Lorsque la demande des ETF sur plusieurs jours absorbe plusieurs milliers de Bitcoin par semaine, la capacité du marché à distribuer l'inventaire au plus haut se réduit, et les processus de sommet peuvent s'étendre en un plateau plutôt qu'en un pic unique.

Les conditions macroéconomiques constituent le deuxième levier.

Ce mois-ci, l'euro a atteint un sommet de quatre ans face au dollar alors que les attentes de baisse augmentaient, tandis que les rendements des bons du Trésor à court terme ont diminué avant la réunion.

Un dollar plus faible assouplit les conditions financières mondiales et est souvent corrélé à une hausse du bêta sur les actifs à risque. Parallèlement, l'inflation intérieure s'est ralentie par rapport au rythme de l'année dernière, avec un IPC global d'août à 2,5 pour cent en glissement annuel et un IPC de base à 3,0 pour cent, selon le Bureau of Labor Statistics.

Le résultat de la politique monétaire déterminera si ces vents favorables persistent ou s'estompent. Pour le reste de 2025, des baisses accompagnées d'un discours accommodant mettant l'accent sur les progrès en matière d'inflation et minimisant la nécessité de retournements rapides soutiendraient la baisse du dollar et prolongeraient la fenêtre de risque.

Des baisses qui mettent l'accent sur la vigilance face à l'inflation et une marge limitée pour un assouplissement supplémentaire maintiendraient les taux élevés et réduiraient l'impulsion. Un scénario sans baisse était peu probable, mais il aurait resserré les conditions financières à la fin du trimestre et laissé la demande des ETF porter une plus grande charge.

L'économie du minage détermine la profondeur avec laquelle les mouvements de prix se transmettent du côté de l'offre. Le hashrate a oscillé entre 1,0 et 1,12 zettahash par seconde ces dernières semaines, avec une difficulté réseau proche d'un record autour de 136 trillions, selon le suivi de Hashrate Index.

Ce contexte maintient le hashprice autour de 53 à 55 dollars par petahash et par jour, des niveaux globalement cohérents avec les relevés spot de Luxor ce mois-ci. Étant donné que le hashprice évolue globalement avec le prix du Bitcoin et inversement avec le hashrate, les fourchettes pour le quatrième trimestre peuvent être approximées en combinant les trajectoires de prix avec une légère augmentation du hashrate à mesure que de nouvelles machines sont mises en service. Les frais restent une composante mineure dans l'accalmie actuelle, donc le prix porte la majeure partie du signal dans les flux de trésorerie des mineurs.

Une base simple clarifie les paramètres qui alimentent les scénarios jusqu'à Thanksgiving, le 27 novembre.

| Ancre du prix spot | ~116 000 $ | Niveau du marché aujourd'hui |

| Volatilité implicite | ~30–40 % (échéance proche) | Contexte Deribit DVOL début septembre |

| Émission | ~452 BTC/jour | 3,125 BTC de subvention × ~144 blocs |

| Hashrate | ~1,0–1,1 ZH/s en hausse | Hashrate Index |

| Hashprice | ~53–55 $ par PH/jour | Spot référencé Luxor |

Avec ces paramètres, le tableau ci-dessous présente les fourchettes de prix et de hashprice des mineurs jusqu'à la fin novembre selon le ton de la politique monétaire et l'état des flux ETF. Il s'agit de fourchettes, non de cibles précises, conçues pour refléter la façon dont le ton des baisses et les flux nets se répercutent sur le prix et les revenus des mineurs dans des conditions de faibles frais et de croissance modérée du hashrate.

| Flux nets soutenus (plusieurs semaines >1–2B $) | BTC 125k–145k $, hashprice 57–66 $/PH/jour | BTC 110k–125k $, hashprice 48–58 $/PH/jour | BTC 105k–120k $, hashprice 45–55 $/PH/jour |

| Flux plats ou nets sortants | BTC 115k–125k $, hashprice 50–57 $/PH/jour | BTC 95k–110k $, hashprice 40–50 $/PH/jour | BTC 80k–95k $, hashprice 33–45 $/PH/jour |

Le positionnement de l'horloge du cycle est crucial pour l'interprétation de ces fourchettes

Axios situe les « sommets finaux » précédents près du seuil des 1 065 jours, puis une transition vers des corrections moins sévères à l'ère des ETF que lors des cycles antérieurs. Cela ajoute une seconde lecture pour les investisseurs qui surveillent le marché début octobre.

Mon analyse personnelle a identifié le 1er novembre comme une date potentielle pour le pic du cycle, basée sur les pics précédents survenant environ 100 jours après le dernier halving.

Cependant, si la fenêtre livre un sommet et que la demande pour les ETF reste forte, le résultat pourrait être un sommet arrondi avec des corrections plus modérées.

Si la fenêtre passe sans nouveau sommet et que les flux deviennent mitigés, le marché peut migrer vers les cellules centrales du tableau où le prix oscille sous le sommet précédent tandis que le hashprice est limité par une augmentation progressive du hashrate.

Le ton de la politique monétaire influencera immédiatement le flux des données. Selon l'analyse de Business Insider sur les scénarios de réunion, une baisse accommodante se traduit par un contexte dollar plus facile et une courbe d'appétit pour le risque plus raide, ce qui attire historiquement une demande supplémentaire vers les actions et la crypto, tandis qu'une baisse restrictive réduit cette courbe et met davantage l'accent sur les flux idiosyncratiques.

Un scénario sans baisse aurait testé les fourchettes inférieures du tableau puisqu'il supprime l'impulsion d'assouplissement à court terme et tend à raffermir le dollar. Le profil de l'IPC réduit la nécessité de surprises restrictives, selon les chiffres du BLS, mais l'accent mis par le président sur la dépendance aux données peut maintenir l'incertitude sur la trajectoire des taux au premier plan, même si une première baisse intervient.

Les séries de flux ETF sont le meilleur indicateur haute fréquence à surveiller dans ce contexte politique. Les données hebdomadaires de CoinShares fournissent la taille et la composition régionale, et les décomptes quotidiens de SoSoValue indiquent si les sessions post-annonce prolongent ou atténuent la demande.

La traduction de ces chiffres en absorption de l'offre est simple

À 115 000 à 120 000 dollars par Bitcoin, un milliard de dollars de flux nets entrants équivaut à environ 8 300 à 8 700 Bitcoin. Des flux nets hebdomadaires de 1,5 à 2,5 milliards de dollars impliquent 13 000 à 21 000 Bitcoin, soit environ quatre à sept fois l'émission hebdomadaire.

Des ratios soutenus supérieurs à un, même avec des sorties modérées certains jours, créent un coussin structurel sous le spot qui peut réduire la volatilité réalisée et comprimer la queue gauche dans les cellules supérieures du tableau.

Les bilans des mineurs passent d'indicateur retardé à indicateur de stress si le prix évolue dans les fourchettes basses. Avec une difficulté proche d'un record et des coûts d'électricité en hausse pour certains opérateurs, la combinaison d'une baisse du prix vers 95 000 dollars et d'un hashrate stable pousserait le hashprice dans les bas 40 dollars par petahash et par jour.

Ce niveau rouvre généralement les activités de couverture et les dépenses d'investissement différées plutôt que des arrêts massifs, bien que les seuils varient selon les entreprises. Selon les mises à jour sur les expansions de mineurs publics, les ajouts de capacité restent en cours, donc une augmentation du hashrate de 3 à 7 pour cent d'ici novembre est une hypothèse raisonnable pour le tableau ci-dessus.

Jusqu'à Thanksgiving, le point d'ancrage du récit reste le même.

Le marché évalue une première baisse de taux qui façonne le dollar et les taux courts, une demande nette d'ETF qui absorbe ou libère l'offre par rapport à une émission quotidienne de 452 Bitcoin, et un marqueur de cycle de 1 065 jours qui, selon Axios, s'aligne historiquement avec un sommet final et une correction ultérieure.

La fenêtre se situe fin septembre et début octobre, puis l'attention se portera sur la confirmation ou non du scénario cyclique par les flux post-décision et les conditions macroéconomiques.

L’article original Bitcoin’s cycle clock points to a final high by late October, will ETFs rewrite history? est apparu en premier sur CryptoSlate.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Alerte de sécurité : le portefeuille Chrome le mieux classé vole votre phrase de récupération

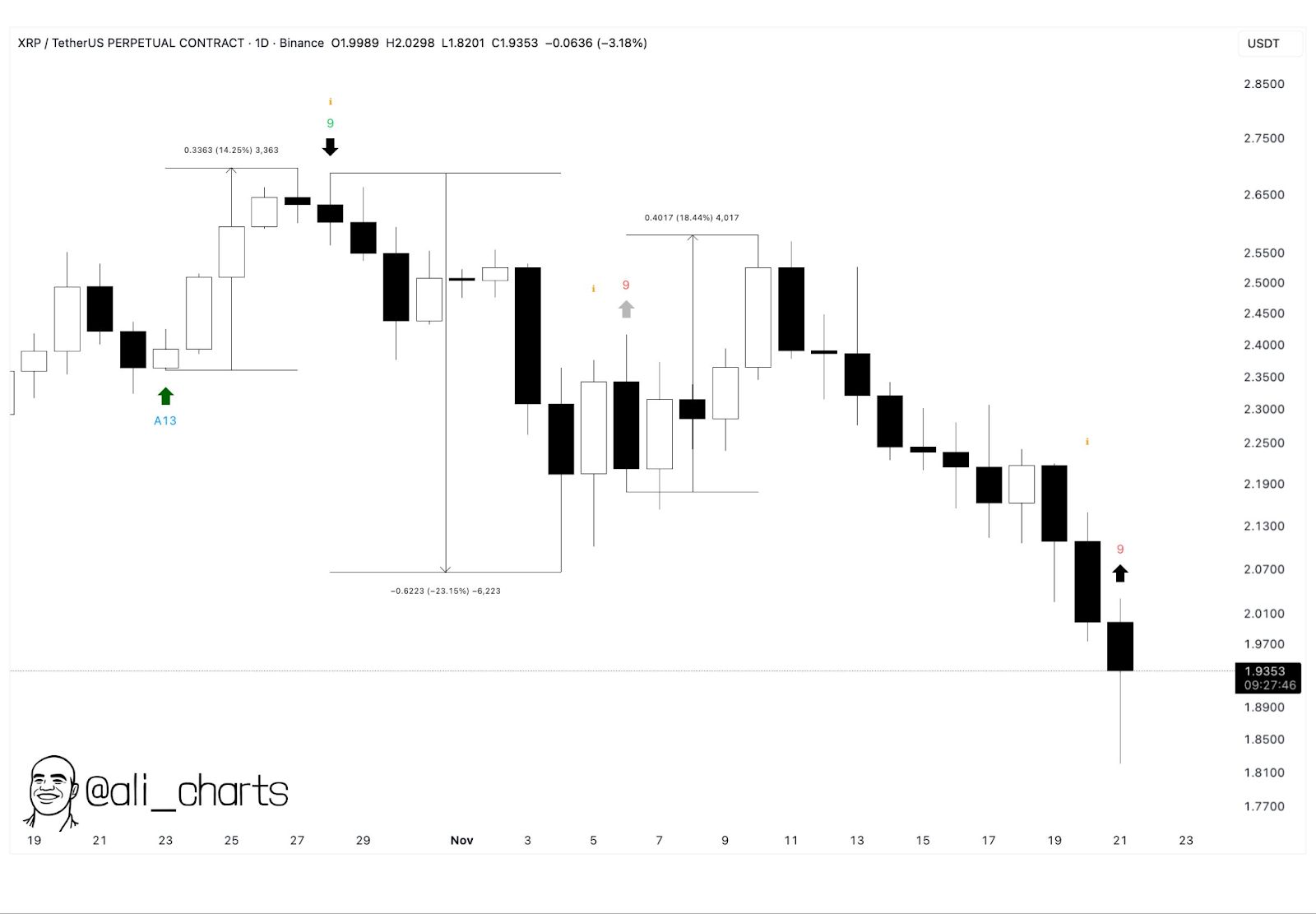

XRP montre des signes de reprise alors que les ETF et les signaux d'achat renforcent les perspectives

L'accumulation historique de 1,8 milliards de XRP met en évidence le niveau de 1,75 $ comme un support clé, renforçant l'importance de ce seuil. L'indicateur TD Sequential signale un signal d'achat, augmentant la confiance dans la reprise à court terme de XRP. Les flux entrants dans les ETF ainsi que les prochains lancements d'ETF XRP renforcent les perspectives du marché.

Après une hausse de 1460 %, réévaluer les fondamentaux de la valeur de ZEC

Les récits et les émotions peuvent créer des mythes, mais ce sont les fondamentaux qui déterminent jusqu’où ces mythes peuvent aller.