JPMorgan prévoit une baisse des taux de la Fed en septembre malgré les risques liés au CPI et met en garde contre la volatilité du S&P 500

Points clés à retenir

- JPMorgan s'attend à ce que la Réserve fédérale réduise les taux d'intérêt de 25 points de base en septembre, malgré les risques liés à l'inflation du CPI.

- Le CPI d'août est prévu à 2,9 % en glissement annuel, avec un CPI de base à 3,1 %.

JPMorgan prévoit que la Réserve fédérale réduira les taux d'intérêt de 25 points de base en septembre, malgré l'incertitude persistante concernant les données de l'indice des prix à la consommation.

La banque prévoit un CPI d'août à 2,9 % en glissement annuel, avec un CPI de base stable à 3,1 % en glissement annuel. Une inflation supérieure aux attentes pourrait repousser la baisse des taux à octobre ou décembre.

JPMorgan a décrit les réactions potentielles du marché selon différents scénarios de CPI. Un CPI de base supérieur à 0,40 % pourrait entraîner une baisse du S&P 500 de 1,5 % à 2,0 %. Une lecture comprise entre 0,35 % et 0,40 % pourrait provoquer des pertes de 0,5 % à 1,0 %. Un CPI de base inférieur à 0,25 % pourrait faire grimper l'indice de 1,3 % à 1,8 %.

La banque maintient une position tactiquement haussière tout en signalant les risques liés à l'inflation, aux données sur l'emploi et aux développements commerciaux.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

La vérité derrière la hausse soudaine de 9 % du bitcoin en une nuit : le marché crypto connaîtra-t-il un tournant décisif en décembre ?

Le bitcoin a fortement rebondi le 3 décembre, augmentant de 6,8 % pour atteindre 92 000 dollars, tandis qu'ethereum a bondi de 8 % en dépassant les 3 000 dollars. Les tokens à petite et moyenne capitalisation ont enregistré des hausses encore plus importantes. Ce rebond du marché est alimenté par plusieurs facteurs, dont les attentes de baisse des taux d'intérêt de la Fed, la mise à niveau technologique d'ethereum et un changement de politique. Résumé généré par Mars AI. Ce résumé est issu du modèle Mars AI, dont la précision et l’exhaustivité sont en cours d’amélioration.

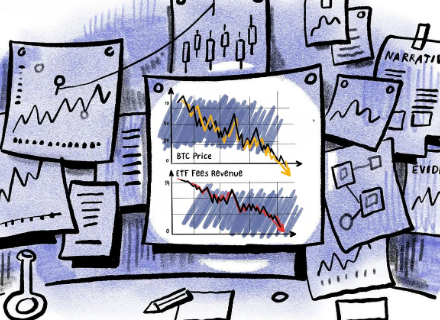

Même BlackRock ne tient plus ? Les ETF BTC enregistrent une sortie de 3,5 milliards en un mois, les institutions procèdent discrètement à un « deleveraging »

L'article analyse les raisons des sorties de capitaux des ETF de cryptomonnaies en novembre 2025 et leur impact sur les revenus des émetteurs, en comparant les performances historiques des ETF BTC et ETH ainsi que la situation actuelle du marché. Résumé généré par Mars AI. Ce résumé a été produit par le modèle Mars AI, dont la précision et l’exhaustivité du contenu sont encore en cours d’amélioration.