L'indice répète-t-il l'histoire ? Les risques s'accumulent derrière les nouveaux sommets

(Cet article inclut une analyse de cas classique : 1. American Airlines_AAL ; 2. Olin_OLN.)

I. Revue du marché de la semaine : (09.02~09.05)

Cette semaine ne comptait que 4 jours de bourse. Le mardi, le prix d'ouverture était de 6401,51 points, le mardi également le prix le plus bas a été atteint à 6360,58 points, le vendredi le prix le plus haut a été atteint à 6532,65 points, et le prix de clôture final était de 6481,50 points. L'amplitude hebdomadaire était de 172,07 points, soit une hausse de 0,33 %. La bougie hebdomadaire est une petite bougie haussière, clôturant au-dessus de la moyenne mobile sur 5 semaines, atteignant un nouveau record historique pour l'indice S&P.

Du 7 avril au 5 septembre, l'indice a augmenté pendant 22 semaines consécutives, soit un total de 105 jours de bourse, avec une hausse maximale cumulée d'environ 35,11 %.

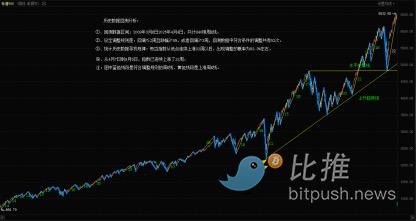

Graphique hebdomadaire du S&P 500 : (Modèle quantitatif de momentum * Modèle quantitatif de sentiment)

(Figure 1)

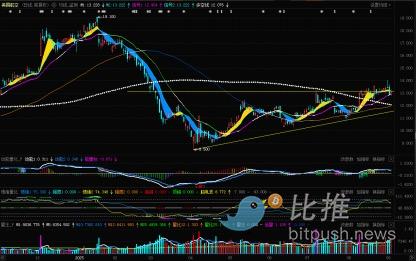

Graphique journalier du S&P 500 :

(Figure 2)

Graphique hebdomadaire du S&P 500 : (Backtesting des données historiques : du 6 mars 2009 au 4 avril 2025)

(Figure 3)

Le titre de mon article de la semaine dernière était « Attention ! L’indice S&P oscille à des sommets, une correction est imminente ! ». Dans cet article, en me basant sur la résonance des indicateurs techniques multi-périodes et sur le backtesting de plusieurs années de données historiques, j’ai fait une prévision pour l’indice de cette semaine.

Concernant la tendance de l’indice :

1. L’indice évolue dans le canal haussier formé après le 2 mai. Je prévoyais que l’indice testerait à nouveau la borne inférieure du canal cette semaine, en surveillant le rôle de support de cette borne.

2. La résistance supérieure de l’indice se situe près de la borne supérieure du canal ; le premier support inférieur est près de la borne inférieure du canal, le deuxième support se situe entre 6300 et 6340 points, et le support important se trouve dans la zone 6200 à 6147 points.

Concernant la stratégie d’investissement :

1. La tâche principale des investisseurs cette semaine est de contrôler leur exposition et de réduire la fréquence des transactions, en privilégiant l’attentisme.

2. L’exposition totale doit être maintenue autour de 50 %, l’autre moitié étant conservée en liquidités. Si l’indice casse le canal de la ligne de vie, l’exposition doit être réduite à moins de 30 %.

2. Pour les traders à court terme, il est possible de prélever une petite partie des positions pour réaliser des opérations de « court terme » en fonction des niveaux de support et de résistance indiqués.

Revenons maintenant sur l’évolution réelle de cette semaine :

Mardi, l’indice a ouvert à 6401,51 points, soit une baisse d’environ 1 %, sous la borne inférieure du canal. Ensuite, l’indice a rapidement chuté, atteignant 6360,58 points avant de rebondir, puis a oscillé. La baisse maximale de la journée a été de 1,57 %, pour finalement clôturer sur une « fausse bougie haussière » avec une baisse de 0,69 % et une longue mèche inférieure, le prix de clôture se situant près de la borne inférieure du canal ;

Mercredi, l’indice a ouvert légèrement en hausse près de la borne inférieure du canal, puis a oscillé dans une fourchette étroite au-dessus de cette borne, clôturant sur une petite bougie haussière avec une hausse de 0,51 % et une mèche inférieure ;

Jeudi, l’indice a progressé après l’ouverture, clôturant sur une petite bougie haussière avec une hausse de 0,83 % ;

Vendredi, sous l’effet des nouvelles du marché, l’indice a ouvert en forte hausse, puis a rapidement chuté, se stabilisant près de la borne inférieure du canal, puis a oscillé dans une fourchette étroite à un niveau bas, clôturant sur une bougie baissière avec une ouverture haute et une clôture basse, en baisse de 0,32 %.

Cette semaine, l’indice a oscillé autour de la borne inférieure du canal, ce qui correspond globalement à mes prévisions de la semaine dernière.

Ensuite, j’utiliserai des indicateurs techniques multi-périodes pour analyser les changements actuels de l’indice.

(1) Analyse des signaux des modèles quantitatifs :

1. Perspective hebdomadaire (voir Figure 1) :

① Modèle quantitatif de momentum : Maintient un état de saturation à un niveau élevé, la ligne de momentum n°1 ralentit sa progression vers le haut, l’écart entre les deux lignes de signal de momentum se réduit lentement, et la barre d’énergie (rouge) continue de raccourcir par rapport à la semaine dernière.

Le modèle indique un risque de baisse élevé.

② Modèle quantitatif de sentiment : L’intensité de l’indicateur Sentiment 1 est d’environ 4,20 (plage de 0 à 10), l’intensité de Sentiment 2 est d’environ 4,23, et l’indicateur de signal de pic est à 9,44.

Le modèle indique un risque de baisse élevé.

③ Modèle de surveillance numérique : Aucun signal n’a été détecté cette semaine.

2. Perspective journalière (voir Figure 2) :

① Modèle quantitatif de momentum : Maintient un état de saturation à un niveau élevé, les deux lignes de signal sont collées l’une à l’autre, la barre d’énergie apparaît sous forme de « points de sésame », ce qui indique que l’indice est à un point de choix directionnel.

Le modèle indique que l’indice est en oscillation à un niveau élevé, risque de baisse : élevé.

② Modèle quantitatif de sentiment : Après la clôture de vendredi, l’intensité de l’indicateur Sentiment 1 est de 2,51, celle de Sentiment 2 est de 0, et l’indicateur de signal de pic est à 3,97.

Le modèle indique un risque de baisse relativement élevé.

③ Modèle de surveillance numérique : Aucun signal de sommet détecté.

(2) Analyse de la séquence des tendances et du backtesting des données historiques (Figure 3) :

1. Modèle de backtesting de données que j’ai établi :

① Période de backtesting : du 6 mars 2009 au 4 avril 2025, soit un total de 840 bougies hebdomadaires.

② Règles d’ajustement définies : correction ≤ 2 semaines et baisse ≥ 5 %, ou correction ≥ 3 semaines, il y a eu 52 ajustements répondant à ces critères dans les données de backtesting.

2. Statistiques des données historiques pour trouver des régularités : chaque fois que l’indice a augmenté pendant 22 semaines consécutives à partir d’un point bas, la probabilité d’une correction est d’environ 92,3 %.

3. Du 7 avril au 5 septembre, l’indice a déjà augmenté pendant 22 semaines consécutives.

En résumé, je continuerai à rappeler inlassablement aux investisseurs que l’indice se trouve actuellement dans une zone à haut risque, qu’il ne faut pas se laisser tromper par la vigueur apparente du marché, et qu’il faut rester vigilant à tout moment.

II. Prévisions du marché pour la semaine prochaine : (09.08~09.12)

1. Après la clôture de l’indice vendredi, le prix se situe près de la borne supérieure du canal inférieur, c’est la sixième fois que l’indice trouve un support près de cette borne. Je prévois que l’indice testera à nouveau la borne inférieure la semaine prochaine, veuillez surveiller le rôle de support de cette borne. Si ce niveau est franchi de manière significative, l’ampleur de la correction de l’indice augmentera.

2. La résistance supérieure de l’indice se situe près de la borne supérieure du canal ; le premier support inférieur est près de la borne inférieure du canal, le deuxième support se situe entre 6300 et 6340 points, et le support important se trouve dans la zone 6200 à 6147 points. Si l’indice casse significativement ce niveau, cela marquera la fin de la tendance haussière commencée le 7 avril, et le marché pourrait entrer dans une phase de correction temporaire.

III. Stratégie d’investissement pour la semaine prochaine : (09.08~09.12)

1. Contrôler l’exposition, réduire la fréquence des transactions, privilégier l’attentisme.

2. Exposition totale : maintenir une exposition longue autour de 50 %, l’autre moitié en liquidités. Si l’indice casse le canal de la ligne de vie, il faut réduire l’exposition à moins de 30 %.

2. Pour les investisseurs agressifs, il est possible de prélever une petite partie des positions pour réaliser des opérations de « court terme » en fonction des niveaux de support et de résistance indiqués.

3. Pour les opérations à court terme, il est conseillé de passer à des périodes d’analyse plus courtes, comme 60 minutes ou 120 minutes, afin d’obtenir des points d’entrée et de sortie plus précis.

4. Les transactions sur actions individuelles peuvent également suivre la stratégie ci-dessus.

IV. Analyse de cas classique : (à titre d’exemple uniquement, non une recommandation d’investissement)

1. American Airlines (code boursier_AAL) : (position longue)

Graphique journalier d’American Airlines (AAL) :

Voici une action que j’ai analysée le 24 août :

1. Conditions d’achat (position longue) : prix d’achat entre 13,10 et 13,20 dollars, stop loss à 12,45 dollars, premier objectif entre 15,5 et 16 dollars, opération en swing trading.

2. Cette semaine, American Airlines a ouvert à 13,26 dollars, mercredi le cours a atteint un sommet à 14,01 dollars avant de retomber, soit une hausse maximale d’environ 5 %, clôturant la journée sur une bougie en « chandelier paratonnerre » avec une longue mèche supérieure ; jeudi, une bougie baissière de correction, vendredi, une bougie haussière de stabilisation ; cette semaine, une bougie doji baissière, je continuerai à suivre la semaine prochaine.

2. Olin (code boursier_OLN) : (position longue)

Graphique journalier d’Olin (OLN) :

Voici une action que je suis depuis fin novembre dernier en position short. Après plus de quatre mois de correction, le cours est passé d’environ 42 dollars à 17,2 dollars. Depuis le 3 avril jusqu’au 3 septembre, le cours est resté dans une phase de consolidation en range (17,26~23,42 dollars). Ces derniers jours, le cours a franchi à la hausse la borne supérieure du range à environ 23,50 dollars avec des volumes en augmentation. Attendre un repli sur faibles volumes après une hausse la semaine prochaine pour acheter à bon compte.

Conditions d’achat (position longue) : prix d’achat autour de 24 dollars, stop loss à 22,4 dollars, premier objectif autour de 29 dollars, opération en swing trading.

Auteur : Cody Feng

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

La refonte de BitMine signale une consolidation institutionnelle alors que les ETF ETH enregistrent des sorties record

Les Ethereum ETFs ont connu l'une de leurs pires séries de retraits ce trimestre, alors que BitMine a annoncé un remaniement majeur de sa direction afin de stabiliser la confiance des investisseurs.

Coinpedia Digest : Les faits marquants de l’actualité crypto de cette semaine | 15 novembre 2025