Si vendre 2 milliards de dollars fait chuter le prix du BTC, pourquoi l’achat de 83 milliards de dollars ne l’envoie-t-il pas sur la lune ?

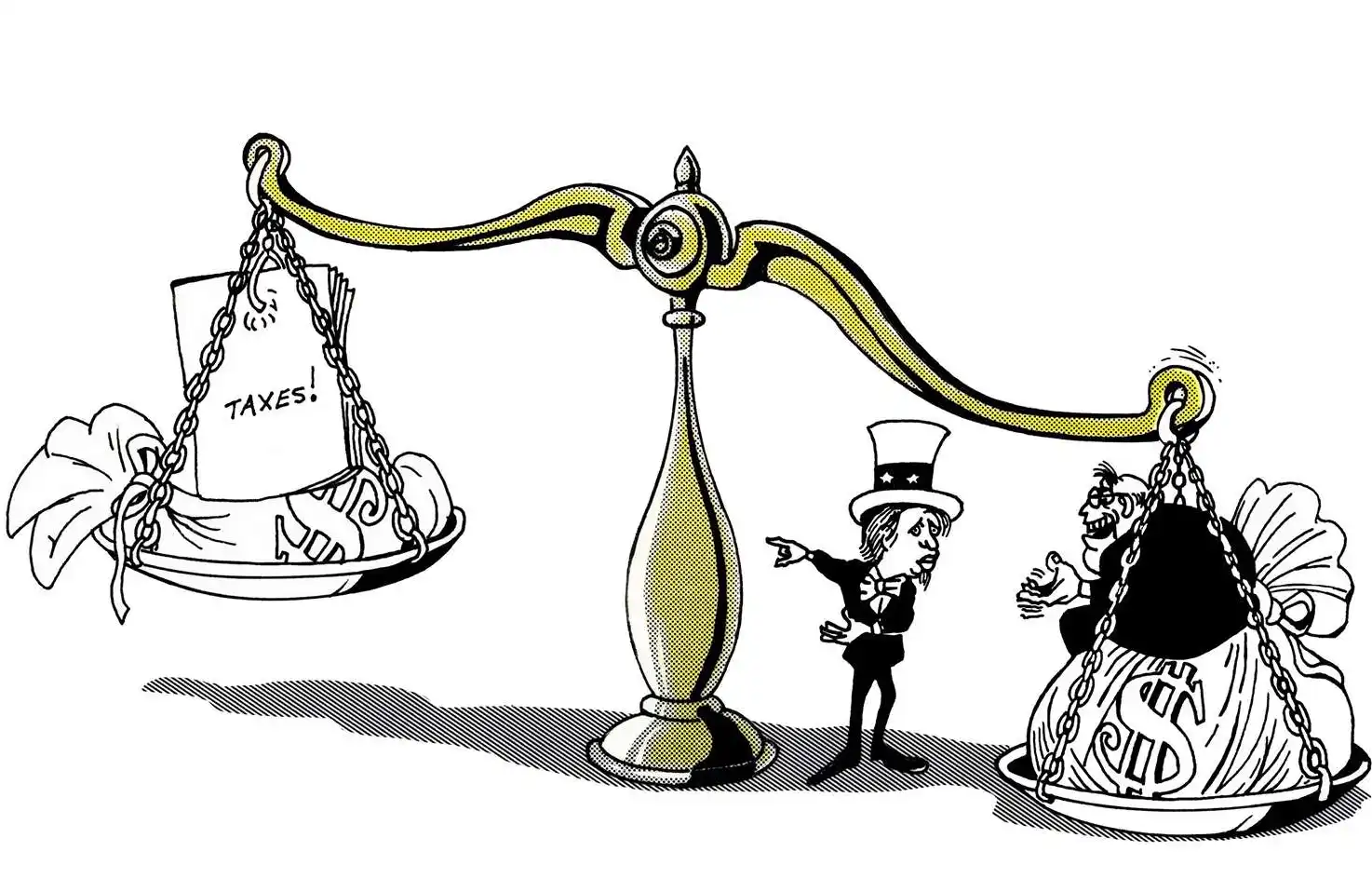

Dans l’esprit de « il n’y a pas de questions stupides », l’influenceuse Bitcoin Crypto Tea a publié un post sur X qui exprime une interrogation que beaucoup se posent sans oser la formuler. Si des baleines auparavant inactives peuvent faire chuter le prix du BTC en vendant pour 2 milliards de dollars de BTC, pourquoi une année de pression d’achat ininterrompue à hauteur de plus de 80 milliards de dollars de la part de Saylor et des ETF ne propulse-t-elle pas le prix vers la lune ?

The Bitcoin Therapist a repris la question :

« Expliquez comment cela est possible », s’est-il interrogé.

Transactions soudaines vs achats algorithmiques

Le créateur du Bitcoin Quantile Model, Plan C, est rapidement intervenu pour expliquer le phénomène. Une grosse vente accidentelle de 2 milliards de dollars en BTC peut faire chuter le marché plus vite qu’un piano tombant d’un immeuble de dix étages.

Et pourtant, les 83 milliards de dollars absorbés en 2025 par Michael Saylor et la brigade des ETF ? Eh bien, cela semble laisser le prix du BTC progresser lentement et régulièrement plutôt que de décoller vers la lune. Pourquoi ?

La logique est presque d’une simplicité ennuyeuse, explique Plan C :

« Facile. Pour comparer l’impact des transactions, il faut considérer le rythme des échanges en divisant le montant total par la durée sur laquelle ils ont eu lieu. »

En d’autres termes : le prix bouge à la marge, pas sur la moyenne.

Des ordres de vente soudains et massifs, surtout en cas de faible liquidité, peuvent vider les carnets d’ordres et provoquer des chutes brutales des prix. Les achats algorithmiques, en revanche, sont précisément conçus pour se fondre dans la masse, s’étaler dans le temps et éviter de perturber le marché. Acheter 83 milliards de dollars sur un an, cela construit un plancher, pas une fusée, à moins que le rythme ne s’accélère.

Le « paper » Bitcoin : le facteur X

Mais attendez. Qu’en est-il du paper Bitcoin ? demande The Bitcoin Therapist. Vous savez, l’offre que nous pensons voir sur les plateformes d’échange ? L’avis de Plan C :

« C’est en effet un facteur X inconnu, mais je n’ai aucun moyen de savoir dans quelle mesure il existe des paper Bitcoins. Ma réponse suppose qu’il n’y en a pas. Mais s’il y en a une quantité significative, cela contribuerait également à atténuer les mouvements de prix. »

Les achats déclarés pourraient être dilués si des volumes importants de « paper » Bitcoin (IOU ou produits synthétiques) sont échangés à la place de véritables coins, créant ainsi l’illusion d’une pression d’achat sans réellement retirer de coins du marché.

Qu’est-ce qui fait vraiment bouger le prix du BTC ?

En fin de compte, la différence tient au rythme, à l’exécution et à la structure du marché. Les achats d’ETF et d’institutionnels en 2025 étaient délibérés, réguliers et très fragmentés entre les plateformes d’échange et les desks OTC, parfois même facilités par des carnets d’ordres algorithmiques conçus pour minimiser l’impact sur le prix.

Les krachs, en revanche, ont tendance à être soudains, concentrés et, oui, à provoquer la panique, surtout lorsqu’ils se produisent lors de week-ends à faible liquidité.

Alors, la prochaine fois qu’un titre annonce un effondrement du marché suite à une vente rapide de 2 milliards de dollars, souvenez-vous que ce n’est pas seulement la taille qui compte, mais aussi la vitesse et la source. Les mouvements lents construisent des planchers. Les chocs soudains allument des flammes. Et quelque part entre les deux, le paper Bitcoin rôde comme l’ultime joker du marché.

L’article original If selling $2 billion crashes the BTC price, why doesn’t buying $83B send it to space? est apparu en premier sur CryptoSlate.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Le Bitcoin risque de revenir dans la zone basse des 80 000 $ alors qu'un trader affirme que la baisse « a du sens »

La course de fin d'année de Bitcoin vers 100K dépend fortement des décisions de pivot de la Fed

Divergence des politiques entre les États-Unis et le Japon : la hausse de 80 % des taux d'intérêt au Japon mise en œuvre, les flux de capitaux mondiaux se déplacent-ils ?

Hausse des taux d'intérêt au Japon, baisse des taux de la Fed, fin de la réduction du bilan – où les capitaux mondiaux vont-ils affluer ?