La volatilité du prix du Bitcoin et l'influence institutionnelle : le seuil de 100 000 $ est-il imminent ?

- Le prix du Bitcoin estimé à près de 111 000 dollars en 2025 reflète l'adoption institutionnelle (59 % des portefeuilles) et des contraintes structurelles d'offre dues à l'accumulation de BTC par les entreprises. - L'infrastructure institutionnelle (ETF, solutions de garde) et les 118 milliards de dollars d'afflux dans les ETF ont réduit la volatilité de 75 % depuis la mi-2025. - Le seuil de 100 000 dollars prend de l'importance alors que la clarté réglementaire (loi CLARITY) et les facteurs macroéconomiques (dette américaine) renforcent le récit du Bitcoin comme réserve de valeur. - Les acheteurs institutionnels contrôlent 18 % de l'offre avec une augmentation de la détention de 10,4 %.

Le parcours du Bitcoin en 2025 est marqué par un paradoxe : une adoption institutionnelle accrue coexistant avec une volatilité persistante. Alors que l’actif passe de la curiosité spéculative à une classe d’actifs institutionnalisée, l’interaction entre le sentiment du marché et la dynamique de la demande redéfinit la trajectoire de son prix. Avec un Bitcoin s’échangeant autour de 111 000 $ fin août 2025, la question de savoir si 100 000 $ représente un seuil psychologique — ou un plancher — nécessite une analyse nuancée des évolutions structurelles du marché.

Adoption institutionnelle : un catalyseur de stabilité et de croissance

Les investisseurs institutionnels sont devenus la pierre angulaire de la maturation du Bitcoin. Au deuxième trimestre 2025, 59 % des portefeuilles institutionnels incluaient des actifs numériques, souvent à hauteur de 10 % ou plus, portés par des produits réglementés tels que l’iShares Bitcoin Trust (IBIT) de BlackRock, qui a accumulé 18 milliards de dollars d’actifs sous gestion au premier trimestre 2025 [1]. Cette adoption est soutenue par des avancées en matière d’infrastructure, notamment des solutions de conservation sécurisées et l’approbation des ETF Bitcoin au comptant aux États-Unis, qui ont normalisé le rôle du Bitcoin dans les portefeuilles conservateurs [1].

Le déséquilibre entre l’offre et la demande amplifie encore l’influence institutionnelle. Les entreprises, menées par l’accumulation de 632 457 BTC par MicroStrategy (d’une valeur de 71 milliards de dollars), ont créé une rareté structurelle. Les retraits institutionnels dépassent désormais largement la production minière quotidienne, resserrant la liquidité et renforçant la résilience du prix [1]. Parallèlement, les ETF contrôlent 6 % de l’offre totale de Bitcoin, avec des flux entrants atteignant 118 milliards de dollars en août 2025 [2].

Volatilité et sentiment : un bras de fer

Malgré l’institutionnalisation, la volatilité du Bitcoin demeure une caractéristique majeure. En 2025, sa volatilité moyenne de 32,9 % — modérément corrélée aux actions américaines (0,39) — reflète sa double identité d’actif à bêta élevé et de couverture contre la dépréciation des monnaies fiduciaires [2]. Cependant, la volatilité réalisée a chuté de 75 % par rapport aux niveaux historiques à la mi-2025, grâce à une liquidité plus profonde et à la participation institutionnelle [1].

Le sentiment du marché est passé d’une spéculation menée par le retail à une consolidation dirigée par les institutions. Les métriques on-chain telles que la neutralité du SOPR (Spent Output Profit Ratio) et une prise de bénéfices maîtrisée signalent un marché équilibré, non paniqué [2]. Les achats à contre-courant des grands détenteurs — contrôlant 23,07 % de l’offre — ont joué un rôle stabilisateur, même lors d’une correction baissière de 28 % [2]. Cette dynamique suggère que la demande institutionnelle découple de plus en plus le prix du Bitcoin du sentiment à court terme du retail.

Le seuil des 100 000 $ : un obstacle psychologique et structurel

La proximité du Bitcoin avec les 100 000 $ soulève des questions sur son rôle en tant que référence psychologique. Bien que l’actif ait déjà franchi les 109 000 $ plus tôt en 2025, sa capacité à se maintenir au-dessus de 100 000 $ dépend des vents favorables macroéconomiques et réglementaires. La dette fédérale américaine atteignant 36,2 trillions de dollars et l’inclusion du Bitcoin dans les comptes 401(k) ont renforcé son attrait en tant que réserve de valeur [1]. La clarté réglementaire, telle que le CLARITY Act, a davantage légitimé la participation institutionnelle, ouvrant l’accès à un pool de capitaux de 8,9 trillions de dollars [2].

Des analystes comme Tiger Research prévoient un objectif de prix de 190 000 $ pour le troisième trimestre 2025, porté par une liquidité mondiale record et une adoption structurelle [2]. Cependant, le niveau des 100 000 $ pourrait servir de point de consolidation à court terme plutôt que de plafond. Avec des acheteurs institutionnels contrôlant 18 % de l’offre et des détenteurs à long terme augmentant leur part de 10,4 %, le marché est prêt pour une phase haussière — si la stabilité macroéconomique se maintient [2].

Conclusion : entre optimisme et prudence

Le récit du Bitcoin en 2025 est celui de l’émancipation institutionnelle et de la modération de la volatilité. Si le seuil des 100 000 $ constitue une étape symbolique, son importance réside dans les forces structurelles plus larges à l’œuvre : vents favorables réglementaires, contraintes du côté de l’offre et transition vers des marchés menés par les institutions. Pour les investisseurs, l’essentiel est de trouver un équilibre entre l’optimisme quant au potentiel à long terme du Bitcoin et la prudence face à sa volatilité intrinsèque. Alors que Bitwise prévoit un taux de croissance annuel composé de 28,3 % jusqu’à 1,3 million de dollars d’ici 2035, la question des 100 000 $ n’est plus tant de savoir si ce seuil sera atteint, mais plutôt comment le marché naviguera la prochaine phase de l’intégration institutionnelle [1].

Source :

[1] Institutional Bitcoin Investment: 2025 Sentiment, Trends, Market Impact

[2] 25Q3 Bitcoin Valuation Report

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

SOL rebondit avec la reprise générale du marché crypto : les 160 $ sont-ils possibles ?

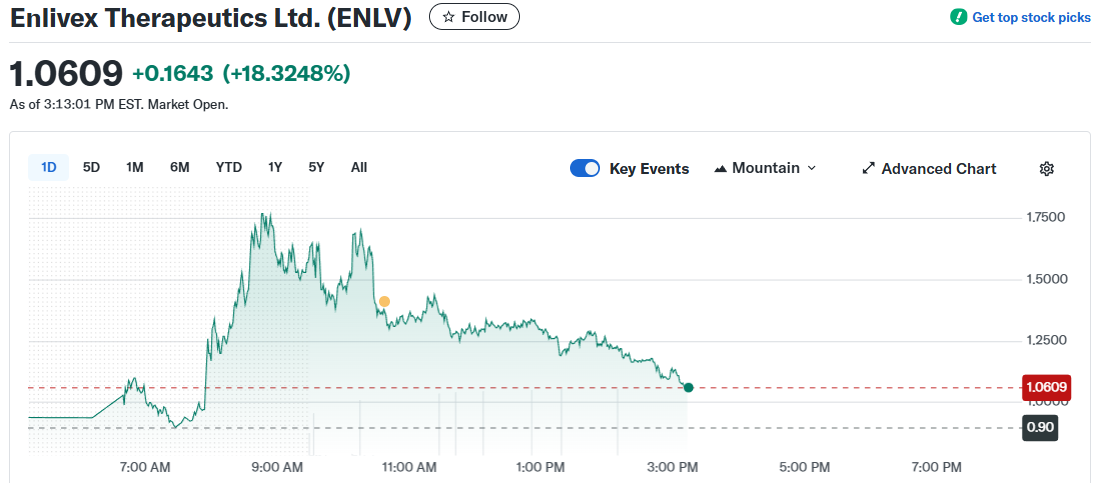

Enlivex dévoile une stratégie DAT pour le Rain Token de 212 millions de dollars alors que RAIN grimpe de plus de 120%

Enlivex Therapeutics annonce un placement privé de 212 millions de dollars pour établir une trésorerie d'actifs numériques axée sur le token Rain, devenant ainsi la première entreprise cotée aux États-Unis à adopter une stratégie de trésorerie orientée vers les marchés de prédiction.

L'accord de remboursement de 25 millions de dollars de Berachain avec Brevan Howard dépend d'un dépôt non vérifié

Des documents juridiques montrent que Berachain a accordé à Nova Digital de Brevan Howard des droits de remboursement inhabituels sur son investissement de 25 millions de dollars, bien que l’activation dépende d’un dépôt non confirmé de 5 millions de dollars.

Des paquets Npm ENS compromis lors d'une cyberattaque sur la chaîne d'approvisionnement affectant 400 bibliothèques

Plus de 400 bibliothèques de code npm, y compris des packages Ethereum Name Service, ont été compromises lors d'une cyberattaque sur la chaîne d'approvisionnement détectée le 24 novembre. ENS Labs rapporte que les actifs et domaines des utilisateurs n'ont pas été affectés.