Larry Fink y Rob Goldstein de BlackRock dicen que la tokenización podría hacer por las finanzas lo que internet hizo por la información en sus inicios

Larry Fink y Rob Goldstein de BlackRock afirmaron que la tokenización está entrando en una fase similar a la de los primeros días de internet, con el potencial de transformar los mercados mucho más rápido de lo que la mayoría espera. Los ejecutivos señalaron un aumento del 300% en la tokenización de activos del mundo real en los últimos 20 meses como evidencia de que este cambio ya se está acelerando.

El CEO de BlackRock, Larry Fink, y el COO, Rob Goldstein, afirmaron que la tokenización está surgiendo como una fuerza transformadora en los mercados globales, comparando su potencial impacto con el surgimiento de los primeros días de internet.

En un artículo publicado el lunes en The Economist y también en el sitio web de BlackRock, los ejecutivos argumentaron que registrar la propiedad de activos en libros digitales podría modernizar el sistema financiero al mejorar la eficiencia, la transparencia y el acceso. "Los libros contables no habían sido tan emocionantes desde la invención de la contabilidad de partida doble", escribieron.

Los ejecutivos describieron la tokenización como la siguiente etapa en un largo arco de cambio tecnológico. En la década de 1970, las operaciones se realizaban por teléfono y se liquidaban mediante certificados en papel entregados por mensajeros, recordó Fink sobre los primeros días de su carrera. La llegada de SWIFT en 1977, que introdujo la mensajería electrónica estandarizada entre bancos, redujo drásticamente los tiempos de liquidación de días a minutos, permitiendo que las operaciones globales se ejecuten ahora en milisegundos.

La tecnología blockchain, implementada por primera vez por Satoshi Nakamoto con Bitcoin en 2009, introdujo un libro digital compartido que podía registrar transacciones sin intermediarios. Ese avance sentó las bases para la tokenización, permitiendo que casi cualquier activo —desde bienes raíces hasta deuda corporativa o moneda— exista en un solo registro digital que los participantes del mercado pueden verificar de forma independiente, señalaron ambos.

"Al principio, fue difícil para el mundo financiero —incluyéndonos a nosotros— ver la gran idea", escribieron Fink y Goldstein. "La tokenización estaba enredada en el boom cripto, que a menudo parecía especulación. Pero en los últimos años, las finanzas tradicionales han visto lo que se escondía bajo el hype: la tokenización puede expandir enormemente el mundo de los activos invertibles más allá de las acciones y bonos listados que dominan los mercados hoy en día."

BlackRock ya ha comenzado a experimentar con sus propios productos tokenizados, especialmente a través de su fondo de mercado monetario tokenizado de EE. UU., BUIDL, que opera sobre infraestructura blockchain pública y cuenta con más de 2 mil millones de dólares en valor total bloqueado, según el panel de datos de The Block. El gigante de la gestión de activos también amplió su presencia en activos digitales en los últimos años al lanzar ETFs spot de Bitcoin y Ethereum, dominando ambas clases de productos con entradas netas de 62.6 mil millones y 13.2 mil millones de dólares, respectivamente.

Un puente entre las finanzas tradicionales y digitales

Fink y Goldstein destacaron dos ventajas principales de la tokenización: el potencial de liquidación instantánea y la sustitución de procesos privados llenos de papel por código. Estandarizar la liquidación instantánea en los mercados globales reduciría el riesgo de contraparte, mientras que digitalizar los activos privados podría reducir costos, mejorar la eficiencia de las operaciones y convertir grandes tenencias ilíquidas en unidades más pequeñas y accesibles para una participación más amplia, señalaron.

Hay señales tempranas de progreso, continuaron los ejecutivos, señalando que, si bien los tokens que representan activos del mundo real siguen siendo una pequeña parte de los mercados globales, están creciendo rápidamente —aproximadamente un 300% en los últimos 20 meses.

Gran parte de la adopción temprana, según ambos, está ocurriendo en economías en desarrollo donde el acceso bancario es limitado. Mientras tanto, EE. UU. sigue albergando muchas de las empresas mejor posicionadas para liderar un sistema financiero tokenizado, aunque Fink y Goldstein advirtieron que las ventajas iniciales pueden erosionarse. La tokenización hoy, argumentaron, está en una etapa similar a la de internet en 1996 —cuando Amazon solo había vendido 16 millones de dólares en libros y tres de los actuales "Magnificent Seven" de la tecnología ni siquiera habían sido fundadas—: es una etapa temprana, de rápido movimiento y que probablemente se expandirá más rápido de lo que la mayoría espera, con un crecimiento enorme en las próximas décadas.

En lugar de reemplazar el sistema financiero existente en el corto plazo, Fink y Goldstein enmarcaron la tokenización como un puente entre las instituciones tradicionales y los "innovadores digitales" como los emisores de stablecoins, fintechs y blockchains públicas. En su visión, los inversores eventualmente comprarán, venderán y mantendrán todo tipo de activos —desde acciones y bonos hasta activos digitales— a través de una sola billetera digital.

Fink y Goldstein hicieron un llamado a los responsables políticos y reguladores para que actualicen los marcos regulatorios existentes en lugar de crear completamente nuevos, enfatizando que "un bono sigue siendo un bono, incluso si vive en una blockchain". Las salvaguardas, argumentaron, deben incluir protecciones claras para los compradores, sólidos estándares de riesgo de contraparte y sistemas robustos de verificación de identidad digital para respaldar la confianza y la participación segura. La tokenización, concluyeron, puede hacer que los mercados sean más inclusivos, pero debe "avanzar más rápido y de manera segura", igualando el mayor acceso con barreras de protección modernizadas.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

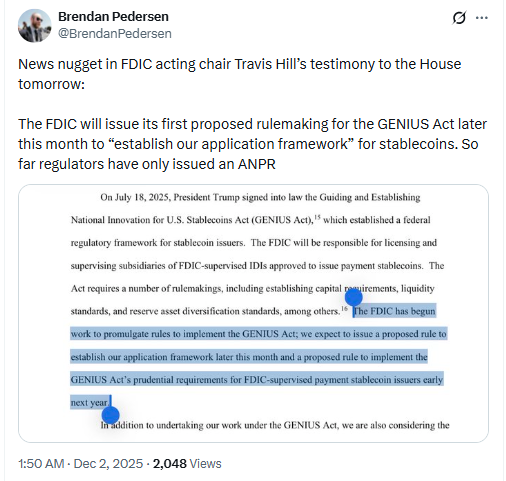

La FDIC implementará un nuevo reglamento para stablecoins en EE.UU. bajo la Ley GENIUS

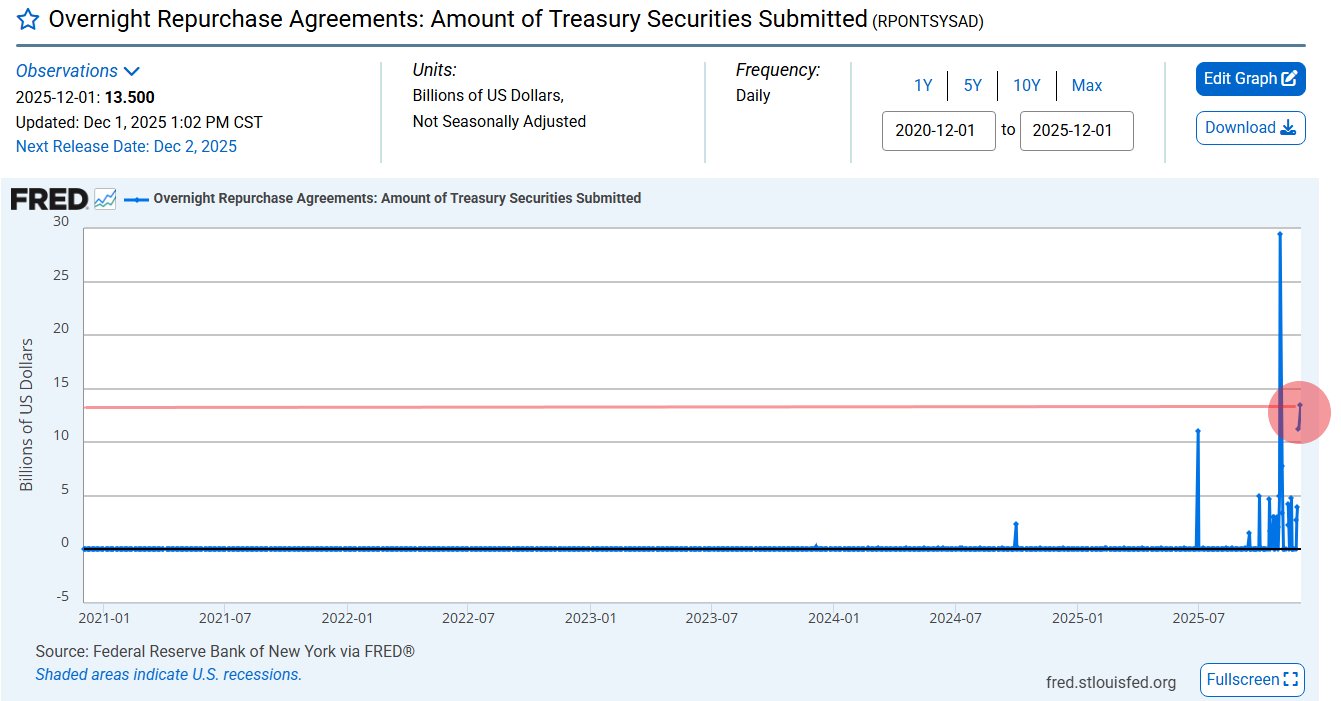

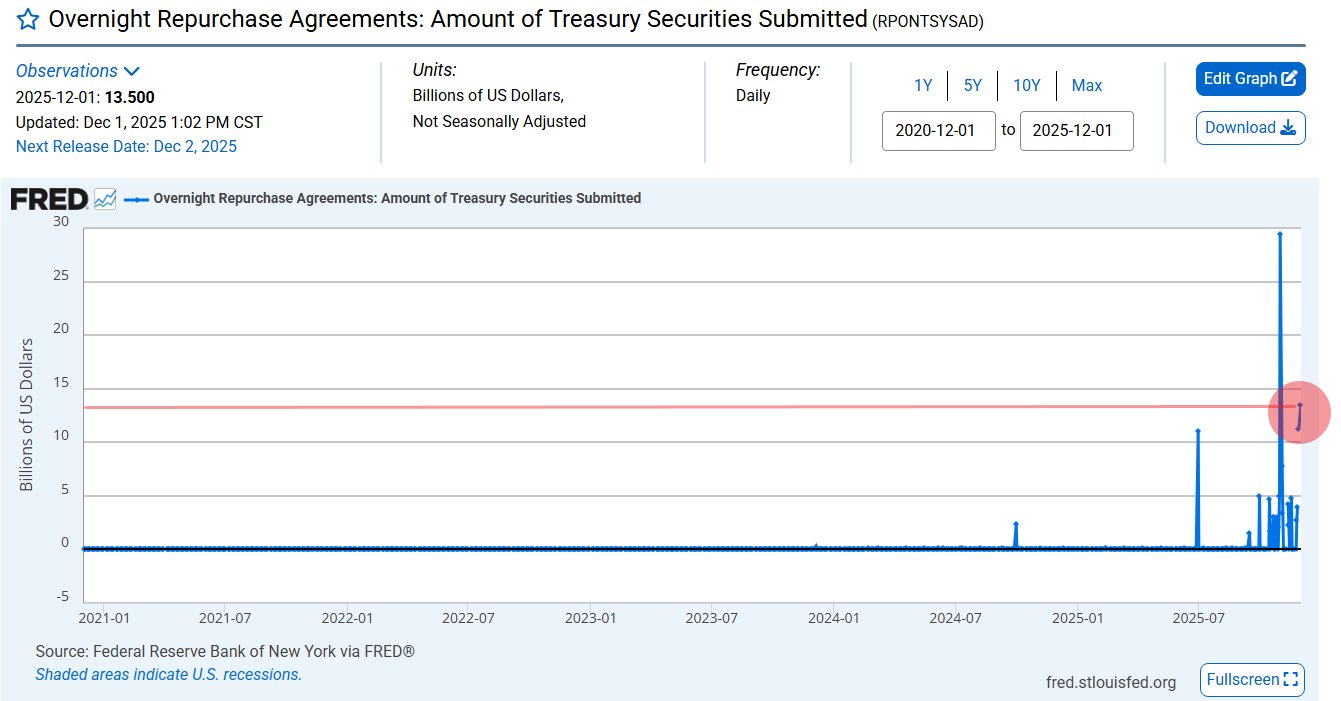

La Reserva Federal de EE.UU. finaliza el QT con una inyección de liquidez de 13,5 mil millones de dólares, ¿se avecina un repunte en el mercado cripto?

La Reserva Federal de Estados Unidos finalizó el endurecimiento cuantitativo el 1 de diciembre e inyectó 13.5 mil millones de dólares en el sistema bancario a través de repos overnight, lo que incrementa las expectativas de alza en el mercado cripto.

Bitcoin y la estrategia de Saylor en riesgo: la capitalización de mercado de MSTR cae por debajo de sus tenencias en BTC

La caída de Bitcoin por debajo de los $90,000 ha provocado que las acciones de Strategy caigan por debajo del valor de las reservas de BTC de la compañía.

Grayscale afirma que el ciclo de 4 años de Bitcoin ya no es válido y prevé un máximo histórico del precio de BTC en 2026

Grayscale sostiene que el tradicional ciclo de mercado de cuatro años de bitcoin ya no es válido, señalando la ausencia de un repunte parabólico.