Período de reconstrucción del orden cripto en medio del caos: ¿De dónde vendrá la próxima ola principal de liquidez?

Chainfeeds Resumen:

Las finanzas cripto están pasando de una etapa incipiente a una estructura madura liderada por la regulación y las instituciones.

Fuente del artículo:

Autor del artículo:

ODIG

Opinión:

ODIG: Este mes, el gigante financiero estadounidense Charles Schwab Corporation (Schwab), que administra más de 11 billones de dólares en activos, anunció su entrada al mercado de criptomonedas y lanzará servicios de trading cripto en el primer semestre de 2026. Su CEO, Rick Wurster, afirmó que la empresa ya completó la evaluación regulatoria y tecnológica. Schwab administra una enorme cantidad de activos, está profundamente arraigada en el sistema financiero tradicional y cuenta con una amplia base de clientes. El hecho de que corredores y plataformas financieras tradicionales como Schwab estén apostando fuerte por las cripto significa que los activos digitales están llegando a plataformas mainstream y probablemente se abrirán a más “inversores tradicionales” en el futuro. La plataforma afirma que “ya completó la evaluación regulatoria y tecnológica, y está lista para lanzar servicios de trading cripto”, lo que es una señal de que se están estableciendo canales regulados y que las barreras de entrada están disminuyendo. Considerando su base de clientes (incluidos inversores conservadores, clientes de alto patrimonio y clientes de gestión de patrimonio) y el volumen de fondos que manejan, esto podría abrir más caminos para que los activos tradicionales se asignen a criptoactivos. No se trata de un hecho aislado, sino que podría anunciar una acción colectiva de los gigantes financieros tradicionales, por ejemplo: Otros brokers (como Fidelity, Vanguard): este es un mercado de varios billones de dólares (el AUM combinado supera los 10 billones). Por ejemplo, Fidelity también planea expandir sus servicios cripto en 2026. Bancos y servicios de custodia (como Standard Chartered): se espera que la demanda institucional de custodia alcance cientos de miles de millones de dólares. Vemos que Standard Chartered también planea lanzar custodia de BTC en enero de 2026, atrayendo fondos a nivel bancario. Más ETF y fondos indexados: con la aprobación de más ETF, podría haber espacio para decenas de miles de millones de dólares adicionales sobre la base de los ETF existentes. Al mismo tiempo, plataformas como Schwab podrían amplificar aún más el flujo minorista. Fondos de pensión y fondos corporativos: cientos de miles de millones de dólares (cuentas IRA/401k, cuentas de retiro individuales y planes de retiro ofrecidos por empleadores), que, en un mercado maduro, también podrían acceder indirectamente al mercado cripto a través de plataformas como Schwab. En el actual ciclo de eventos intensos, las expectativas del mercado sobre la evolución futura son cada vez más divergentes. La capitalización total del mercado cripto ronda los 3,02 billones de dólares, pero siguen apareciendo señales de adopción institucional, y se espera que un entorno macroeconómico más favorable inyecte más liquidez. A mediano y largo plazo, la entrada escalonada de estas grandes instituciones suele generar un efecto multiplicador en etapas posteriores. El mercado aún necesita tiempo para asimilarlo. A principios de este año, con la implementación de tres grandes leyes, la regulación, las instituciones y el cumplimiento se están alineando. Sin embargo, parece que todavía estamos en una etapa de caos o reconstrucción del orden. Por otro lado, el “período dorado de crecimiento” de usuarios en exchanges centralizados (CEX) parece haber llegado a su techo. Están surgiendo cada vez más opciones en el mercado: ETF, canales de brokers tradicionales, compras institucionales por suscripción, empresas cotizadas acumulando cripto, servicios bancarios de Crypto, etc. Las condiciones de ciclos anteriores, como “escasez de entradas, falta de regulación y concentración de tráfico”, ya han cambiado.

Fuente del contenido

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

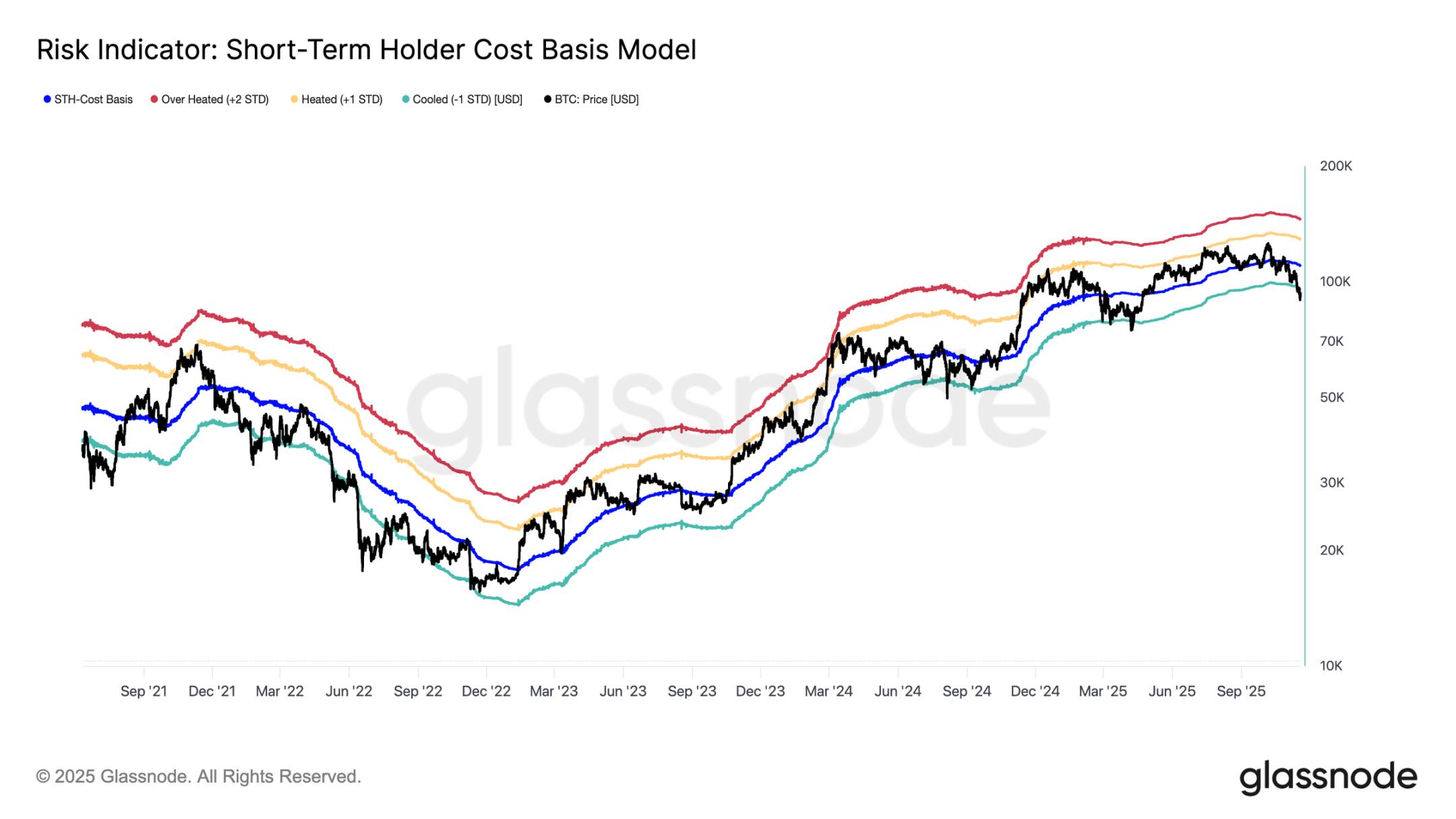

Bitcoin se desploma un 30%, ¿realmente entró en un mercado bajista? Evaluación integral con 5 marcos de análisis

Mayor corrección, con una caída hacia los 70,000, tiene una probabilidad del 15%; continuar en consolidación, oscilando hacia arriba y hacia abajo, usando el tiempo para ganar espacio, tiene una probabilidad del 50%.

Datos e insights: El rendimiento anual de bitcoin se vuelve negativo, ¿ha llegado realmente un mercado bajista total?

La demanda al contado sigue siendo débil, los flujos de salida de fondos de los ETF al contado en Estados Unidos se están intensificando y no han aparecido nuevas compras por parte de los inversores institucionales tradicionales.

¿Por qué bitcoin puede sostener un valor de mercado de un trillón de dólares?

La única manera de acceder a los servicios que ofrece bitcoin es comprando el propio activo.

La cripto tiene hasta 2028 para evitar un colapso cuántico, advierte Vitalik Buterin