Récord de entrada de 8 ETFs de Shitcoin: sólo se recaudaron 700 millones de dólares y no pudieron frenar la caída de precios

Aunque los ETFs de shitcoins como Solana están llegando rápidamente a Wall Street, su capacidad para atraer fondos en un mercado bajista es limitada y sus precios generalmente están en descenso. Por lo tanto, es poco probable que impulsen significativamente el rendimiento del mercado a corto plazo a través de los ETFs.

Artículo original: "Observación del listado de cuatro grandes ETFs de altcoins: Ingreso total de 700 millones de dólares, fácil de emitir pero difícil de atraer fondos"

Autora original: Nancy, PANews

A medida que la SEC de EE.UU. abre una vía rápida para los ETFs de criptomonedas y el entorno regulatorio se vuelve cada vez más claro, cada vez más altcoins intentan dar el salto al escenario de Wall Street. Desde el mes pasado, se han aprobado sucesivamente 8 ETFs de altcoins, pero en el contexto general bajista del mercado cripto, estos productos en general enfrentan el problema de una entrada limitada de fondos tras su cotización, lo que dificulta impulsar significativamente el precio de las monedas en el corto plazo.

Cuatro grandes altcoins llegan a Wall Street, capacidad limitada de recaudación de fondos a corto plazo

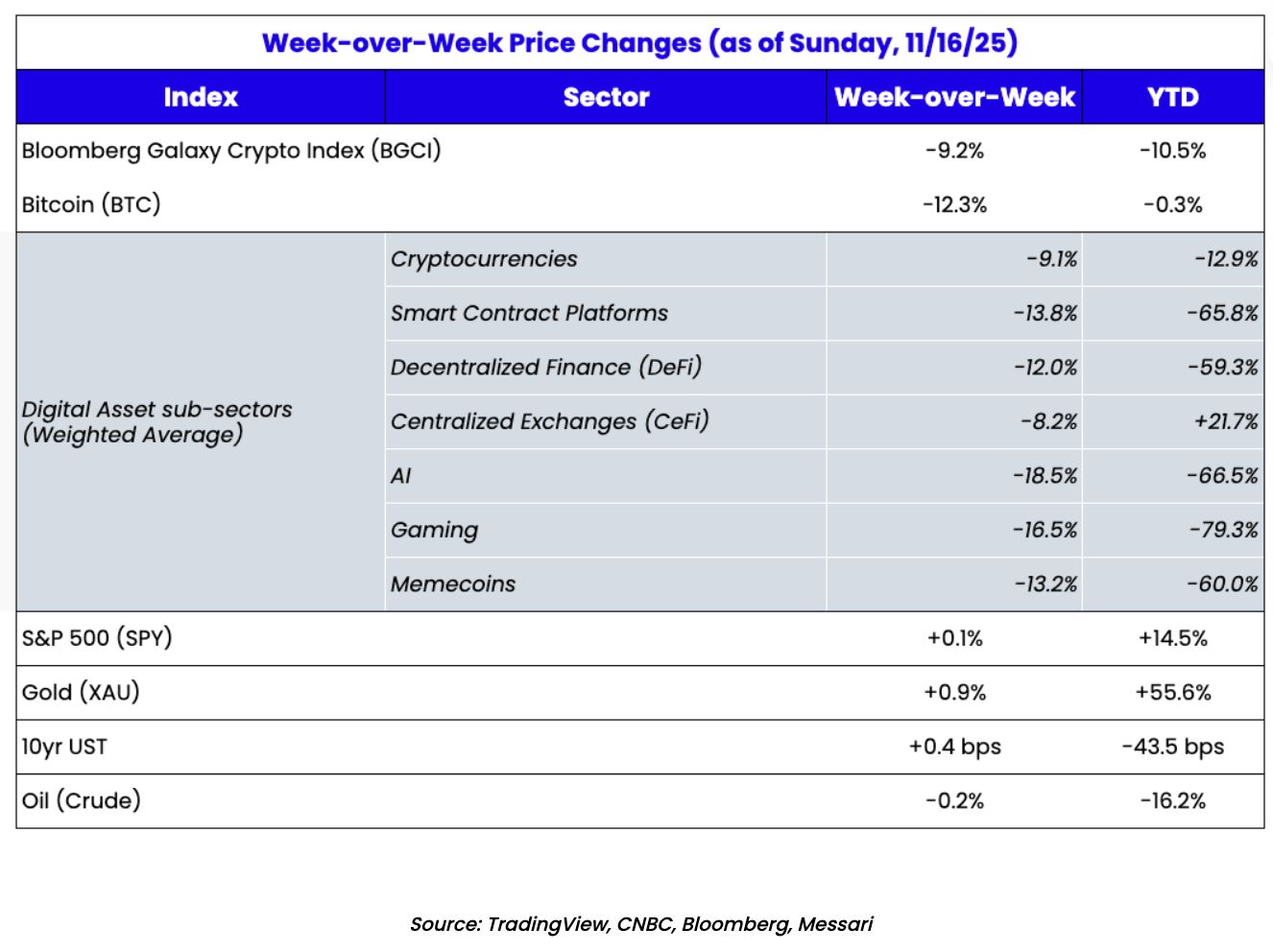

Actualmente, cuatro proyectos cripto —Solana, Ripple, Litecoin y Hedera— han obtenido el "boleto" para Wall Street. Sin embargo, desde la perspectiva de los flujos de fondos, la atracción general sigue siendo limitada y algunos ETFs han registrado cero entradas durante varios días. Estos cuatro tipos de ETFs solo han recibido una entrada neta acumulada de aproximadamente 700 millones de dólares. Además, tras el lanzamiento de los ETFs, los precios de las respectivas monedas han caído en general, lo que también está influenciado en parte por la corrección general del mercado cripto.

• Solana

Actualmente, hay cinco ETFs spot de Solana en el mercado estadounidense, emitidos por Bitwise, VanEck, Fidelity, Grayscale y Canary, y productos relacionados de 21Shares y CoinShares también están en preparación.

Según datos de SoSoValue, el flujo neto total acumulado de los ETFs spot de Solana en EE.UU. es de aproximadamente 420 millones de dólares, con un valor neto total de activos de 594 millones de dólares. Entre ellos, el BSOL de Bitwise aportó el principal volumen de negociación, con un total de 388 millones de dólares en entradas netas en tres semanas, aunque la mayor parte provino de una inversión inicial de casi 230 millones de dólares el primer día, tras lo cual el flujo de entrada se desaceleró significativamente. El FSOL de Fidelity tuvo una entrada neta de solo 2,07 millones de dólares el primer día de cotización el 18 de noviembre, con un valor neto total de activos de 5,38 millones de dólares; el GSOL de Grayscale tuvo una entrada neta acumulada de aproximadamente 28,45 millones de dólares, con un valor neto total de activos de 99,97 millones de dólares; el SOLC de Canary no tuvo entrada neta el primer día de cotización, con un valor neto total de activos de 0,82 millones de dólares. Cabe destacar que los emisores de ETFs admiten el staking, lo que podría aportar cierto apoyo a la demanda del mercado.

Los datos de CoinGecko muestran que desde que el primer ETF spot de Solana se lanzó el 28 de octubre, el precio de SOL ha caído un 31,34% hasta la fecha.

• XRP

En cuanto al ETF spot de XRP en EE.UU., el único producto actualmente listado es XRPC, lanzado por Canary. Productos relacionados de CoinShares, WisdomTree, Bitwise y 21Shares aún están en preparación.

Según datos de SoSoValue, desde su lanzamiento, XRPC ha registrado una entrada neta acumulada de más de 270 millones de dólares. El volumen de negociación del primer día alcanzó los 59,22 millones de dólares, pero no generó entradas netas. Al día siguiente, se lograron entradas netas de 243 millones de dólares mediante compras en efectivo o en especie, con un volumen de negociación de 26,72 millones de dólares.

Los datos de CoinGecko muestran que desde que el primer ETF spot de Ripple se listó el 13 de noviembre, el precio de XRP ha caído aproximadamente un 12,71%.

• LTC

A finales de octubre de este año, Canary Capital lanzó oficialmente el primer ETF estadounidense que sigue a Litecoin, LTCC. Productos relacionados de CoinShares y Grayscale aún están en preparación y se espera que sigan el mismo camino.

Según datos de SoSoValue, al 18 de noviembre, LTCC ha registrado una entrada neta acumulada de aproximadamente 7,26 millones de dólares. Las entradas netas diarias suelen ser solo de cientos de miles de dólares, con varios días de cero entradas.

Los datos de CoinGecko muestran que desde que el primer ETF spot de Litecoin se listó el 28 de octubre, el precio de LTC ha caído alrededor de un 7,4%.

• HBAR

El primer ETF estadounidense que sigue a HBAR, HBR, también fue lanzado por Canary Capital a finales del mes pasado. Según datos de SoSoValue, al 18 de noviembre, HBR ha registrado una entrada neta acumulada de aproximadamente 74,71 millones de dólares. Casi el 60% de los fondos se concentraron en la primera semana de entradas, tras lo cual las entradas netas disminuyeron significativamente, con algunos días consecutivos de cero entradas.

Los datos de CoinGecko muestran que desde que el primer ETF spot de Hedera se listó el 28 de octubre, el precio de HBAR ha caído aproximadamente un 25,84%.

Además de los proyectos mencionados, los ETFs spot de activos como DOGE, ADA, INJ, AVAX, BONK y LINK están en proceso. El analista de Bloomberg, Eric Balchunas, espera que el ETF de Dogecoin de Grayscale se lance el 24 de noviembre.

Ciclo de expansión de los ETFs cripto iniciado, el desempeño en la cotización aún enfrenta múltiples desafíos

Según estadísticas incompletas de Bloomberg, el mercado cripto actualmente cuenta con 155 solicitudes de ETP (Exchange-Traded Product), cubriendo 35 activos digitales, incluyendo Bitcoin, Ethereum, Solana, XRP y LTC, mostrando una tendencia de crecimiento tipo "cabeza de playa". Con el fin del cierre del gobierno estadounidense, se espera que el proceso de aprobación de estos ETFs se acelere.

A medida que el entorno regulatorio de EE.UU. se aclara gradualmente, podría impulsar una nueva ronda de expansión para las solicitudes de ETFs cripto. La SEC de EE.UU. ha aprobado estándares generales de listado para ETFs cripto y recientemente emitió nuevas directrices que permiten a los emisores de ETFs acelerar la efectividad de sus declaraciones de registro. Mientras tanto, en su último documento anual de prioridades de examen, la SEC de EE.UU. eliminó significativamente la sección específica de criptomonedas que antes era rutinaria. Esto contrasta con la era del ex presidente Gary Gensler, cuando las criptomonedas se incluían explícitamente como prioridad de examen, mencionando específicamente los ETFs spot de Bitcoin y Ethereum.

Además, se cree que la introducción del staking estimulará la demanda de los inversores institucionales, atrayendo así a más emisores a unirse a la fila de solicitudes de ETFs. Investigaciones del banco cripto suizo Sygnum muestran que, a pesar de la reciente caída del mercado, la confianza de los inversores institucionales en los criptoactivos sigue siendo fuerte. Más del 80% de las instituciones expresan interés en ETFs cripto más allá de Bitcoin y Ethereum, y el 70% afirma que, si un ETF puede ofrecer recompensas de staking, comenzarían o aumentarían sus inversiones. En el frente de la política, también ha habido una señal positiva para el staking en ETFs. Recientemente, el Secretario del Tesoro de EE.UU., Scott Bessent, emitió una nueva declaración diciendo que colaborarán con el IRS para actualizar la guía y brindar apoyo regulatorio a los ETPs cripto que incluyan capacidades de staking. Se considera que esta medida probablemente acelerará el tiempo de aprobación para los ETPs de staking de Ethereum y allanará el camino para productos de staking multichain en redes como Solana, Avalanche y Cosmos.

Sin embargo, los ETFs de altcoins actualmente carecen de suficiente atractivo de financiación, principalmente debido a factores como el tamaño del mercado, la liquidez, la volatilidad y el sentimiento del mercado.

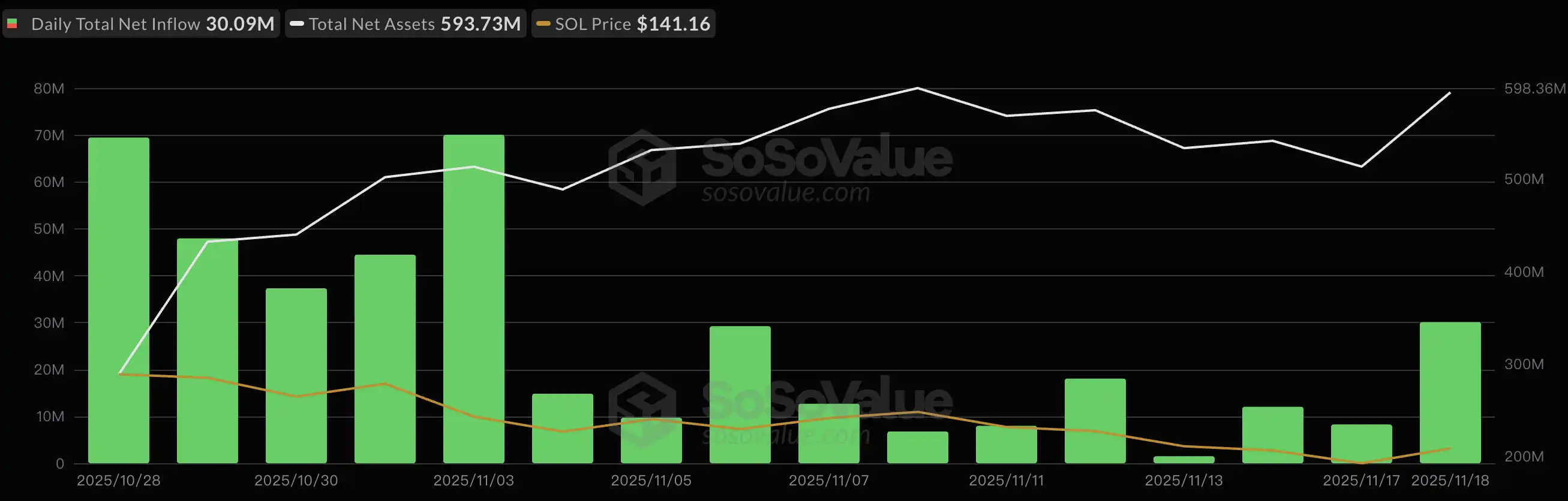

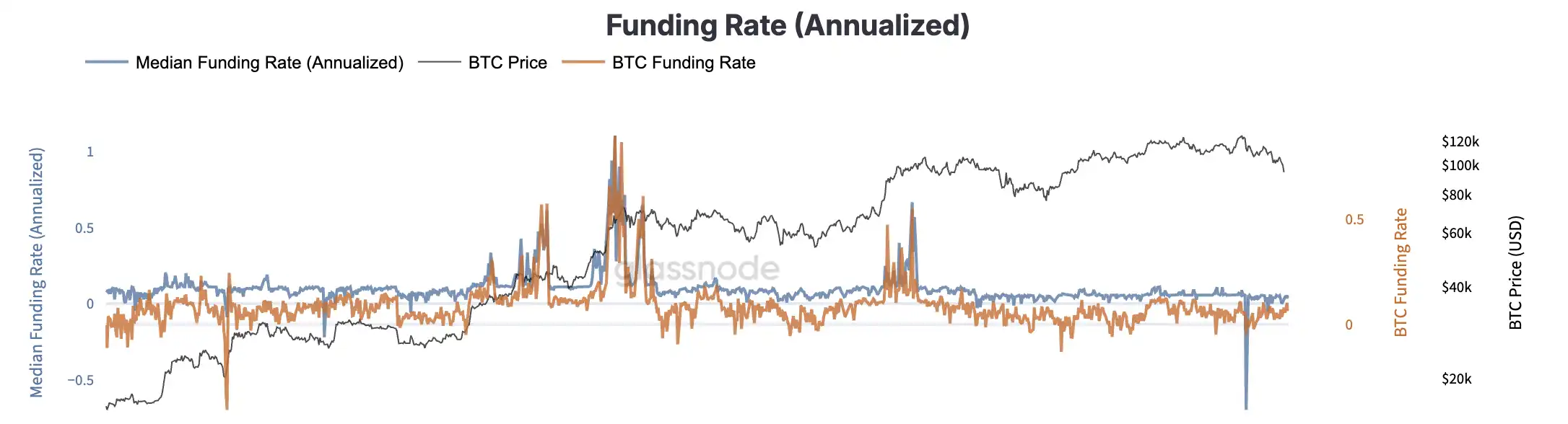

Por un lado, las altcoins tienen un tamaño de mercado y liquidez limitados. Según datos de CoinGecko al 18 de noviembre, el dominio de mercado de Bitcoin está cerca del sesenta por ciento y, excluyendo ETH y stablecoins, la cuota de mercado de otras altcoins es solo del 19,88%. Esto hace que la liquidez del activo subyacente de los ETFs de altcoins sea relativamente pobre. Además, en comparación con Bitcoin y Ethereum, las altcoins son susceptibles a narrativas de corto plazo, tienen mayor volatilidad y se consideran activos beta de alto riesgo. Según datos de Glassnode, desde principios de este año, las ganancias relativas de las altcoins han caído en su mayoría a niveles de caída profunda, lo que ha llevado a una divergencia significativa entre Bitcoin y las altcoins no vista comúnmente en ciclos anteriores. Por lo tanto, los ETFs de altcoins tienen dificultades para atraer inversores a gran escala, especialmente los ETFs de un solo activo. En el futuro, los inversores pueden inclinarse más por adoptar estrategias diversificadas y descentralizadas de ETFs de altcoins en canasta para reducir el riesgo y mejorar los rendimientos potenciales.

Por otro lado, las meme coins enfrentan riesgos de manipulación de mercado y transparencia. Muchas meme coins tienen baja liquidez, lo que las hace susceptibles a la manipulación de precios. El valor neto de los activos (NAV) de un ETF depende del precio del activo subyacente, por lo que si el precio de una meme coin es manipulado, afecta directamente el valor del ETF, lo que podría desencadenar riesgos legales o escrutinio regulatorio. Además, algunas meme coins pueden considerarse valores no registrados. Actualmente, la SEC está avanzando en un plan de taxonomía de tokens para diferenciar si una criptomoneda califica como valor.

Además, la incertidumbre en el entorno macroeconómico ha exacerbado el sentimiento de aversión al riesgo de los inversores. En una situación de baja confianza general, los inversores tienden a preferir asignar a activos tradicionales como acciones estadounidenses y oro. Mientras tanto, los ETFs de meme coins carecen del reconocimiento y la aceptación de mercado que disfrutan los ETFs spot de Bitcoin o Ethereum, especialmente por la falta de respaldo de grandes instituciones como BlackRock. La red de distribución, el efecto de marca y la confianza de mercado que aportan los principales emisores son difíciles de replicar, debilitando aún más el atractivo de los ETFs de meme coins en el entorno actual.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

The Atlantic: ¿Cómo provocarán las criptomonedas la próxima crisis financiera?

Bitcoin cayó por debajo de 90,000 dólares y el mercado de criptomonedas perdió 1.2 trillones de dólares en seis semanas. Las stablecoins están siendo señaladas como posibles detonantes de una crisis financiera debido a su falsa apariencia de seguridad, y la ley GENIUS podría aumentar estos riesgos. Resumen generado por Mars AI.

Bitcoin se rinde antes de tiempo y el mercado espera con calma el informe financiero de Nvidia de mañana

Recientemente, los activos de riesgo globales han experimentado caídas significativas; tanto el mercado de acciones de EE. UU. como el de criptomonedas se desplomaron al mismo tiempo, principalmente debido al pánico de los inversores por una posible burbuja de IA y la incertidumbre en torno a la política monetaria de la Reserva Federal. Antes de la publicación de los resultados financieros de Nvidia, aumentaron las preocupaciones en el mercado sobre el sector de IA, y la incertidumbre de los datos macroeconómicos también intensificó la volatilidad del mercado. La correlación entre bitcoin y las acciones tecnológicas se ha fortalecido, el sentimiento del mercado está dividido y algunos inversores optan por esperar o buscar oportunidades de compra. Resumen generado por Mars AI. Este resumen fue producido por el modelo Mars AI y la precisión y exhaustividad de su contenido aún está en etapa de actualización iterativa.

Análisis reciente del mercado: bitcoin cae por debajo de un nivel de soporte clave, el mercado se mantiene alerta y se prepara para un escenario sin recortes de tasas.

Debido a la incertidumbre respecto a la decisión de la Reserva Federal en diciembre, actuar con cautela y controlar las posiciones puede ser más prudente que intentar predecir un piso a corto plazo.

Si HYPE y PUMP fueran acciones, ambas estarían subvaluadas.

Si fueran acciones, su precio de cotización sería al menos 10 veces más alto, o incluso más.