El año perdido de Bitcoin

Cómo Bitcoin y el rey cripto han decepcionado a los inversores en 2025—y qué significa para el mercado en adelante

A pesar de todo el entusiasmo en torno a un posible auge cripto durante la era Trump, Bitcoin ha tenido un rendimiento inferior al de casi todas las principales clases de activos. Si miramos el 2025 de Bitcoin hasta ahora, ha sido lo que yo llamaría un año de decepción.

Desde la asunción presidencial en EE.UU. en enero, el retorno de BTC es de apenas alrededor del 5,8%, mientras que el Nasdaq y el S&P 500 lograron ganancias de dos dígitos, e incluso el oro, el clásico activo refugio, superó ampliamente a Bitcoin.

Los inversores que esperaban un impulso por el “Trump trade” ahora se enfrentan a la realidad: las condiciones macroeconómicas, la rotación hacia acciones de IA y la toma de ganancias persistente han limitado el potencial alcista de Bitcoin durante la mayor parte del año.

El techo de los $100K

La pregunta clave que todos se hacen es — ¿por qué Bitcoin no puede romper al alza?

La respuesta simple es que los $100,000 se han convertido en una zona psicológica de toma de ganancias. Los datos on-chain muestran que cada vez que BTC supera ese umbral, se observa un fuerte aumento en el volumen gastado de holders a largo plazo — en términos de blockchain, significa que monedas que no se movieron en años de repente se venden.

Estos son los primeros adoptantes, ballenas y creyentes a largo plazo—no están vendiendo por pánico; están reduciendo riesgos y rotando hacia otros sectores con mejor rendimiento como IA y acciones tecnológicas. Cada vez que Bitcoin cruza los $100K, se desencadena una ola de oferta — no por pánico, sino por realización de ganancias.

Eso crea una pared estructural de ventas, lo que dificulta que el precio sostenga nuevos máximos.

Demanda agotada y estructura de mercado

El otro lado de la historia es el agotamiento de la demanda. Bitcoin ahora cotiza por debajo del costo base de los holders a corto plazo — aproximadamente $106,100 (al 30/10) — y lucha por mantener los $110,000, lo que llamamos el nivel de soporte cuantil 0.85.

Esto es importante porque históricamente, cuando BTC no logra mantener esta zona, suele indicar una corrección más profunda — potencialmente hacia los $97,000, donde se encuentra el cuantil 0.75.

Es la tercera vez que vemos este patrón en el ciclo actual: fuertes subidas, agotamiento de la demanda y luego una consolidación prolongada.

En resumen, el mercado necesita un reinicio. No estamos viendo nuevas entradas de capital a gran escala. El retail está callado. Las instituciones son cautelosas. Sin demanda fresca, cada rally se desvanece más rápido.

Mineros y macro

Luego está la presión doble de los mineros y el contexto macroeconómico.

Empecemos por los mineros — tras el halving, sus márgenes de ganancia están bajo presión. Muchos han tenido que liquidar parte de sus tenencias para cubrir costos operativos. Si a eso le sumamos el aumento de los rendimientos reales en EE.UU. a principios de este año, tenemos un escenario donde los mineros son vendedores netos en vez de acumuladores.

En el lado macro, sin embargo, hay un atisbo de alivio con el IPC de septiembre resultando más bajo de lo esperado, principalmente porque la inflación en vivienda se desaceleró.

Eso le da a la Fed margen para bajar las tasas, tanto en octubre como en diciembre, lo cual el mercado ya ha descontado en gran medida.

Si ese ciclo de relajación se materializa, podría apoyar el apetito por riesgo más adelante en el cuarto trimestre. Pero por ahora, ese beneficio aún no se ha traducido en fortaleza para Bitcoin — las condiciones de liquidez siguen siendo ajustadas y el capital sigue persiguiendo acciones de IA de alta beta en vez de activos digitales.

El boom de opciones y la evolución del mercado

Un gran cambio estructural este año está en los derivados. El interés abierto en opciones de Bitcoin ha alcanzado un máximo histórico — y sigue creciendo. Eso es en realidad una señal positiva de madurez de mercado.

También cambia el comportamiento. En vez de vender Bitcoin spot, los inversores ahora usan opciones para cubrirse o especular sobre la volatilidad.

Esto reduce la presión de venta directa en el mercado spot — pero también amplifica la volatilidad a corto plazo. Cada movimiento brusco ahora desencadena flujos de cobertura de los dealers, lo que puede exagerar los vaivenes intradía.

Estamos entrando en una fase donde la acción del precio está menos impulsada por la convicción a largo plazo y más por el posicionamiento en derivados — una señal de que Bitcoin se ha convertido en un activo macro totalmente financiero.

Dónde estamos en el ciclo

En conjunto — esto parece una fase de consolidación de ciclo tardío. Los holders a largo plazo están reduciendo riesgos, los mineros venden, los compradores a corto plazo están en pérdidas y los derivados dominan.

Esa combinación suele llevar a un rango de acumulación prolongado antes del próximo gran movimiento. Históricamente, Bitcoin prospera en reinicios cíclicos — donde las manos débiles salen, las fuertes reconstruyen y la liquidez macro eventualmente regresa.

Puede que estemos justo en esa etapa de reconstrucción ahora.

El camino a seguir

¿Y ahora qué? La zona de $97K–$100K será crítica. Si Bitcoin puede mantener ese rango durante las próximas dos reuniones de la Fed, el escenario para principios de 2026 luce sólido — especialmente si los recortes de tasas y la expansión fiscal reavivan el apetito por riesgo.

Pero si ese piso se rompe, podríamos ver una capitulación antes del próximo tramo alcista — muy similar a los reinicios de ciclo medio en 2019 y 2022.

A medida que la industria evoluciona de un mercado de entusiastas de nicho a una clase de activos macro totalmente financiera, los datos confiables son fundamentales. Nuestro rol es proveer métricas de nivel institucional—desde nuestro scoring de liquidez hasta los indicadores de ciclo de mercado que publicamos—que permitan a los inversores distinguir entre ruido y señal.

La conclusión: esto no es un colapso — es una recalibración. El bajo rendimiento de Bitcoin este año no se debe a los fundamentales — se trata de rotación, madurez y el ritmo natural de una clase de activos en evolución.

Una vez que el contexto macro vuelva a ser favorable, veremos si Bitcoin recupera su papel como el hedge de alta beta preferido en los mercados globales.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Juez de Nueva York concede alivio a los liquidadores de Multichain y extiende el congelamiento de los USDC robados

Un juez de Nueva York ha ordenado a Circle mantener congeladas las billeteras que contienen USDC robados durante el hackeo de Multichain en 2023. Los liquidadores de Multichain con sede en Singapur están buscando recuperar los activos robados de Multichain, incluyendo USDC por un valor de 63 millones de dólares.

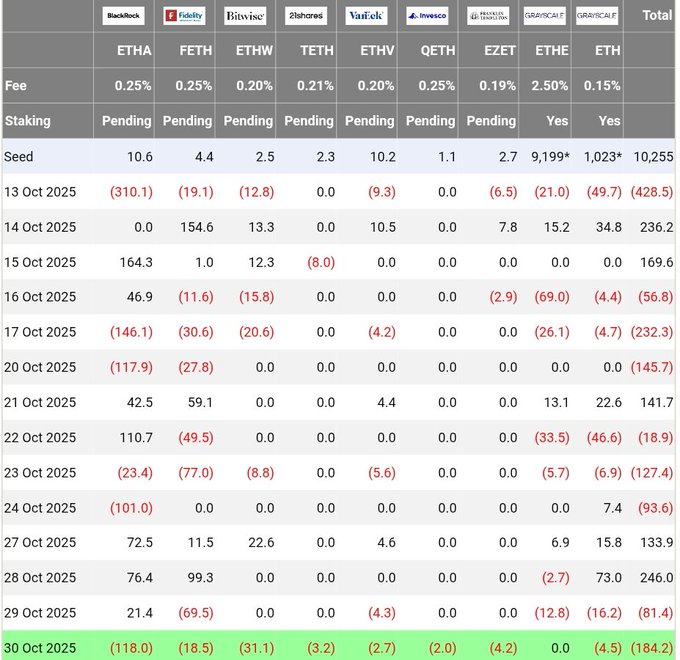

¿Las salidas de ETF de ETH por $184 millones acaban de preparar una ruptura del 61% de Ethereum hasta $6,200?

YouBallin: remodelando el sistema de reputación de las plataformas descentralizadas para creadores

La plataforma de economía de creadores descentralizada YouBallin ha sido lanzada oficialmente a nivel global. Esta plataforma está construida sobre la blockchain de alto rendimiento Solana, ...

Hablemos sobre el informe financiero del tercer trimestre de 2025 de MSTR

MSTR puede comprar hasta 42.1 billones de dólares en Bitcoin.