Empresas mineras públicas recaudan miles de millones en deuda para financiar su giro hacia la IA

Los mineros de bitcoin están asumiendo niveles récord de deuda para financiar infraestructura y crecimiento en inteligencia artificial. Este cambio de garantías en hardware a bonos convertibles podría redefinir el futuro financiero de la industria, siempre y cuando la rentabilidad se mantenga a la par.

Las principales empresas mineras que cotizan en bolsa están recaudando agresivamente miles de millones de dólares a través de bonos convertibles, en el mayor impulso de capital desde 2021.

Esto podría marcar un punto de inflexión hacia la expansión en IA, pero también conlleva el riesgo de dilución accionaria y una creciente presión de deuda si las ganancias no logran acelerarse.

Una nueva ola de emisión de deuda a gran escala

El año 2025 marca un cambio claro en la forma en que los mineros de Bitcoin obtienen capital. Bitfarms anunció recientemente una oferta de bonos senior convertibles por 500 millones de dólares con vencimiento en 2031. TeraWulf propuso una emisión de bonos senior garantizados por 3.2 billones de dólares para expandir sus operaciones de centros de datos.

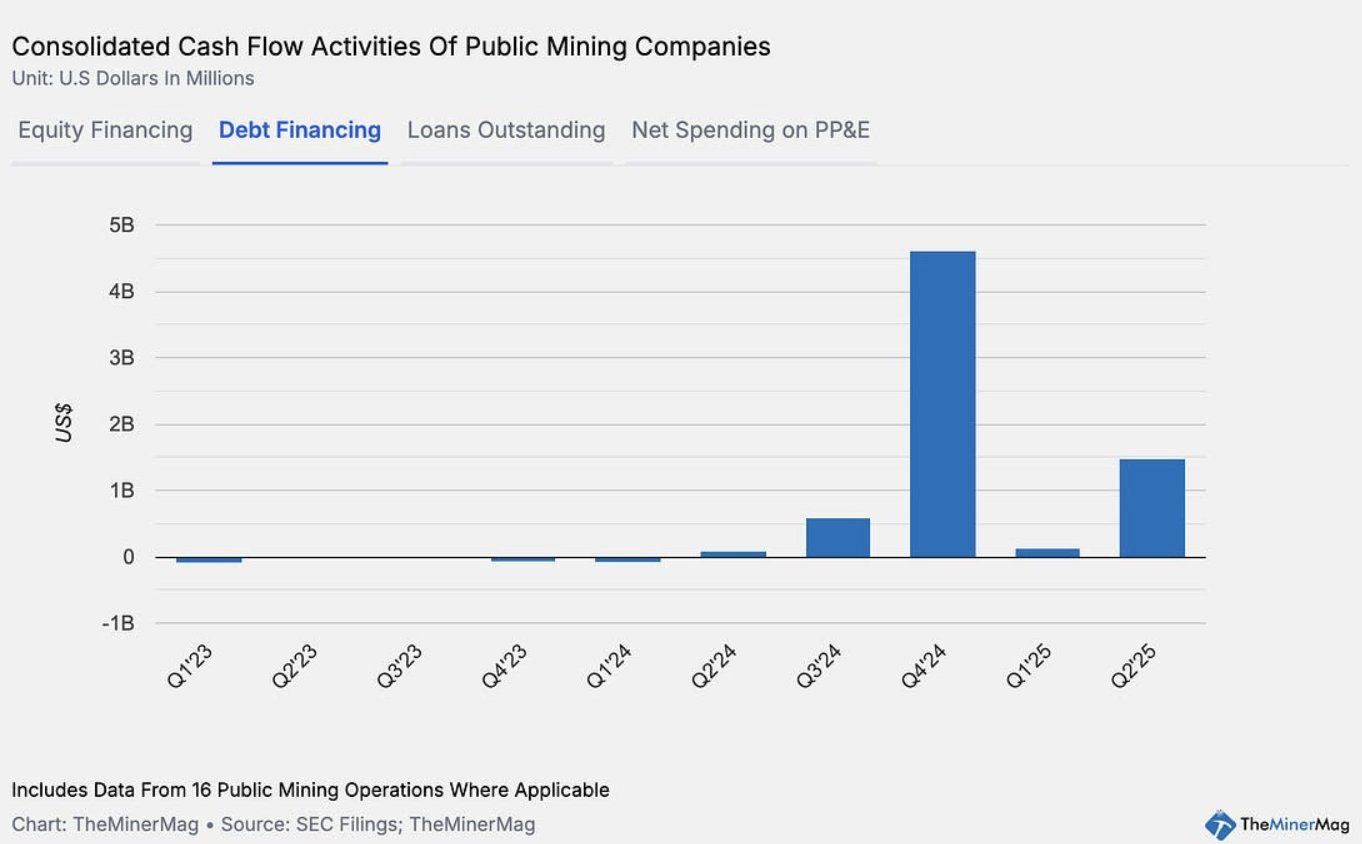

Según TheMinerMag, el valor total de las emisiones de bonos convertibles y de deuda de 15 empresas mineras públicas alcanzó un récord de 4.6 billones de dólares en el cuarto trimestre de 2024. Esa cifra cayó por debajo de los 200 millones de dólares a principios de 2025 antes de volver a dispararse a 1.5 billones en el segundo trimestre.

Actividades consolidadas de flujo de caja de empresas mineras públicas. Fuente: TheMinerMag

Actividades consolidadas de flujo de caja de empresas mineras públicas. Fuente: TheMinerMag Esta estrategia de capital refleja lo que MicroStrategy ha hecho con éxito en los últimos años. Sin embargo, el modelo de deuda actual difiere fundamentalmente del ciclo de 2021 en la industria minera. En aquel entonces, los equipos de minería ASIC a menudo se utilizaban como garantía para los préstamos.

Las empresas mineras públicas recurren cada vez más a los bonos convertibles como un enfoque más flexible de financiamiento. Esta estrategia traslada el riesgo financiero de la recuperación de equipos a la posible dilución accionaria.

Si bien esto les da a las empresas más margen para operar y expandirse, también exige un desempeño y un crecimiento de ingresos más sólidos para evitar debilitar el valor para los accionistas.

Oportunidades y riesgos

Si los mineros giran hacia nuevos modelos de negocio, como la construcción de infraestructura HPC/IA, la oferta de servicios de computación en la nube o el alquiler de poder de hash, estos flujos de capital podrían convertirse en un potente motor de crecimiento.

Diversificarse hacia servicios de datos promete una estabilidad a más largo plazo que la mera minería de Bitcoin.

Por ejemplo, Bitfarms ha asegurado un préstamo de 300 millones de dólares de Macquarie para financiar infraestructura HPC en su proyecto Panther Creek. Si los ingresos de IA/HPC resultan sostenibles, este modelo de financiamiento podría ser mucho más resistente que la estructura de garantía ASIC utilizada en 2021.

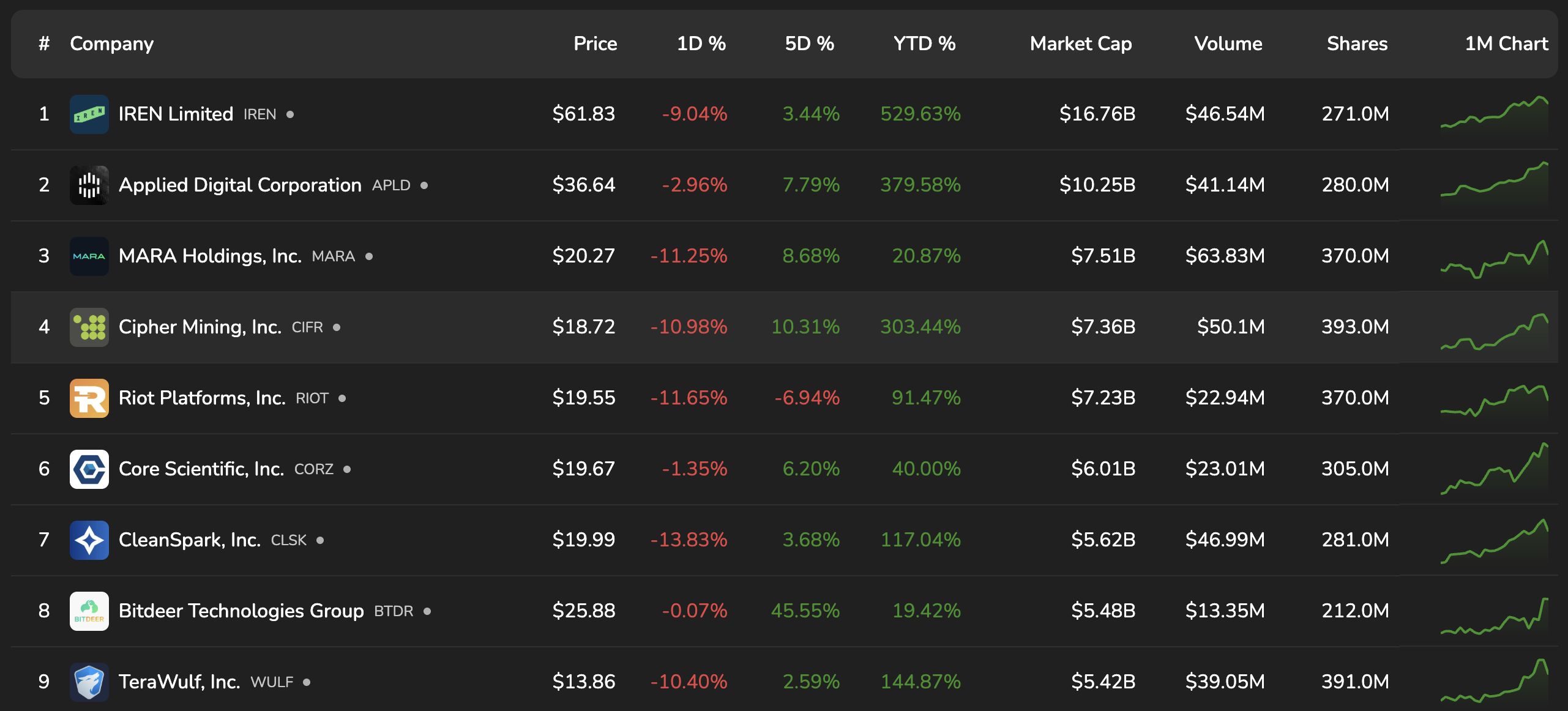

El mercado ha visto una reacción positiva de las acciones mineras cuando las empresas anuncian emisiones de deuda, con subas en los precios de las acciones a medida que se enfatiza la narrativa de expansión y crecimiento. Sin embargo, existen riesgos si no se cumplen las expectativas.

Acciones de empresas mineras. Fuente: bitcoinminingstock

Acciones de empresas mineras. Fuente: bitcoinminingstock Supongamos que el sector no logra generar ingresos adicionales para compensar los costos de financiamiento y expansión. En ese caso, los inversores accionarios soportarán la mayor parte mediante una fuerte dilución, en lugar de la recuperación de equipos como en ciclos anteriores.

Esto sucede en un momento en que la dificultad de minería de Bitcoin ha alcanzado un máximo histórico, reduciendo los márgenes de los mineros, mientras que el desempeño minero de las principales empresas ha venido descendiendo en los últimos meses.

En resumen, la industria minera vuelve a poner a prueba los límites de la ingeniería financiera —equilibrando entre innovación y riesgo— mientras busca transformarse de la minería intensiva en energía a la computación impulsada por datos.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

BONK: de meme coin a un ciclo de utilidad

BONK pasó de ser un airdrop festivo a convertirse en uno de los activos nativos más influyentes de Solana, reflejando el poder de la comunidad, el espíritu de experimentación y una integración generalizada. Su modelo de quema impulsada por comisiones, junto con una fuerte identidad cultural, le otorgan una vida útil más larga que la mayoría de las meme coins, mientras que la adopción de herramientas financieras tradicionales marca un nuevo capítulo de legitimidad.

Las tres presiones del mercado cripto: salida de fondos de ETF, reajuste de apalancamiento y baja liquidez

Recientemente, el debilitamiento del mercado cripto se debe principalmente a la desaceleración en el flujo de fondos hacia los ETF, el impacto del desapalancamiento y la falta de liquidez, lo que deja al mercado en un período de ajuste frágil bajo un contexto macroeconómico de aversión al riesgo.

La línea de vida o muerte de la minería de bitcoin: ¿cómo sobreviven los mineros tras una caída del 35% en las ganancias?

La caída del precio de bitcoin, junto con el aumento de la dificultad y los costos, está llevando a muchos mineros a acercarse al punto de equilibrio, viéndose obligados a sostenerse únicamente acumulando bitcoin y recurriendo a financiamiento externo para mantener sus operaciones.