SignalPlus Análisis Macroeconómico Edición Especial: Liquidaciones

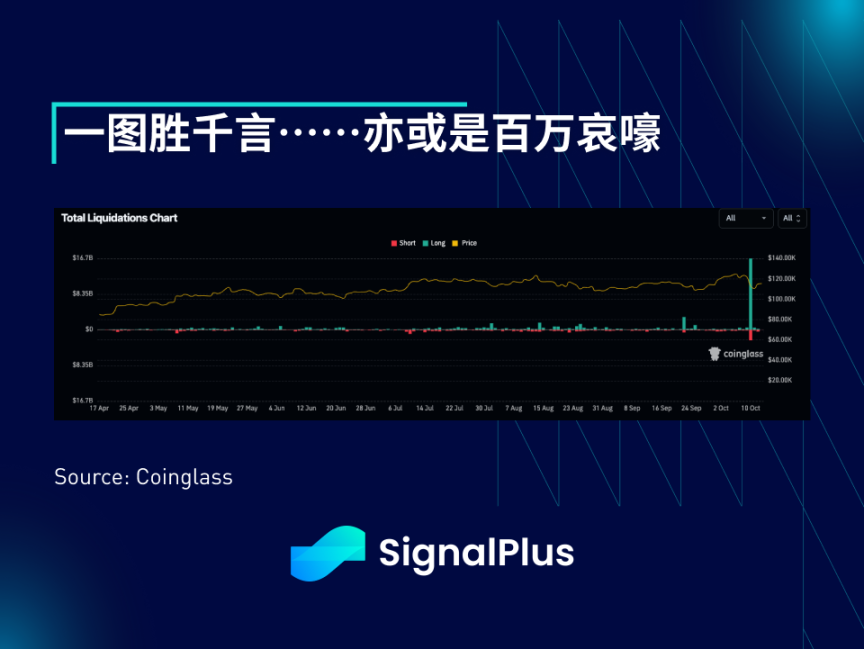

Este ha sido el día de liquidaciones más brutal desde el colapso de FTX... Los algoritmos automáticos de reducción de apalancamiento de los exchanges centralizados borraron 1.9 billones de dólares (o incluso más)...

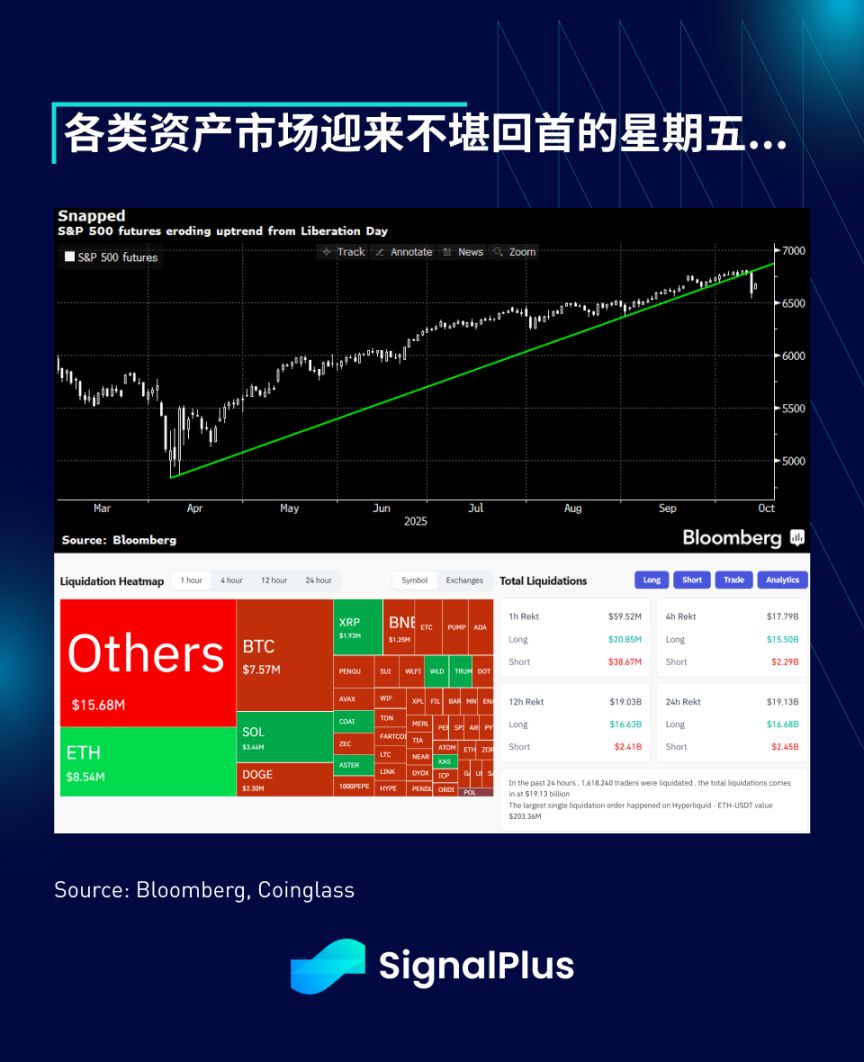

Este ha sido el día de liquidaciones más brutal desde el colapso de FTX... Los algoritmos de auto-desapalancamiento de los exchanges centralizados borraron 19 billones de dólares (o incluso mucho más) en ganancias y pérdidas, los market makers se retiraron y los precios de las altcoins casi llegaron a cero... Este despiadado cierre de viernes no necesita mayor explicación para los traders de criptomonedas y los inversores macro.

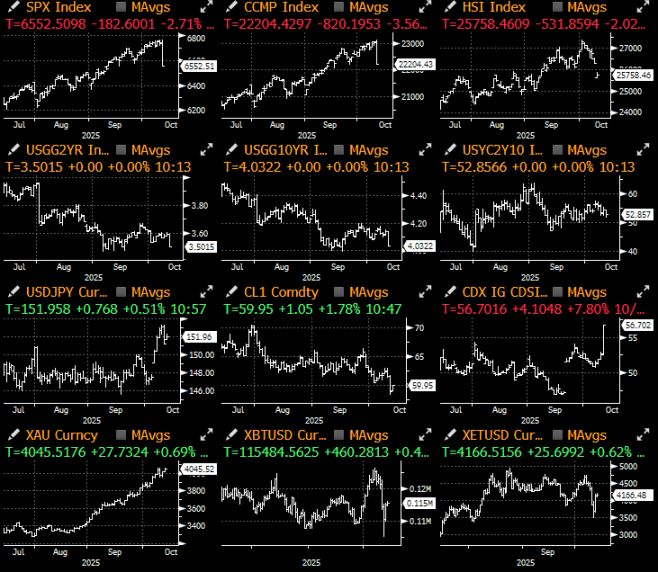

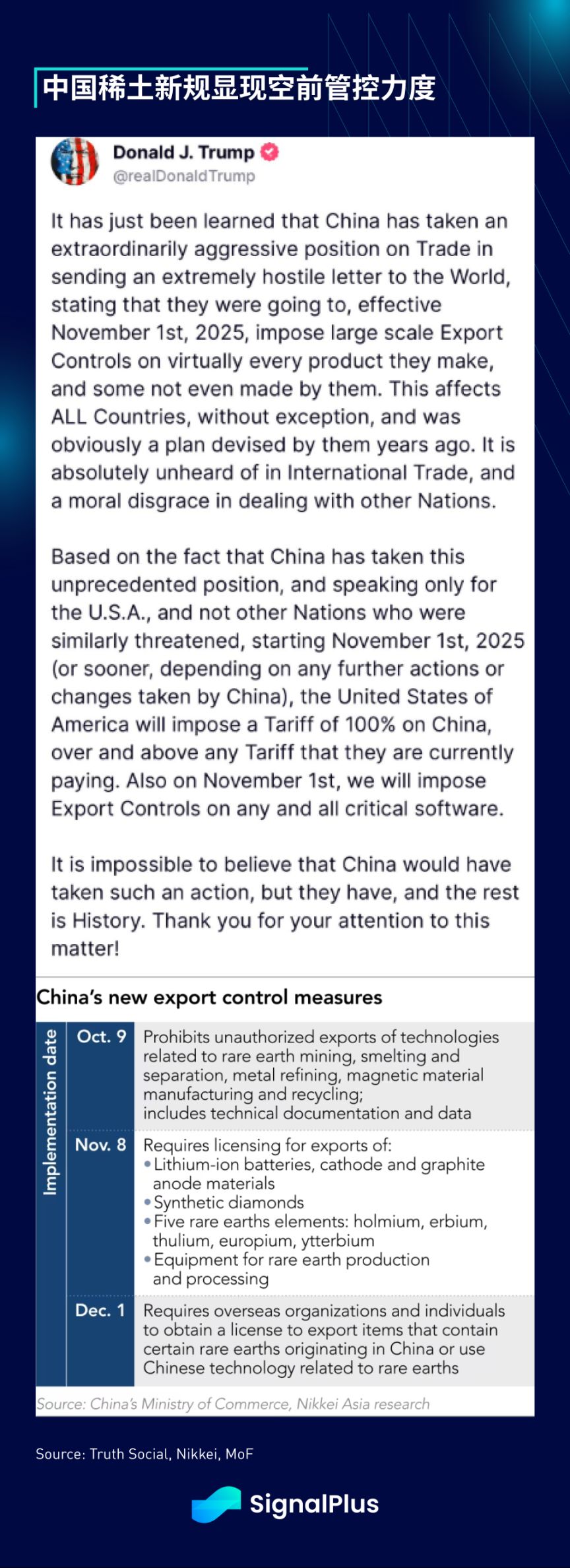

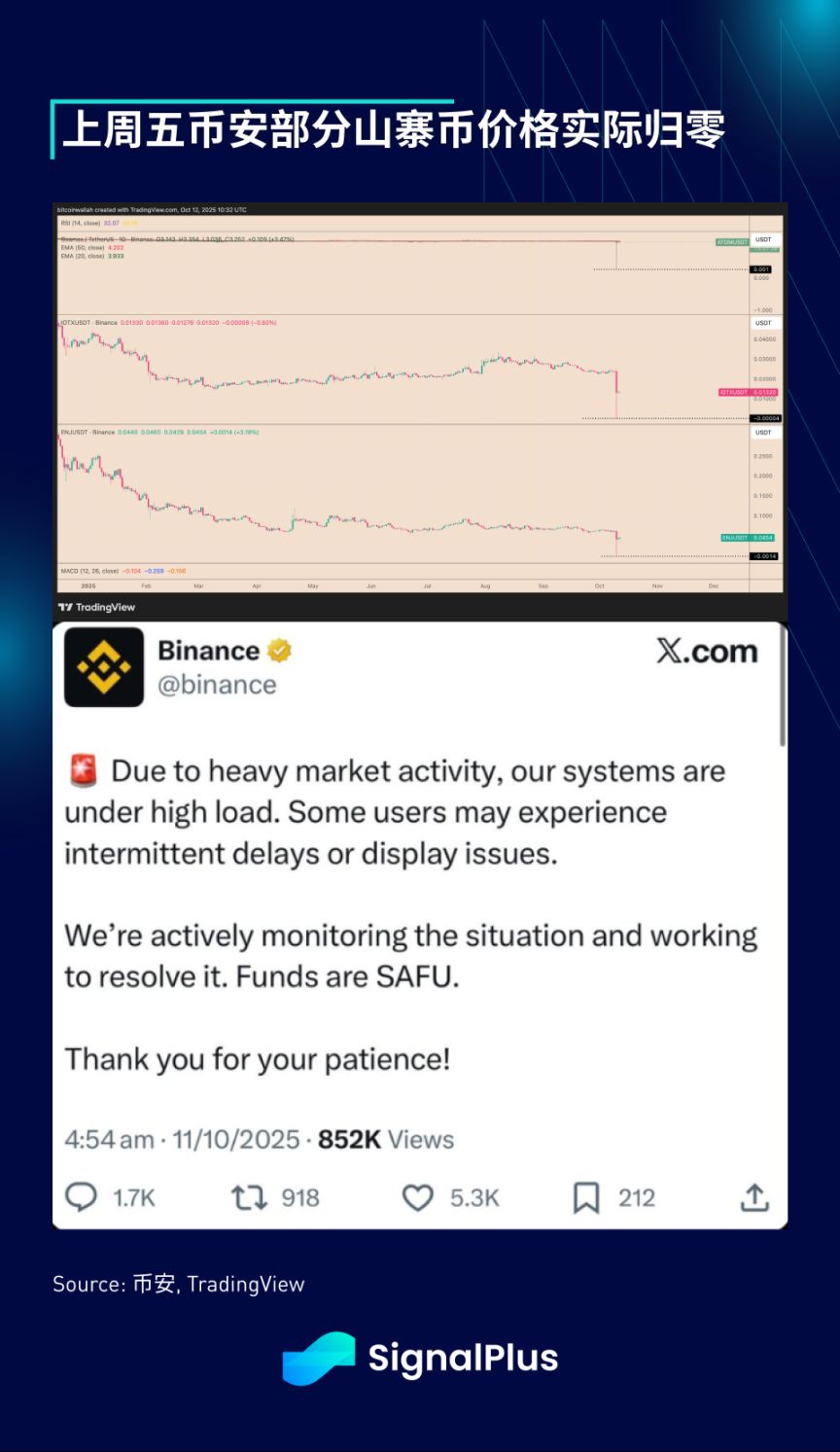

La tregua comercial entre China y Estados Unidos terminó abruptamente: el presidente Trump respondió con dureza a las nuevas medidas de control de exportaciones de China, rompiendo la calma del mercado. Estas medidas, con una complejidad y alcance sin precedentes, sacudieron los mercados. Coincidiendo con un fin de semana largo en Estados Unidos y Japón, el mercado se desplomó antes del cierre del viernes, provocando una caída diaria del 4% en el índice Nasdaq y llevando a muchas altcoins a cero.

Esta tormenta hizo que la comunidad cripto comprendiera profundamente el mecanismo ADL (auto-desapalancamiento), equivalente al sistema de margen de mantenimiento en las finanzas tradicionales. Aunque la lógica teórica es coherente, el stop loss automático se vuelve inútil en un mercado ilíquido y con gaps: cuando el libro de órdenes queda vacío, el precio cae en picada hasta casi cero. Lo que los traders suelen pasar por alto es que, en una tendencia unidireccional, los market makers desaparecen colectivamente y el mecanismo de descubrimiento de precios deja de funcionar. En ese momento, el sistema de auto-desapalancamiento liquida mecánicamente, cerrando posiciones a cualquier precio, por bajo que sea, acelerando la caída en una "espiral reflexiva".

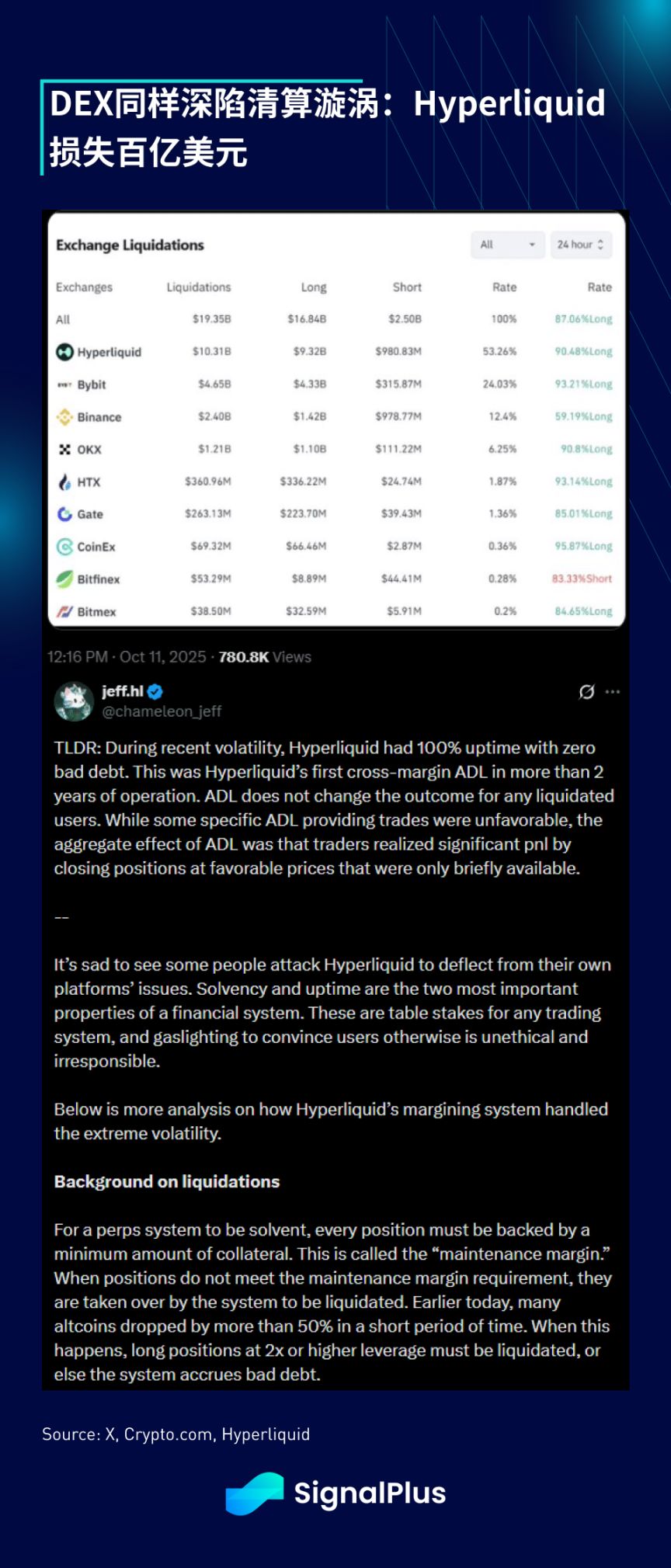

Para empeorar las cosas, el aumento del flujo de datos sobrecargó los sistemas de los exchanges, y la transmisión retrasada de datos y la congestión de órdenes alteraron aún más el mecanismo de liquidación automática. Este desastre no solo afectó a los exchanges centralizados principales, sino que los descentralizados tampoco se salvaron: Hyperliquid lideró la lista de liquidaciones con 10 billones de dólares evaporados en la cadena en 24 horas. Al agujero negro de liquidez no le importa si tus activos están on-chain u off-chain.

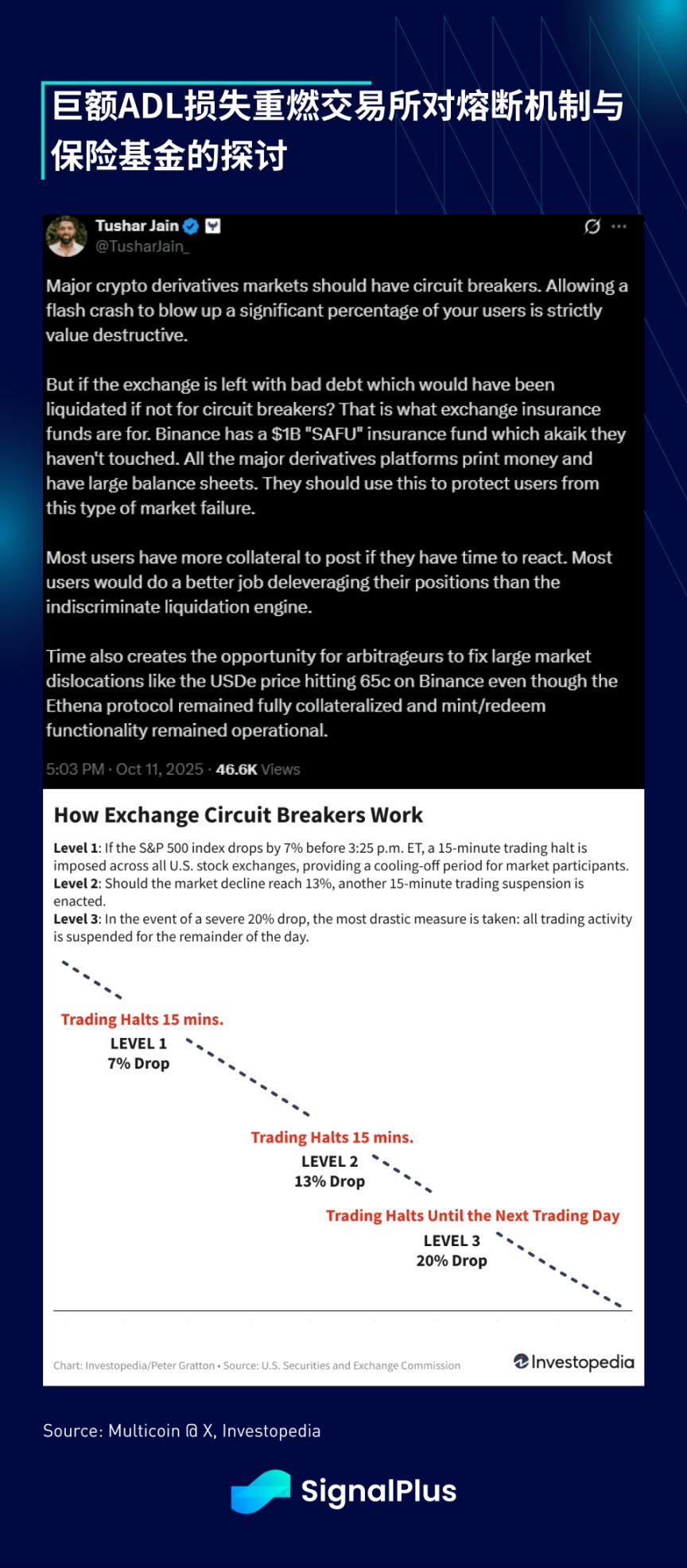

En las finanzas tradicionales, se pueden mitigar estas crisis con mecanismos de "circuit breaker", transfiriendo parte de las pérdidas a los exchanges, lo que requiere la creación de reservas o fondos de seguro similares a los de la Federal Deposit Insurance Corporation. Pero esto aumentaría los costos de trading en los exchanges centralizados y reduciría el apalancamiento disponible (una de las razones por las que los exchanges cripto pueden ofrecer más apalancamiento que CME), además de ir en contra de la característica de trading continuo "24/7" tan valorada en el mercado cripto. Todo en la vida implica un trade-off, y esperamos que este evento de liquidaciones provoque una revisión de la infraestructura del sector, si las criptomonedas quieren seguir avanzando hacia la institucionalización.

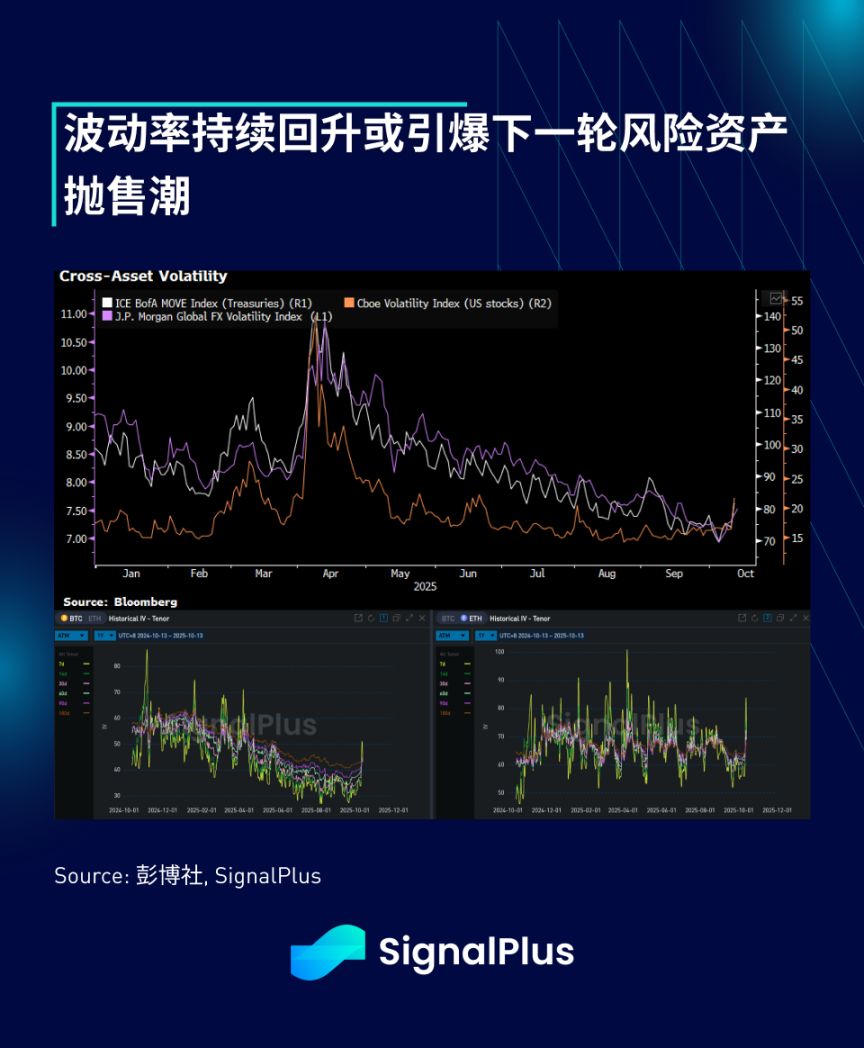

De cara al futuro, gracias a que Estados Unidos y China no escalaron el conflicto y al efecto del fin de semana largo en los mercados de Estados Unidos y Japón, el lunes se produjo un rebote técnico. Aunque la opinión predominante es que la disputa reciente es solo una ficha de negociación antes de la "reunión entre Xi y Trump" (aún incierta), creemos que el desacoplamiento macroeconómico se está acelerando. La versión mejorada de la prohibición de tierras raras no es una provocación común, y resalta la disminución de la efectividad de las medidas arancelarias de Estados Unidos.

El consenso a corto plazo es que ambas partes buscarán enfriar la situación (ya hubo señales el fin de semana), y los precios de los activos podrían tener un respiro. Sin embargo, dado el profundo daño en la estructura de ganancias y pérdidas de esta ronda, y que el mercado liderado por bitcoin este año dejó a muchos inversores nativos fuera de juego, somos cautelosos respecto a la posibilidad de un rebote efectivo en las altcoins.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

¿Solo 3 puntos de ventaja para las blockchains públicas? Declaraciones del fundador de Alliance DAO desatan debate en la comunidad cripto

En lugar de preocuparse por la "ventaja competitiva", quizás deberíamos pensar en cómo las criptomonedas pueden satisfacer de manera más rápida, económica y conveniente las verdaderas necesidades de más usuarios en el mercado.

Juego financiero digital: Revelando la estrategia de criptomonedas de Estados Unidos

Glassnode: Consolidación bajista de Bitcoin, ¿se avecina una gran volatilidad?

Si empiezan a aparecer señales de agotamiento de los vendedores, sigue siendo posible en el corto plazo un impulso hacia los $95,000, que es el costo base para los holders a corto plazo.

Axe Compute (NASDAQ: AGPU) completa reestructuración corporativa (anteriormente POAI), Aethir de potencia de cómputo GPU descentralizada de nivel empresarial entra oficialmente

Predictive Oncology anunció hoy su cambio oficial de marca a Axe Compute y comenzó a cotizar en Nasdaq bajo el símbolo bursátil AGPU. Este cambio de marca marca la transición de Axe Compute a una identidad operativa empresarial, comercializando oficialmente la red descentralizada de GPU de Aethir para proporcionar a las empresas de IA a nivel global servicios de potencia de cómputo segura de nivel empresarial.