¿Aparentemente alcista pero realmente bajista? El mercado de opciones de Netflix (NFLX.US) emite una señal cautelosa de 4.3 millones de dólares

Según Jinse Finance, el mercado de opciones de la gigante del streaming Netflix (NFLX.US) experimentó una volatilidad significativa el pasado viernes, lo que brindó a los inversores una ventana para observar el sentimiento del mercado. Ese día, el volumen total de operaciones con derivados alcanzó 164.872 contratos, un 44,8% por encima del promedio diario del último mes. De estos, se negociaron 76.931 opciones de venta y 87.941 opciones de compra, con una relación put/call de aproximadamente 0,875. Aunque este valor es inferior a 1, lo que a simple vista indica un predominio del sentimiento alcista, es importante tener en cuenta que las operaciones con opciones incluyen tanto compras como ventas, por lo que es necesario analizar la dirección específica de las transacciones. Según el filtro de flujo de opciones de Barchart, una herramienta comúnmente utilizada por las instituciones, el sentimiento neto de las operaciones del día fue bajista, con un monto involucrado cercano a los 4,3 millones de dólares.

Los detalles específicos de las operaciones muestran que se vendieron opciones de compra con precio de ejercicio de 1.200 dólares y vencimiento el 19 de septiembre por 2,131 millones de dólares, con un precio de compra de 35,95 dólares. Si el precio de las acciones de Netflix no supera los 1.235,95 dólares (precio de ejercicio más el costo de la opción) en la fecha de vencimiento, el vendedor conservará la prima; si lo supera, deberá entregar las acciones al precio acordado. Esta operación sugiere que algunos operadores podrían estar reduciendo su posición en acciones o utilizando estrategias de crédito para intentar obtener beneficios en medio de la volatilidad del precio de las acciones.

Aunque los datos de opciones emiten señales de cautela, el precio de las acciones de Netflix ha caído casi un 3% desde el 18 de agosto y un 10% en los últimos seis meses, aunque mantiene un aumento del 79% en los últimos 52 semanas. Para empresas líderes con fundamentos sólidos, las correcciones a corto plazo suelen generar oportunidades contracíclicas.

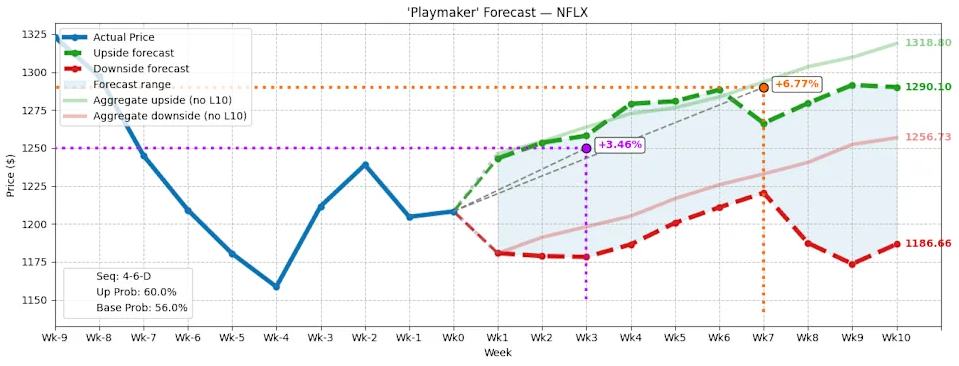

Los modelos cuantitativos muestran que, bajo un marco estadístico no paramétrico, la mediana del rango de volatilidad natural del precio de las acciones de Netflix para las próximas 10 semanas se sitúa entre 1.256,73 y 1.318,80 dólares; si se consideran señales de reversión del mercado (4 compras y 6 ventas en las últimas 10 semanas, con una tendencia general a la baja), el rango de desviación condicional podría descender hasta 1.186,66-1.290,10 dólares. Cabe destacar que la volatilidad podría aumentar alrededor del vencimiento de las opciones el 17 de octubre, lo que podría complicar el entorno de negociación.

Ante el estado actual del mercado, vale la pena prestar atención a dos estrategias alcistas de spread de compra: la primera, un spread de 1.242,50/1.250 dólares con vencimiento el 19 de septiembre, que podría generar una ganancia máxima del 150% si Netflix sube un 3,46% hasta los 1.250 dólares en las próximas tres semanas; la segunda, un spread de 1.280/1.290 dólares con vencimiento el 17 de octubre, que requiere un costo inicial más alto (385 dólares), pero ofrece un mayor margen temporal y una ganancia máxima cercana al 160%. Ambas estrategias reducen el costo de compra vendiendo opciones de compra en niveles superiores, siendo adecuadas para escenarios en los que se espera un aumento moderado del precio de las acciones.

Aunque este movimiento inusual en las opciones no constituye una señal fuertemente alcista, considerando la magnitud de la corrección del precio de las acciones y el potencial de crecimiento a largo plazo, podría ofrecer una ventana de oportunidad para inversores cautelosos. Es importante tener en cuenta que el aumento de la volatilidad entre finales de octubre y principios de noviembre podría implicar riesgos a corto plazo, por lo que es fundamental establecer niveles de stop loss estrictos al operar.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Alerta de precio de Bitcoin (BTC/USD): Bitcoin rompe una resistencia clave - ¿El próximo objetivo son los $100,000?

El día de negociación más fuerte de Bitcoin desde mayo apunta a un posible rally hasta los 107K

¿Puede el precio de BNB volver a superar los $1K en diciembre?

En tendencia

Más【Selección diaria de noticias de Bitpush】Trump insinúa activamente a Hassett como próximo presidente de la Reserva Federal; Bloomberg: Strategy podría considerar ofrecer servicios de préstamos en bitcoin en el futuro; CEO de Strategy: Strategy establece una reserva de 1.4 billones de dólares mediante la venta de acciones para aliviar la presión de venta de bitcoin; Sony podría lanzar una stablecoin en dólares para pagos en ecosistemas de juegos y anime.

Alerta de precio de Bitcoin (BTC/USD): Bitcoin rompe una resistencia clave - ¿El próximo objetivo son los $100,000?