¿Quién está detrás de la extrema volatilidad de Hyperliquid XPL durante la "recolección" de las 5 de la mañana?

Hyperliquid XPL experimentó un movimiento extremo en el mercado: en solo 5 minutos subió un 200% y luego colapsó repentinamente, mientras que dos direcciones ganaron 27.5 millones de dólares.

Hyperliquid XPL en situación extrema: subió un 200% en 5 minutos y luego se desplomó, liquidando posiciones cortas por 17.67 millones de dólares, mientras dos direcciones ganaron 27.5 millones de dólares.

Escrito por: KarenZ, Foresight News

A partir de las 5:50 a.m. del 27 de agosto, la plataforma descentralizada de derivados Hyperliquid vivió una jornada extrema: el token XPL (pre-market) listado en la plataforma se disparó casi un 200% en solo 5 minutos, para luego retroceder rápidamente, provocando una ola de liquidaciones de posiciones cortas y controversia en la comunidad.

Recuento del evento: 5 minutos de locura, el mercado como una montaña rusa

Según los datos de mercado de Hyperliquid, el precio de XPL comenzó a subir rápidamente a partir de las 5:50 a.m. (zona horaria UTC+8) del 27 de agosto, pasando de alrededor de 0.6 dólares a un máximo de 1.8 dólares, con un aumento cercano al 200% en cuestión de minutos. Sin embargo, esta euforia no duró mucho: el precio volvió a su nivel original en pocos minutos tras alcanzar el máximo, y actualmente fluctúa cerca de los 0.061 dólares.

De acuerdo a los datos de Coinglass, en las últimas 4 horas, el monto de liquidaciones de posiciones cortas XPL/USD en Hyperliquid alcanzó los 17.67 millones de dólares.

Es importante destacar que, al mismo tiempo, en exchanges centralizados como Binance y Bitget, donde también se ofrecen contratos pre-market de XPL, el precio de XPL no mostró fluctuaciones significativas. Esta diferencia generó sospechas en la comunidad sobre una posible manipulación de precios.

Manos detrás del evento: dos direcciones ganan 27.5 millones de dólares

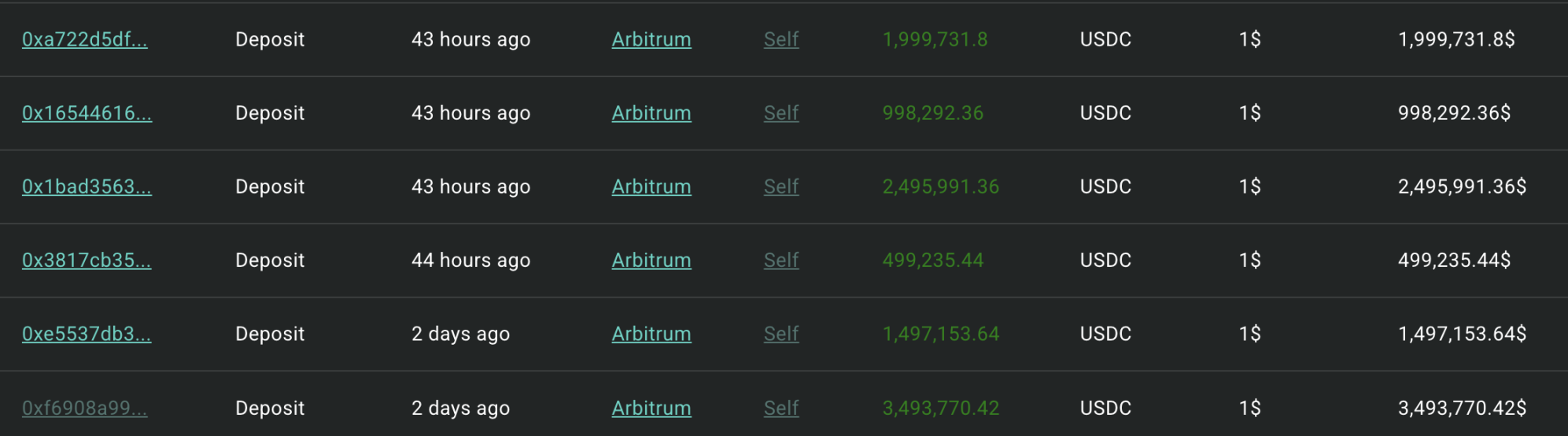

Según el seguimiento on-chain de HypurrScan, la dirección que comienza con 0xb9c empezó a posicionarse hace dos días (24 de agosto), depositando un total de 10.98 millones de USDC en Hyperliquid en 6 transacciones, para luego abrir posiciones largas en XPL. Hoy a las 5:35 a.m. (UTC+8) volvió a depositar 4.993 millones de USDC en Hyperliquid.

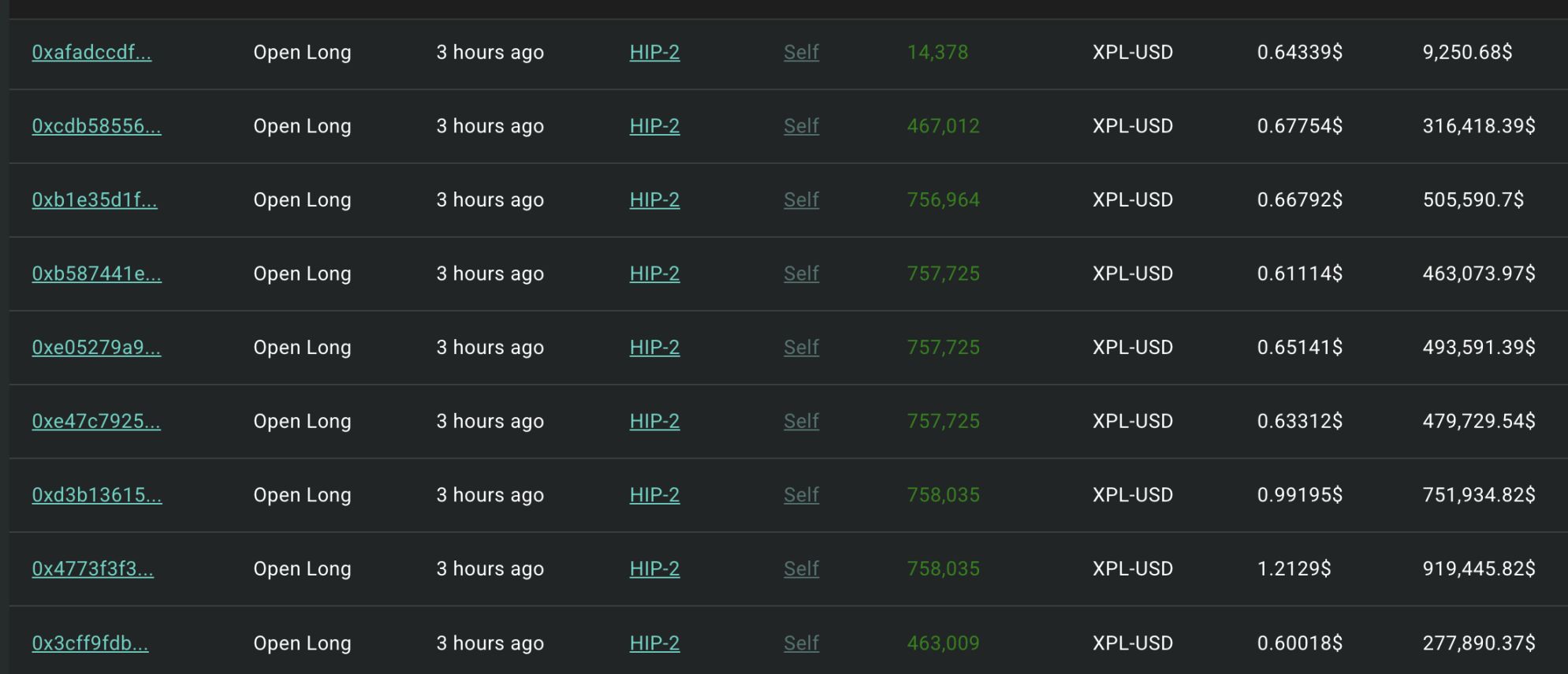

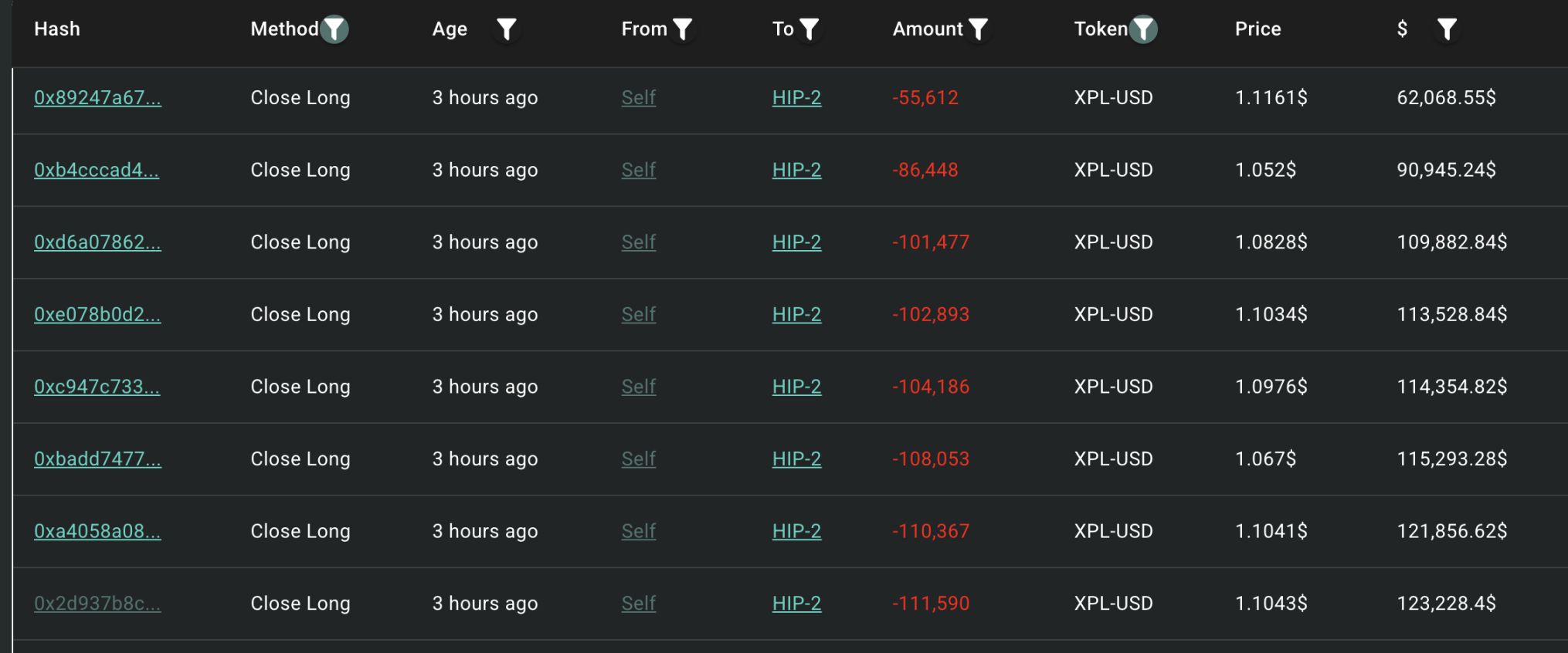

Luego, la dirección que comienza con 0xb9c realizó múltiples órdenes largas en XPL a partir de las 5:36 a.m. (UTC+8) del 27 de agosto (la mayoría de las órdenes fueron de decenas a cientos de miles de dólares), y comenzó a cerrar posiciones largas a las 5:53 a.m. (UTC+8). Cuando XPL cayó a alrededor de 0.6 dólares, esta dirección volvió a abrir posiciones largas en XPL. Actualmente, el valor de las posiciones de contratos XPL de la dirección 0xb9c en Hyperliquid es de 8.28 millones de dólares.

Alrededor de las 8:10 a.m. (UTC+8), la dirección que comienza con 0xb9c realizó dos retiros por un total de casi 600,000 USDC, sin realizar más movimientos posteriormente.

Según el análisis de @ai_9684xtpa, esta dirección vació completamente el libro de órdenes, presionando todas las posiciones cortas (principalmente posiciones de cobertura con apalancamiento 1x), y ganó 16 millones de dólares en solo un minuto.

De acuerdo al análisis de Yujin, el manipulador de liquidaciones de XPL en Hyperliquid probablemente utilizó dos wallets para posicionarse en largo y luego provocar liquidaciones automáticas, obteniendo así una ganancia de hasta 27.5 millones de dólares. Entre ellos, la dirección 0xb9c impulsó el precio de XPL, provocando liquidaciones en cadena y finalmente desencadenando liquidaciones automáticas entre 1.1 y 1.2 dólares. La dirección con nombre de usuario DeBank "silentraven" (que comienza con 0xe417) abrió posiciones largas por 21.1 millones de XPL en Hyperliquid en los últimos 3 días, con un promedio de 0.56 dólares y un capital de 9.5 millones de dólares. Tras la liquidación, la posición se cerró automáticamente a un promedio de 1.15 dólares, obteniendo una ganancia de 12.5 millones de dólares.

Algunos miembros de la comunidad también apuntaron a Justin Sun. @ai_9684xtpa comentó: "Se rumorea que está relacionado con Justin Sun porque, al rastrear el origen de los fondos, esta dirección transfirió ETH a una dirección asociada a Justin Sun hace cinco años, pero no hay pruebas directas que lo vinculen".

Problema central expuesto: riesgos estructurales de los contratos perpetuos DeFi

Este evento reveló varios riesgos clave en las plataformas de contratos perpetuos DeFi:

- Dependencia de un solo oráculo, manipulación de precios "a la orden del día": El precio del oráculo de los contratos perpetuos de Hyperliquid no depende de datos externos, y la tasa de financiación se determina según el promedio móvil del precio marcado por Hyperp. XPL, como token pre-market, depende únicamente de un oráculo de precios, lo que facilita la manipulación. Las ballenas pueden impulsar el precio rápidamente con grandes posiciones largas, superando fácilmente los umbrales de liquidación.

- Falta de control de concentración de posiciones: las ballenas pueden "dominar el mercado": Actualmente, la mayoría de las plataformas DeFi no establecen límites de posición para usuarios individuales, permitiendo que las ballenas influyan en el precio del mercado y en el mecanismo de liquidación con grandes posiciones.

Muchos usuarios consideran que la "cobertura con apalancamiento 1x" es de bajo riesgo y operación segura, por lo que bajan la guardia ante movimientos extremos. Sin embargo, en un mercado cripto altamente volátil, incluso las estrategias aparentemente "seguras" pueden ser vulnerables ante la manipulación de precios o eventos cisne negro. La liquidación masiva de posiciones de cobertura con apalancamiento 1x en este caso es un ejemplo típico.

@Cbb0fe comentó: "En este evento de liquidación de XPL, realicé una cobertura del 10% de mis activos XPL en HyperliquidX, usando apalancamiento 1x en corto y proporcionando mucho colateral para protección, pero aun así sufrí una pérdida de 2.5 millones de dólares. Ya no volveré a operar en este tipo de mercados aislados".

Reflexiones

Esta "tormenta de cinco minutos" no solo es un caso típico de manipulación de mercado, sino que también expone debilidades en la gestión de riesgos, el mecanismo de oráculos y la gestión de posiciones en los protocolos de derivados DeFi. Si no se mejora, problemas similares podrían aparecer en otros contratos perpetuos DeFi o plataformas de activos sintéticos.

Para los traders, es fundamental entender que en un mercado cripto sin regulación clara ni gestión de riesgos adecuada, incluso las estrategias de cobertura aparentemente sólidas pueden quedar "en cero" ante la manipulación de ballenas o la volatilidad extrema. El "costo de aprendizaje" en el mercado cripto suele ser alto; respetar el riesgo y tomar decisiones racionales es clave para sobrevivir a largo plazo.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

El mercado cripto prospera mientras Ethereum gana y aumenta el potencial de ARB Coin

En resumen, el mercado cripto muestra signos de actividad antes de la reunión de la Fed. El sólido desempeño de Ethereum está despertando un interés generalizado. ARB Coin muestra potencial con un crecimiento constante en el TVL.

El rechazo de los $93.5K agrava los problemas técnicos de Bitcoin

El ETF de Chainlink decepciona a pesar de las entradas de 41 millones de dólares — ¿Por qué?

En tendencia

MásBitget Informe Diario (5 de diciembre) | 21shares lanza un ETF SUI con apalancamiento 2x en Nasdaq; la deuda del Tesoro de EE.UU. supera los 30 trillones de dólares; JPMorgan: si Strategy puede resistir podría ser clave para la tendencia a corto plazo de bitcoin

El mercado cripto prospera mientras Ethereum gana y aumenta el potencial de ARB Coin