Bernstein dice que el rendimiento de staking de ETF de Ethereum probablemente será aprobado bajo la SEC 'Trump 2.0' amigable con las criptomonedas

Los analistas de Bernstein dijeron que a pesar del bajo rendimiento de ether este año, sus fundamentos parecen sólidos y la relación riesgo-recompensa ahora es atractiva. Se destacaron como factores que impulsan un resurgimiento del interés el potencial de que los rendimientos de staking sean aprobados para fondos cotizados en bolsa de Ethereum al contado bajo Trump, el reciente cambio en los flujos de entrada de ETF, las dinámicas favorables de oferta y demanda, y un aumento en la actividad en la blockchain.

Analistas de la firma de investigación y corretaje Bernstein dijeron que probablemente se aprobarían los rendimientos de staking para los fondos cotizados en bolsa de Ethereum al contado en los Estados Unidos bajo la próxima administración de Trump, uno de los cuatro factores que impulsan un resurgimiento del interés en la segunda criptomoneda más grande.

La capitalización total del mercado de criptomonedas superó recientemente los $3.5 billones, un aumento de alrededor del 45% desde la victoria electoral presidencial de Donald Trump en EE. UU. Entre las principales, ether ha superado durante ese tiempo, con un aumento del 46% en comparación con el 41% y el 36% de bitcoin y Solana, respectivamente. También debe destacarse el reciente aumento de XRP, que ganó un 358% en el mismo período para superar la capitalización de mercado de Solana.

Sin embargo, ether aún ha quedado rezagado en lo que va del año, con un aumento de alrededor del 57% en comparación con el 125% de bitcoin y el 122% de Solana. Presentando el argumento bajista, los analistas de Bernstein liderados por Gautam Chhugani dijeron en una nota a los clientes el lunes que ether lucha como reserva de valor en comparación con bitcoin y enfrenta competencia de blockchains de Capa 1 más rápidas, como Solana, Sui y Aptos. Además, la dependencia de Ethereum en soluciones de Capa 2 para escalar fragmenta la experiencia del usuario, llevando a los usuarios minoristas a blockchains más rápidas o a una Capa 2 en particular, como Base, lo que podría limitar el crecimiento de tarifas de Ethereum y la retención de usuarios, dijeron.

‘El riesgo-recompensa aquí parece atractivo’

A pesar de ese bajo rendimiento, el riesgo-recompensa de ether ahora parece atractivo, dijo Chhugani, delineando cuatro catalizadores para el crecimiento durante el resto del ciclo.

El potencial para el rendimiento de staking, originalmente excluido de las aprobaciones de ETF de Ethereum al contado en EE. UU., para ser incluido pronto es uno de esos factores. “Creemos que, bajo una nueva SEC amigable con las criptomonedas de Trump 2.0, probablemente se aprobará el rendimiento de staking de ETH”, escribieron los analistas. En un entorno de tasas decrecientes, el rendimiento actual del 3% de ether, que podría aumentar al 4-5% con un impulso en la actividad de blockchain, es cada vez más atractivo, ofreciendo retornos convincentes para los inversores mientras beneficia a los gestores de activos a través de una mejor economía de ETF, agregaron.

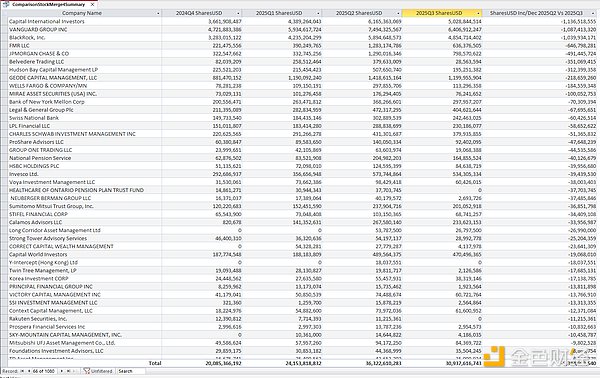

El reciente punto de inflexión en los flujos de entrada de ETF de Ethereum es otro catalizador, argumentaron los analistas. A pesar de un lanzamiento tibio, los fondos han atraído más de $1.1 mil millones en flujos netos desde la elección en EE. UU., superando las salidas iniciales sustanciales del fondo convertido y de mayor tarifa de Grayscale, ETHE, para alcanzar $583.8 millones en flujos netos totales desde su lanzamiento en julio, con $11 mil millones en activos bajo gestión. El viernes, los ETFs de Ethereum al contado registraron $332.9 millones en comparación con $320 millones para sus contrapartes de bitcoin, y los continuos flujos de entrada fuertes fortalecerían aún más la dinámica positiva de oferta y demanda, dijeron los analistas.

La transición de Ethereum a proof-of-stake y su mecanismo de quema han estabilizado el suministro en alrededor de 120 millones de ETH, con el 28% de ether bloqueado en contratos de staking y otro 10% en préstamos o puentes de Capa 2. Con el 60% de ether sin moverse en el último año, estos factores indican una base de inversores resiliente y dinámicas de oferta y demanda favorables, señalaron.

Finalmente, la actividad de blockchain de Ethereum está comenzando a aumentar nuevamente, con el 63% del valor total bloqueado en todas las blockchains, lo que indica un alto nivel de confianza para las ballenas e instituciones, dijeron los analistas. “Mientras que Solana definitivamente ha tomado la delantera en usuarios minoristas, Ethereum sigue siendo una plataforma de elección para casos de uso institucionales como la tokenización de activos y las stablecoins”, argumentaron. Mientras tanto, el modelo de escalado de Capa 2 de Ethereum sigue creciendo, con transacciones diarias de Capa 2 superando los 15 millones en comparación con alrededor de 1 millón en la capa base, respaldado por la capa de seguridad de Ethereum y ether como la moneda principal para tarifas, dijeron.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

La CFTC de EE.UU. autoriza oficialmente productos spot de criptomonedas: del "crypto sprint" a la reconfiguración regulatoria de 2025

La regulación de las criptomonedas en Estados Unidos se está volviendo cada vez más clara.

El precio de SOL se mantiene limitado en $140 mientras los ETF de altcoins rivales remodelan la demanda de criptomonedas

El debate sobre la tokenización revela diferencias de perspectiva entre TradeFi y cripto respecto a la descentralización durante la reunión del panel de la SEC

Resumen rápido: El jueves, ejecutivos de empresas como Citadel Securities, Coinbase y Galaxy debatieron sobre la tokenización en una reunión del Comité Asesor de Inversionistas de la SEC. La reunión del jueves se realizó un día después de que surgieran tensiones entre algunos defensores de las criptomonedas debido a una carta presentada por Citadel Securities el miércoles.