Interpretación macroeconómica: la “conducción en la niebla” de Powell y los “Juegos del Hambre” financieros

El artículo analiza la incertidumbre de la economía global bajo la política de la Reserva Federal, especialmente el “recorte de tasas agresivo” de Powell y su impacto en el mercado. Se examinan las distorsiones del mercado impulsadas por la liquidez, los riesgos del gasto de capital en la ola de inversiones en IA y la pérdida de confianza causada por la centralización de políticas. Finalmente, el artículo ofrece actualizaciones sobre indicadores macroeconómicos y la dinámica del mercado. Resumen generado por Mars AI. Este resumen ha sido creado por el modelo Mars AI y su precisión y exhaustividad aún están en proceso de mejora.

Título original: "Driving in Fog” and the Financial Hunger Games

Autor original: @arndxt_xo

Traducción original: Dingdang, Odaily

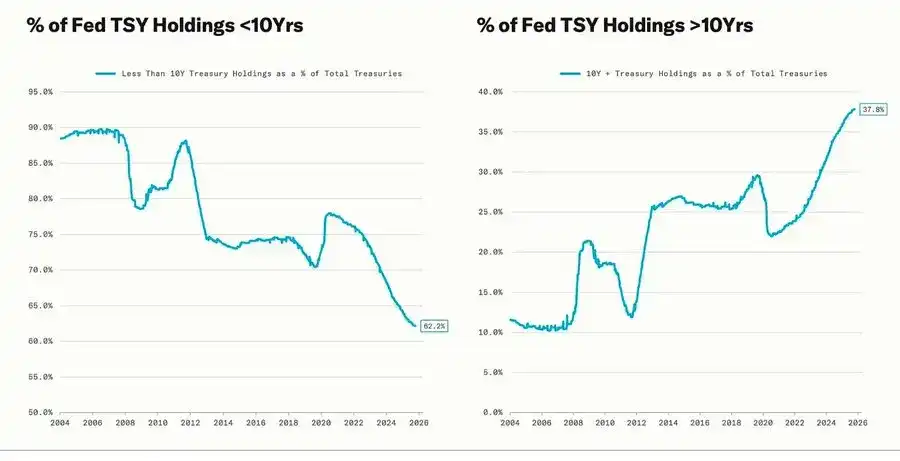

La fuerte corrección coincide con el ciclo de flexibilización cuantitativa (QE), cuando la Reserva Federal extiende intencionadamente el vencimiento de sus activos para reducir los rendimientos a largo plazo (esta operación se conoce como “Operation Twist” así como QE2/QE3).

La metáfora de Powell de “conducir en la niebla” ya no se limita a la Reserva Federal, sino que se ha convertido en un reflejo de la economía global actual. Tanto los responsables de políticas, como las empresas e inversores, avanzan a tientas en un entorno sin visión clara, dependiendo únicamente de la liquidez reflejada y de mecanismos de incentivos a corto plazo.

El nuevo régimen de políticas presenta tres características: visibilidad limitada, confianza frágil y distorsión impulsada por la liquidez.

El “recorte de tasas hawkish” de la Reserva Federal

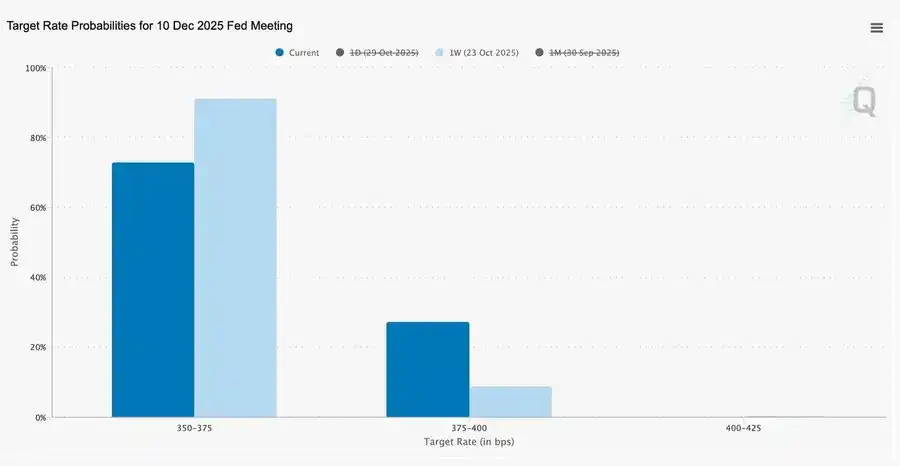

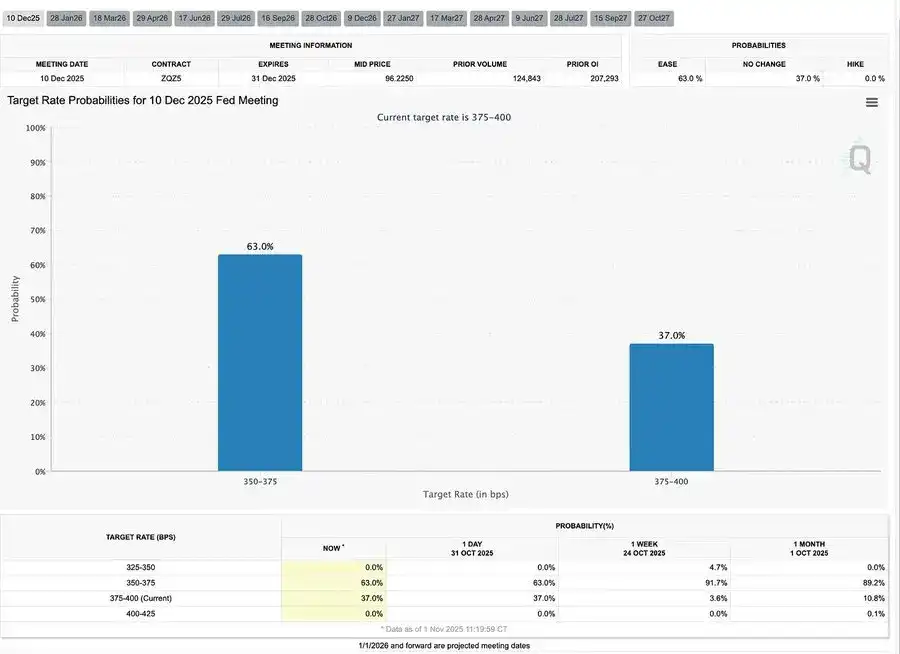

Este recorte de tasas de 25 puntos básicos por “gestión de riesgos” reduce el rango de tasas al 3.75%–4.00%. Más que una relajación, es una “preservación de opciones”.

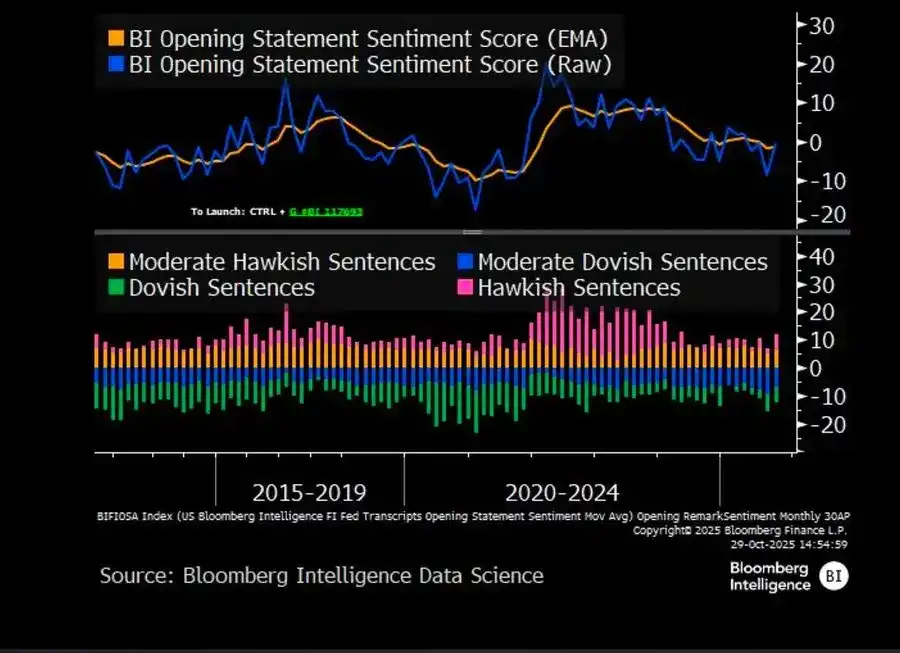

Debido a la existencia de dos opiniones diametralmente opuestas, Powell envió una señal clara al mercado: “Reducir la velocidad: la visibilidad ha desaparecido”.

Debido al vacío de datos causado por el cierre del gobierno, la Reserva Federal está prácticamente “conduciendo a ciegas”. La insinuación de Powell a los operadores fue muy clara: no está decidido si se anunciarán tasas en diciembre. Las expectativas de recorte de tasas cayeron rápidamente, la curva de tasas a corto plazo se aplanó y el mercado está asimilando la cautela de pasar de un enfoque “impulsado por datos” a uno de “falta de datos”.

2025: Los “Juegos del Hambre” de la liquidez

Las repetidas intervenciones de los bancos centrales han institucionalizado el comportamiento especulativo. Hoy en día, lo que determina el desempeño de los activos no es la productividad, sino la liquidez en sí misma: esta estructura lleva a una inflación de valoraciones mientras el crédito a la economía real se debilita.

La discusión se amplía hacia una evaluación sobria del sistema financiero actual: concentración pasiva, autorreflexividad algorítmica, fiebre de opciones minoristas—

- Los fondos pasivos y las estrategias cuantitativas dominan la liquidez, la volatilidad la determinan las posiciones, no los fundamentales.

- Las compras de opciones call por parte de minoristas y los “gamma squeeze” generan un impulso sintético de precios en los “meme stocks”, mientras que el capital institucional se concentra en un grupo cada vez más reducido de líderes del mercado.

- El presentador llama a este fenómeno los “Juegos del Hambre financieros”: un sistema moldeado por desigualdades estructurales y políticas autorreflexivas que obliga a los pequeños inversores a un modo de supervivencia especulativa.

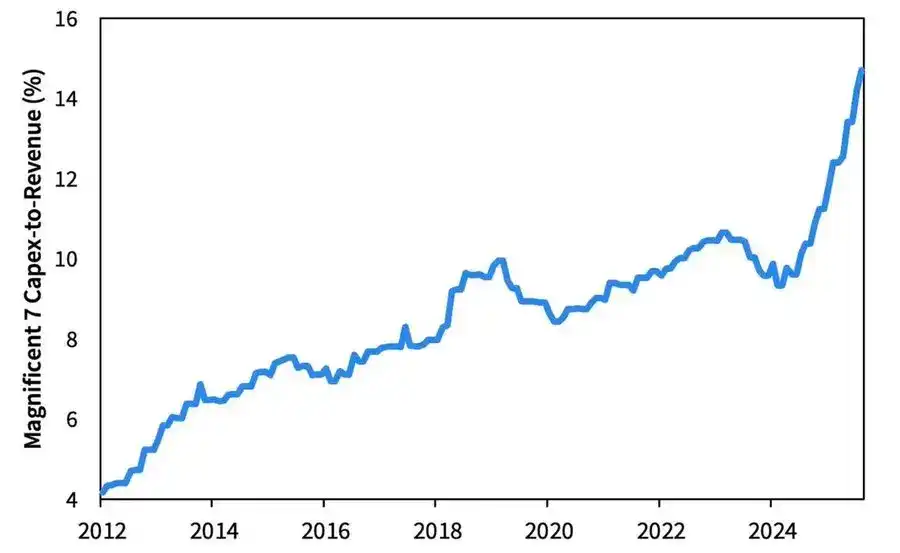

Perspectiva 2026: Auge y preocupaciones del gasto de capital

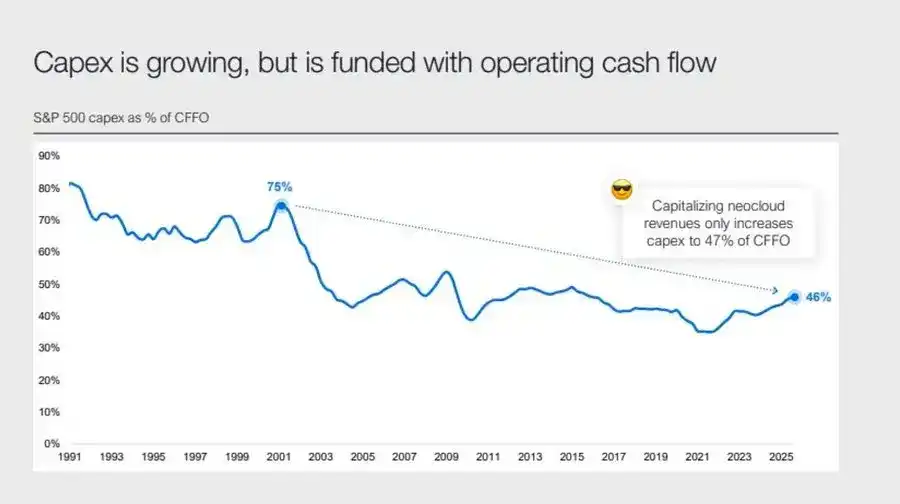

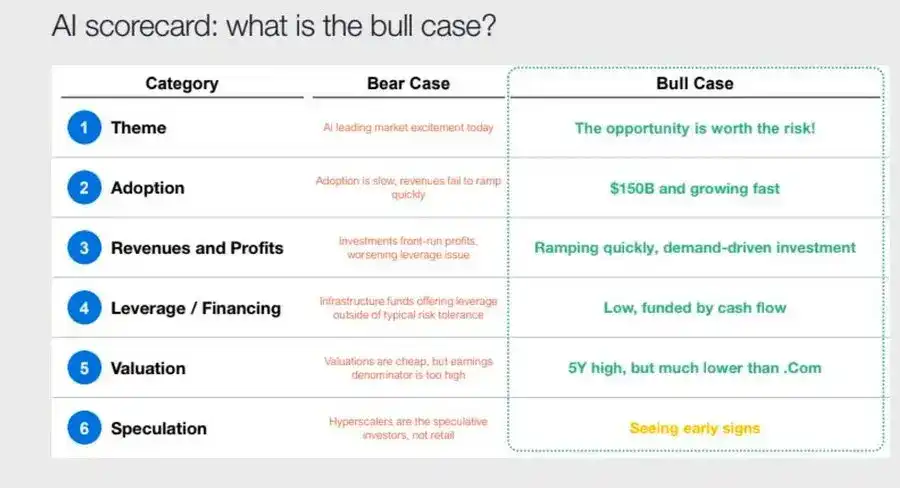

La ola de inversión en IA está impulsando a las “big tech” hacia una etapa industrializada post-cíclica: actualmente impulsada por la liquidez, pero en el futuro enfrentará riesgos de sensibilidad al apalancamiento.

Las ganancias corporativas siguen siendo sólidas, pero la lógica subyacente está cambiando: lo que antes eran “máquinas de efectivo de activos ligeros” están transformándose en jugadores de infraestructura de capital intensivo.

- La expansión de la IA y los centros de datos, inicialmente impulsada por el flujo de caja, ahora se apoya en financiación récord de deuda, como los 25 mil millones de dólares en bonos de Meta con sobresuscripción.

- Este cambio implica presión sobre los márgenes, aumento de la depreciación y mayor riesgo de refinanciación, sentando las bases para un giro en el próximo ciclo de crédito.

Comentario estructural: confianza, distribución y ciclos de política

Desde el tono cauteloso de Powell hasta la reflexión final, una línea clara atraviesa todo el análisis: centralización del poder y pérdida de confianza.

Cada rescate de políticas refuerza casi siempre a los mayores participantes del mercado, concentrando aún más la riqueza y debilitando la integridad del mercado. Las operaciones coordinadas entre la Reserva Federal y el Tesoro—del endurecimiento cuantitativo (QT) a la compra de bonos del Tesoro a corto plazo—agravan esta tendencia: la liquidez abunda en la cima de la pirámide, mientras que los hogares comunes se ahogan bajo salarios estancados y deudas crecientes.

Hoy, el riesgo macroeconómico central ya no es la inflación, sino la fatiga institucional. El mercado sigue siendo próspero en la superficie, pero la confianza en la “equidad y transparencia” se está erosionando—y esto es la verdadera fragilidad sistémica de la década de 2020.

Informe macro semanal | Actualización del 2 de noviembre de 2025

Esta edición cubre los siguientes temas:

- Eventos macro de la semana

- Indicadores de popularidad de bitcoin

- Visión general del mercado

- Indicadores económicos clave

Eventos macro de la semana

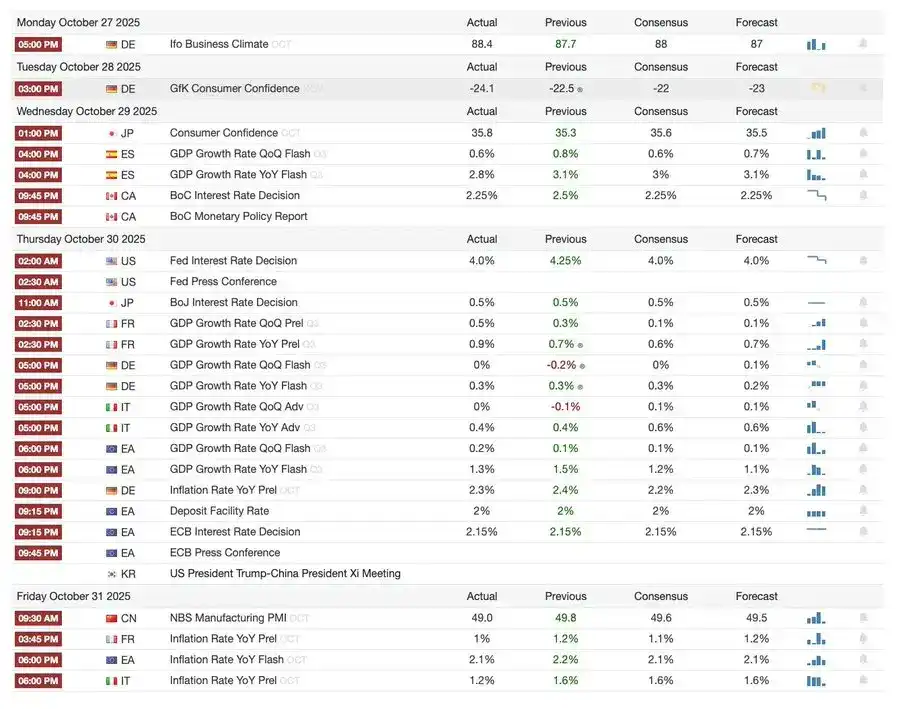

La semana pasada

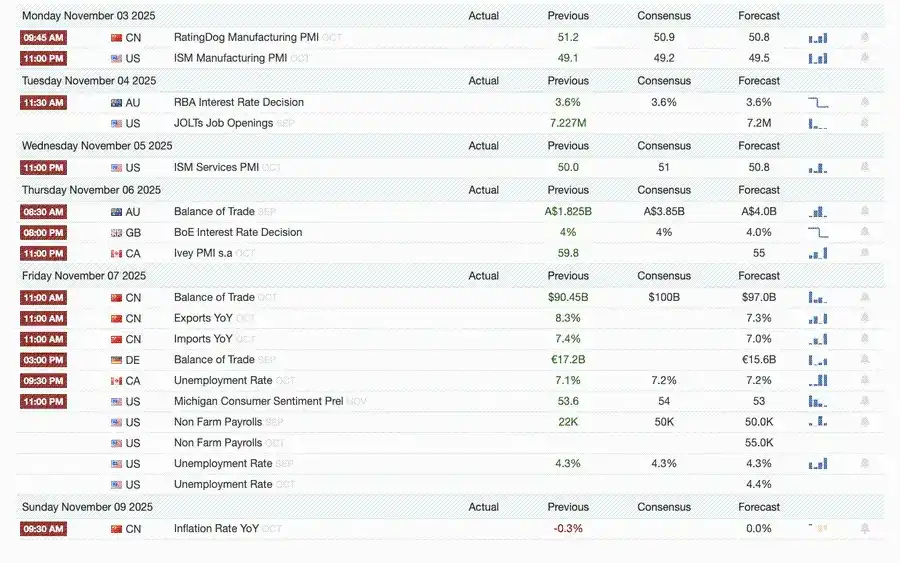

La próxima semana

Indicadores de popularidad de bitcoin

Eventos de mercado y movimientos institucionales

- Mt. Gox extiende el plazo de reembolso hasta 2026, con aproximadamente 4 mil millones de dólares en bitcoin aún congelados.

- El ETF de Bitwise Solana alcanza 338.9 millones de dólares en activos gestionados en su primera semana, estableciendo un récord, incluso cuando la SEC sigue en punto muerto regulatorio.

- ConsenSys planea una IPO en 2026, con JPMorgan y Goldman Sachs como suscriptores, apuntando a una valoración de 7 mil millones de dólares.

- Trump Media Group lanza Truth Predict, el primer mercado de predicción en colaboración con una plataforma de redes sociales y Crypto.com.

Actualizaciones en infraestructura financiera y de pagos

- Mastercard adquiere la startup de infraestructura cripto Zerohash por hasta 2 mil millones de dólares.

- Western Union planea lanzar la stablecoin USDPT en Solana en 2026 y registra la marca WUUSD.

- Citi y Coinbase lanzan una red de pagos con stablecoins 24/7 a nivel institucional.

- Circle lanza la testnet pública de Arc, atrayendo a más de 100 instituciones, incluyendo BlackRock y Visa.

Expansión de ecosistemas y plataformas

- MetaMask lanza cuentas multichain, soportando EVM, Solana y próximamente bitcoin.

Noticias globales y regionales

- Kirguistán lanza una stablecoin respaldada por BNB; al mismo tiempo, Trump indulta a CZ, allanando el camino para el regreso de Binance al mercado estadounidense.

- El ETF spot de SOL en EE. UU. (sin capital semilla) recibe una entrada de 199.2 millones de dólares.

- Japón lanza la stablecoin JPYC totalmente regulada, con el objetivo de alcanzar una emisión de 6.5–7 mil millones de dólares para 2028.

- Ant Group registra la marca “ANTCOIN”, regresando discretamente a la carrera de stablecoins en Hong Kong.

- Interrupciones en los servicios en la nube de AWS y Microsoft provocan caos en el mercado, con declaraciones contradictorias de ambas partes.

- JPMorgan Kinexys blockchain completa la primera tokenización de un fondo de capital privado, impulsando aún más la adopción institucional.

- Tether se convierte en uno de los principales tenedores de bonos del Tesoro de EE. UU., con una posición de 135 mil millones de dólares y un rendimiento anualizado superior a 10 mil millones de dólares.

- Metaplanet inicia un programa de recompra de acciones para contrarrestar la caída del valor neto de los activos.

- Aumenta el interés en activos de privacidad, el precio de ZEC supera el máximo de 2021, aunque el crecimiento semanal sigue por detrás de DASH.

- Sharplink despliega 200 millones de dólares en ETH en Linea para obtener rendimientos DeFi.

- Con las apuestas deportivas en auge, Polymarket planea lanzar oficialmente su producto en EE. UU. a finales de noviembre.

- Securitize anuncia su salida a bolsa mediante una fusión SPAC de 1.25 mil millones de dólares.

- Visa añade soporte de pagos para cuatro nuevas stablecoins y cuatro blockchains.

- 21Shares presenta solicitud para el ETF Hyperliquid, con más fondos cripto entrando al mercado.

- KRWQ se convierte en la primera stablecoin de won coreano emitida en la red Base.

Visión general del mercado

La economía global está pasando del riesgo de inflación al riesgo de confianza—la estabilidad futura dependerá de la claridad de las políticas, no de la liquidez.

La política monetaria global está entrando en una etapa de visibilidad limitada. En EE. UU., el FOMC redujo las tasas en 25 puntos básicos hasta 3.75%–4.00%, exponiendo una creciente división interna. Powell insinuó que una mayor relajación en el futuro “no está garantizada”. El cierre gubernamental continuo impide a los responsables de políticas acceder a datos clave, aumentando el riesgo de errores de política. La confianza del consumidor disminuye y el sector inmobiliario se desacelera, lo que significa que el sentimiento del mercado, más que los estímulos, está determinando el rumbo del “aterrizaje suave” de la economía.

Entre los países del G10: el Banco de Canadá completó su último recorte de tasas, el Banco Central Europeo mantuvo la tasa en 2.00% y el Banco de Japón hizo una pausa cautelosa. El desafío común es cómo frenar el crecimiento económico en un contexto de inflación persistente en los servicios. Mientras tanto, el PMI de China volvió a la zona de contracción, mostrando una recuperación débil, baja demanda privada y señales de fatiga en las políticas.

Sumando el riesgo político, el cierre del gobierno de EE. UU. amenaza el funcionamiento normal de los programas sociales y podría retrasar la publicación de datos clave, debilitando la confianza en la gestión fiscal. El mercado de bonos ya está asimilando la expectativa de menores rendimientos y desaceleración económica, pero el verdadero riesgo es la ruptura del mecanismo de retroalimentación institucional: el retraso de datos, la indecisión política y la caída de la confianza pública se entrelazan, lo que finalmente podría desencadenar una crisis.

Indicadores económicos clave

Inflación en EE. UU.: repunte moderado, camino más claro

El repunte de la inflación es impulsado principalmente por la oferta, no por la demanda. Las presiones centrales siguen controladas y el impulso laboral se debilita, lo que da a la Reserva Federal margen para seguir recortando tasas sin provocar un rebote inflacionario.

- La inflación de septiembre fue de 3.0% interanual y 0.3% mensual, la más rápida desde enero de este año, pero aún por debajo de lo esperado, reforzando la narrativa de “aterrizaje suave”.

- El IPC subyacente, excluyendo alimentos y energía, fue de 3.0% interanual y 0.2% mensual, mostrando estabilidad en los precios básicos.

- Los precios de los alimentos subieron 2.7%, con la carne aumentando 8.5%, debido a la escasez de mano de obra agrícola causada por restricciones migratorias.

- Los costos de servicios públicos aumentaron notablemente: electricidad +5.1%, gas natural +11.7%, impulsados principalmente por el consumo energético de los centros de datos de IA—un nuevo motor de la inflación.

- La inflación en el sector servicios cayó al 3.6%, el nivel más bajo desde 2021, lo que indica que el enfriamiento del mercado laboral está aliviando la presión salarial.

- La reacción del mercado fue positiva: las acciones subieron, los futuros de tasas reforzaron las expectativas de recorte y los rendimientos de los bonos se mantuvieron estables.

Estructura demográfica de EE. UU.: punto de inflexión crítico

La migración neta negativa plantea desafíos para el crecimiento económico, la oferta laboral y la capacidad de innovación.

Estados Unidos podría enfrentar su primera disminución poblacional en un siglo. Aunque los nacimientos siguen superando a las muertes, la migración neta negativa ha compensado el incremento de 3 millones de personas en 2024. El país enfrenta un giro demográfico, no por la caída de la natalidad, sino por la fuerte reducción migratoria causada por políticas. Los efectos a corto plazo incluyen escasez de mano de obra y aumento salarial; los riesgos a largo plazo se centran en la presión fiscal y la desaceleración de la innovación. A menos que se revierta esta tendencia, EE. UU. podría seguir el camino del envejecimiento japonés: crecimiento económico lento, aumento de costos y desafíos estructurales de productividad.

Según AEI, la migración neta en 2025 será de –525,000 personas, el primer valor negativo en la historia moderna.

- Según Pew Research Center, la población nacida en el extranjero disminuyó en 1.5 millones en la primera mitad de 2025, principalmente por deportaciones y salidas voluntarias.

- El crecimiento de la fuerza laboral se ha estancado, con sectores como agricultura, construcción y salud enfrentando escasez y presión salarial.

- El 28% de los jóvenes estadounidenses son inmigrantes o hijos de inmigrantes; si la inmigración cae a cero, la población menor de 18 años podría disminuir un 14% para 2035, aumentando la carga de pensiones y atención médica.

- El 27% de los médicos y el 22% de los asistentes de enfermería son inmigrantes; si la oferta cae, la automatización y la robotización en el sector salud podrían acelerarse.

- Riesgo de innovación: los inmigrantes han contribuido con el 38% de los premios Nobel y alrededor del 50% de las startups valoradas en miles de millones de dólares; si la tendencia se revierte, el motor de innovación de EE. UU. se verá afectado.

Exportaciones de Japón repuntan: recuperación bajo la sombra de los aranceles

A pesar del lastre de los aranceles estadounidenses, las exportaciones japonesas muestran un rebote. En septiembre, las exportaciones crecieron un 4.2% interanual, el primer crecimiento positivo desde abril, impulsado principalmente por la recuperación de la demanda en Asia y Europa.

Tras meses de contracción, las exportaciones japonesas vuelven a crecer, con un aumento interanual del 4.2% en septiembre, el mayor desde marzo. Este repunte destaca que, a pesar de las nuevas fricciones comerciales con EE. UU., la demanda regional sigue siendo fuerte y las cadenas de suministro se han ajustado en consecuencia.

El desempeño comercial de Japón muestra que, aunque EE. UU. ha impuesto aranceles a los automóviles (su principal categoría de exportación), la demanda externa de Asia y Europa se ha estabilizado. El repunte de las importaciones sugiere una recuperación moderada de la demanda interna, impulsada por la depreciación del yen y el ciclo de reposición de inventarios.

Perspectivas:

- Se espera que las exportaciones se recuperen gradualmente gracias a la normalización de las cadenas de suministro en Asia y los precios de la energía.

- El proteccionismo persistente de EE. UU. sigue siendo el principal obstáculo para mantener el impulso exportador en 2026.

Lecturas recomendadas:

¿Desaparecieron mil millones de dólares en stablecoins? ¿La verdad detrás de la cadena de explosiones en DeFi?

Repaso del short squeeze de MMT: un juego de recaudación de fondos meticulosamente diseñado

Bajo la cosecha salvaje, ¿quién espera el próximo COAI?

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

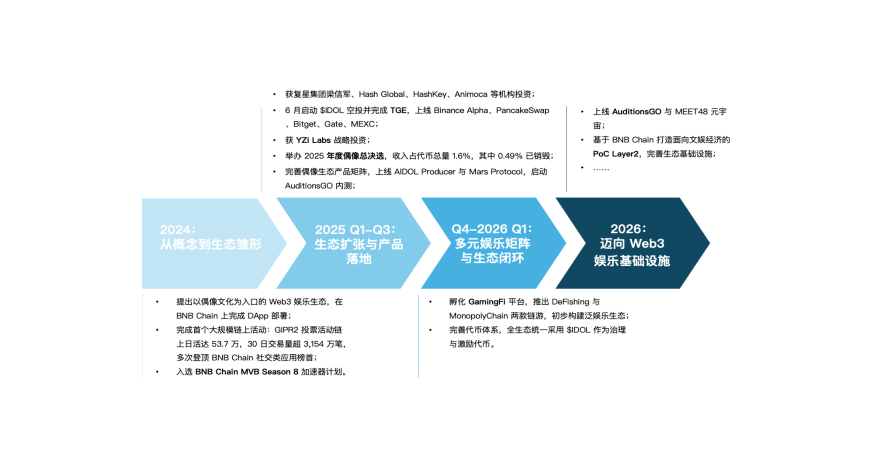

MEET48: De una fábrica de estrellas a un Netflix en la blockchain — AIUGC y Web3 reinventan la economía del entretenimiento

El entretenimiento Web3 está pasando de una burbuja a un momento de reinicio, y proyectos como MEET48 están remodelando el paradigma de producción de contenido y distribución de valor mediante la integración de tecnologías de IA, Web3 y UGC. Están construyendo un sistema económico de tokens sostenible, pasando de la aplicación a la infraestructura, con el objetivo de convertirse en el “Netflix on-chain” y promover la adopción masiva del entretenimiento Web3.

XRP cae un 9% a pesar de los importantes anuncios de Ripple

21Shares y Canary inician el proceso de aprobación del ETF de XRP