¿Por qué el mayor comprador de bitcoin ya no está “comprando de forma frenética”?

¿La caída de bitcoin se debe a que las instituciones han dejado de comprar?

¿La caída de Bitcoin se debe a que las instituciones han dejado de comprar?

Escrito por: Oluwapelumi Adejumo

Traducción: Luffy, Foresight News

Durante la mayor parte de 2025, el soporte de Bitcoin parecía inquebrantable gracias a una inesperada alianza entre los tesoros corporativos de activos digitales (DAT) y los fondos cotizados en bolsa (ETF), que juntos conformaron la base de apoyo.

Las empresas compraron Bitcoin emitiendo acciones y bonos convertibles, mientras que los flujos de capital hacia los ETF absorbieron silenciosamente el suministro adicional. Ambos construyeron una sólida base de demanda, ayudando a Bitcoin a resistir la presión de un entorno financiero más estricto.

Hoy en día, esa base comienza a debilitarse.

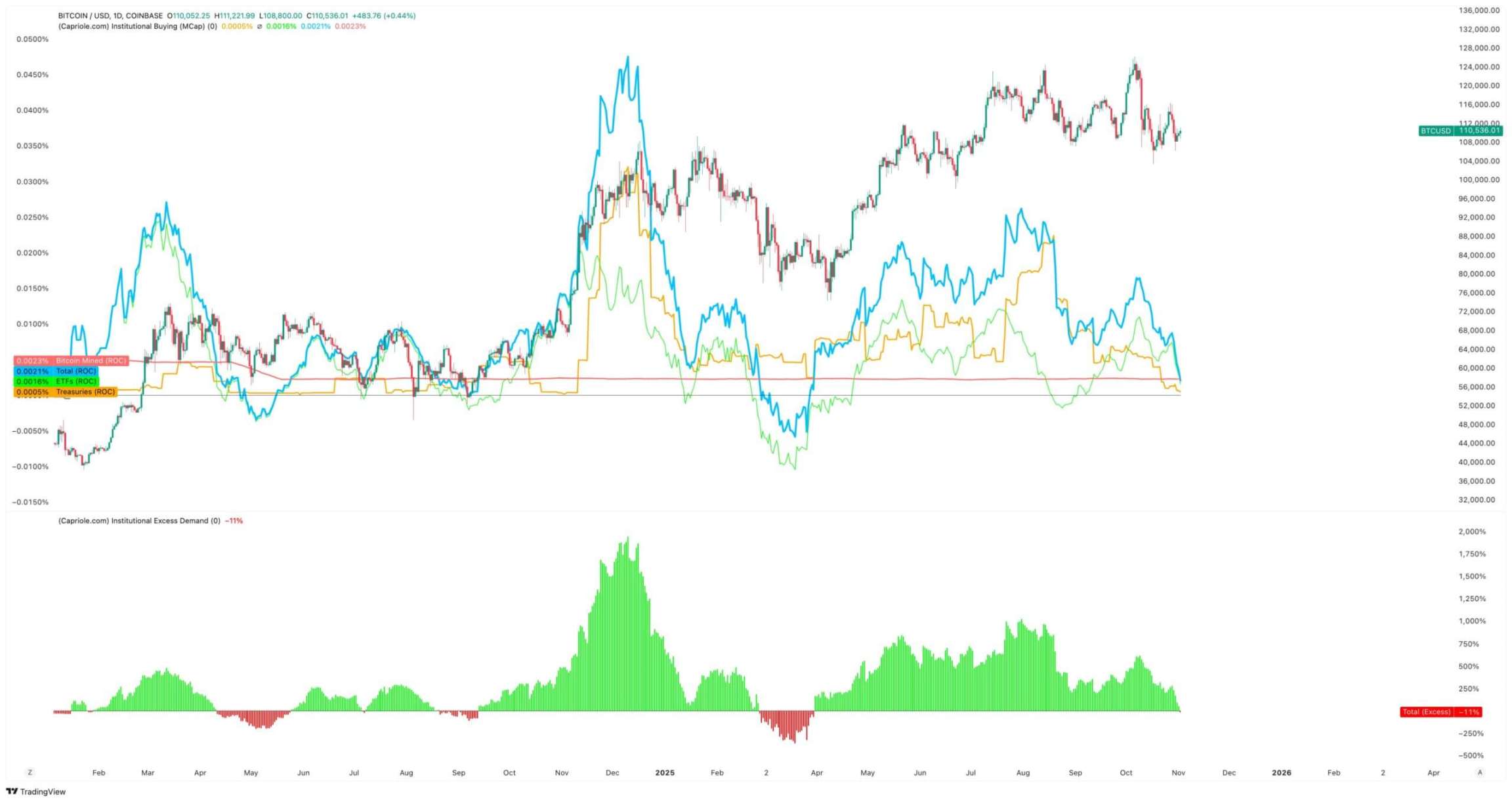

El 3 de noviembre, Charles Edwards, fundador de Capriole Investments, publicó en X que su perspectiva alcista se ha debilitado a medida que el ritmo de acumulación institucional se ralentiza.

Señaló: “Por primera vez en siete meses, la compra neta institucional ha caído por debajo del suministro diario de minería, lo cual no es una buena señal”.

Volumen de compras institucionales de Bitcoin, fuente: Capriole Investments

Edwards afirma que, incluso si otros activos superan a Bitcoin, este indicador sigue siendo la razón clave de su optimismo.

Sin embargo, en la actualidad, alrededor de 188 tesoros corporativos mantienen posiciones significativas en Bitcoin, y muchas de estas empresas tienen modelos de negocio bastante simples aparte de su exposición a Bitcoin.

Desaceleración en la acumulación de tesoros de Bitcoin

Ninguna empresa representa mejor las operaciones corporativas con Bitcoin que Strategy, el nuevo nombre de MicroStrategy.

Esta empresa, liderada por Michael Saylor, ha pasado de ser un fabricante de software a convertirse en un tesoro corporativo de Bitcoin, y actualmente posee más de 674,000 bitcoins, consolidándose como el mayor poseedor corporativo individual del mundo.

Sin embargo, su ritmo de compras ha disminuido considerablemente en los últimos meses.

Strategy solo añadió alrededor de 43,000 bitcoins en el tercer trimestre, la cifra trimestral más baja del año. Considerando que durante este periodo algunas compras de Bitcoin se redujeron a apenas unos cientos de monedas, este dato no sorprende.

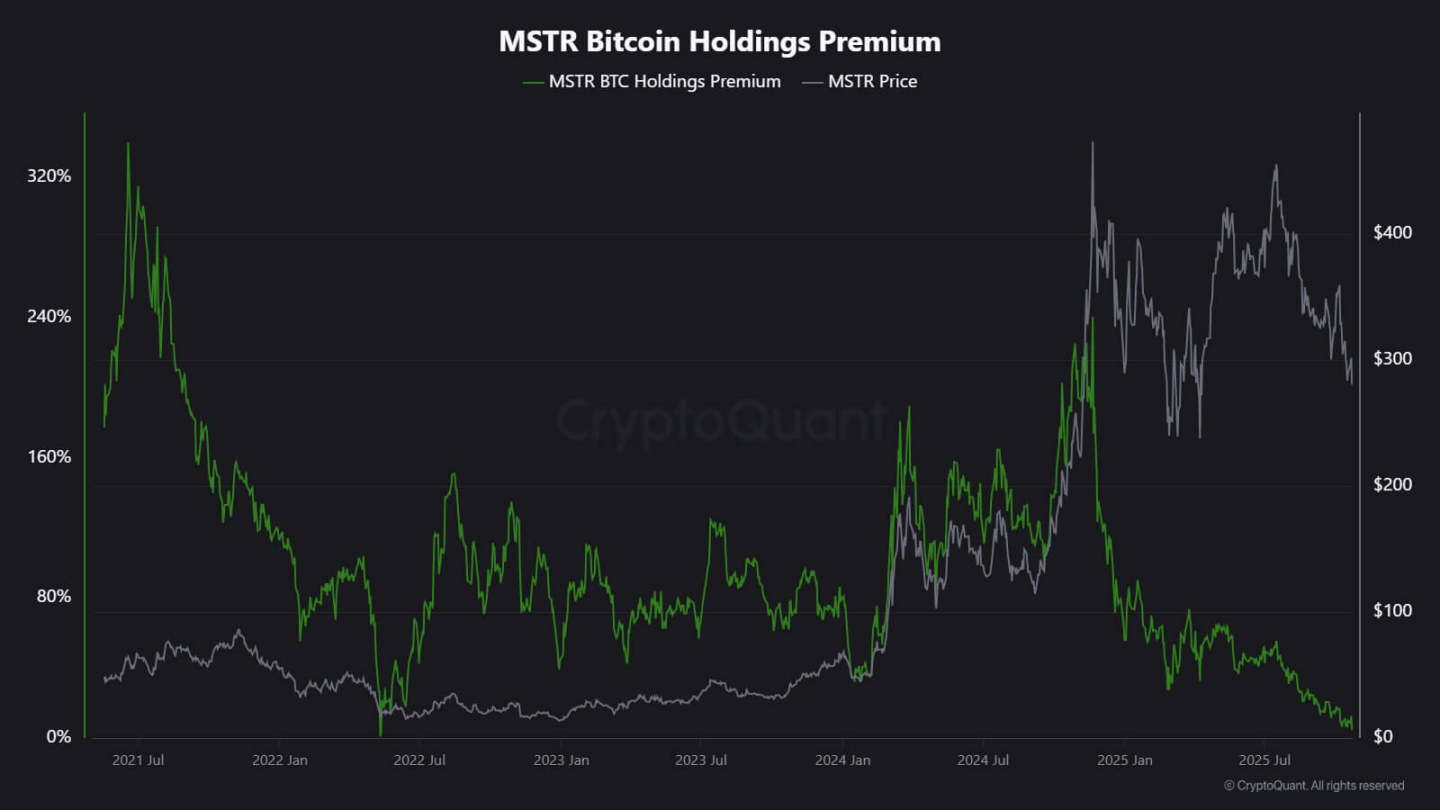

El analista de CryptoQuant, J.A. Maarturn, explica que la desaceleración podría estar relacionada con la caída del valor neto de los activos (NAV) de Strategy.

Señala que los inversores solían pagar una alta “prima NAV” por cada dólar de Bitcoin en el balance de Strategy, lo que en la práctica permitía a los accionistas beneficiarse del alza de Bitcoin mediante apalancamiento. Sin embargo, desde mediados de año, esa prima se ha reducido drásticamente.

Con la disminución de la prima de valoración, la emisión de nuevas acciones para comprar Bitcoin ya no genera un aumento significativo de valor, y el incentivo para financiar nuevas compras corporativas también ha caído.

Maarturn señala: “La dificultad de financiación ha aumentado, y la prima por emisión de acciones ha caído del 208% al 4%.”

Prima de las acciones de Strategy, fuente: CryptoQuant

Mientras tanto, la tendencia de desaceleración en la acumulación no se limita solo a Strategy.

La empresa cotizada en Tokio, Metaplanet, imitó el modelo de esta pionera estadounidense, pero tras una fuerte caída de su cotización, recientemente su precio de mercado es inferior al valor de mercado de los bitcoins que posee.

Como respuesta, la empresa aprobó un plan de recompra de acciones y emitió nuevas directrices de financiación para ampliar su tesoro de Bitcoin. Esta medida demuestra la confianza de la empresa en su balance, pero también resalta el enfriamiento del entusiasmo de los inversores por el modelo de negocio de “tesoro cripto”.

De hecho, la desaceleración en la acumulación de tesoros de Bitcoin ya ha provocado algunas fusiones empresariales.

El mes pasado, la gestora de activos Strive anunció la adquisición de la empresa de tesoro de Bitcoin más pequeña, Semler Scientific. Tras la fusión, estas empresas poseerán cerca de 11,000 bitcoins.

Estos casos reflejan restricciones estructurales, no una pérdida de convicción. Cuando la emisión de acciones o bonos convertibles ya no obtiene una prima en el mercado, los flujos de capital se agotan y la acumulación corporativa se ralentiza de forma natural.

¿Cómo van los flujos de capital de los ETF?

Los ETF de Bitcoin al contado, considerados durante mucho tiempo como “absorbentes automáticos de nueva oferta”, también muestran signos de debilidad similares.

Durante la mayor parte de 2025, estos instrumentos financieros dominaron la demanda neta, con suscripciones superando los rescates, especialmente cuando Bitcoin alcanzó máximos históricos.

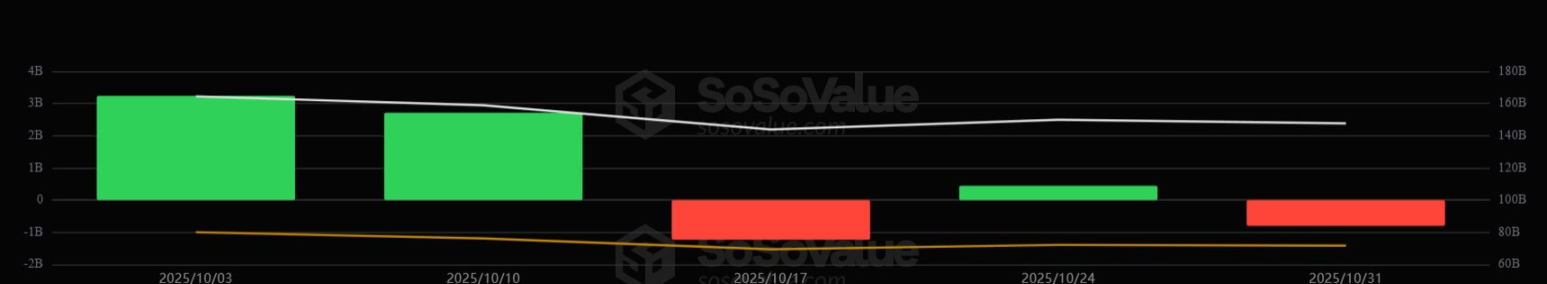

Pero a finales de octubre, sus flujos de capital se volvieron inestables. Influenciados por cambios en las expectativas de tasas de interés, los gestores de carteras ajustaron posiciones y los departamentos de riesgo redujeron exposición, lo que llevó a que algunos flujos semanales fueran negativos. Esta volatilidad marca una nueva etapa de comportamiento para los ETF de Bitcoin.

El entorno macroeconómico se ha endurecido, las esperanzas de recortes rápidos de tasas se han desvanecido y las condiciones de liquidez se han enfriado. Aun así, la demanda de exposición a Bitcoin sigue siendo fuerte, pero ha pasado de “entradas constantes” a “entradas por pulsos”.

Los datos de SoSoValue ilustran claramente este cambio. En las dos primeras semanas de octubre, los productos de inversión en criptoactivos atrajeron casi 6,000 millones de dólares en flujos; pero al final del mes, con rescates que superaron los 2,000 millones de dólares, parte de esas entradas se esfumaron.

Flujos semanales de capital en ETF de Bitcoin, fuente: SoSoValue

Este patrón indica que los ETF de Bitcoin han madurado hasta convertirse en un verdadero mercado bidireccional. Siguen ofreciendo una profunda liquidez y acceso institucional, pero ya no son herramientas unidireccionales de acumulación.

Cuando las señales macroeconómicas fluctúan, la velocidad de salida de los inversores de ETF puede ser tan rápida como la de entrada.

Impacto en el mercado de Bitcoin

Este cambio no significa necesariamente que Bitcoin vaya a caer, pero sí anticipa una mayor volatilidad. A medida que la capacidad de absorción de empresas y ETF disminuye, el precio de Bitcoin dependerá cada vez más de los traders a corto plazo y del sentimiento macroeconómico.

Edwards considera que, en este contexto, nuevos catalizadores —como una política monetaria más laxa, claridad regulatoria o un retorno del apetito por el riesgo en los mercados bursátiles— podrían reavivar la demanda institucional.

Pero por ahora, los compradores marginales son más cautelosos, lo que hace que la formación de precios sea más sensible a los ciclos de liquidez global.

El impacto se refleja principalmente en dos aspectos:

Primero, la demanda estructural que antes actuaba como soporte se está debilitando. En periodos de insuficiente absorción, la volatilidad intradía puede aumentar debido a la falta de compradores estables que amortigüen las fluctuaciones. La reducción a la mitad de abril de 2024 disminuyó mecánicamente la nueva oferta, pero sin una demanda sostenida, la escasez por sí sola no garantiza una subida de precios.

Segundo, las características de correlación de Bitcoin están cambiando. Con la desaceleración de la acumulación en los balances, el activo podría volver a fluctuar siguiendo el ciclo general de liquidez. Periodos de aumento de tasas reales y fortaleza del dólar podrían ejercer presión sobre el precio, mientras que un entorno laxo podría devolverle el liderazgo en mercados de mayor apetito por el riesgo.

En esencia, Bitcoin está reingresando a una fase de reflejo macroeconómico, comportándose más como un activo de alto beta que como oro digital.

Al mismo tiempo, nada de esto niega la narrativa a largo plazo de Bitcoin como un activo escaso y programable. Por el contrario, refleja la creciente influencia de la dinámica institucional: estas instituciones ayudaron a Bitcoin a evitar la volatilidad impulsada por minoristas, y ahora, los mismos mecanismos que lo llevaron a las carteras de inversión tradicionales lo vinculan más estrechamente a los mercados de capital.

Los próximos meses pondrán a prueba si Bitcoin puede mantener su función de reserva de valor en ausencia de flujos automáticos de capital de empresas y ETF.

Si nos basamos en la historia, Bitcoin suele ser adaptable. Cuando un canal de demanda se ralentiza, otro emerge: puede provenir de reservas nacionales, integración fintech o el regreso de inversores minoristas durante ciclos macroeconómicos expansivos.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Predicciones de precios 11/7: BTC, ETH, BNB, XRP, SOL, DOGE, ADA, HYPE, LINK, ZEC

Bitcoin cruza los $100K mientras comienza la ‘fase de fondo’ del precio de BTC

Cuatro razones por las que Ether no cayó por debajo de los $3,000 y probablemente no lo hará

El precio de XRP cae a pesar de los anuncios optimistas de Ripple en Swell: ¿serán los $2 el siguiente objetivo?