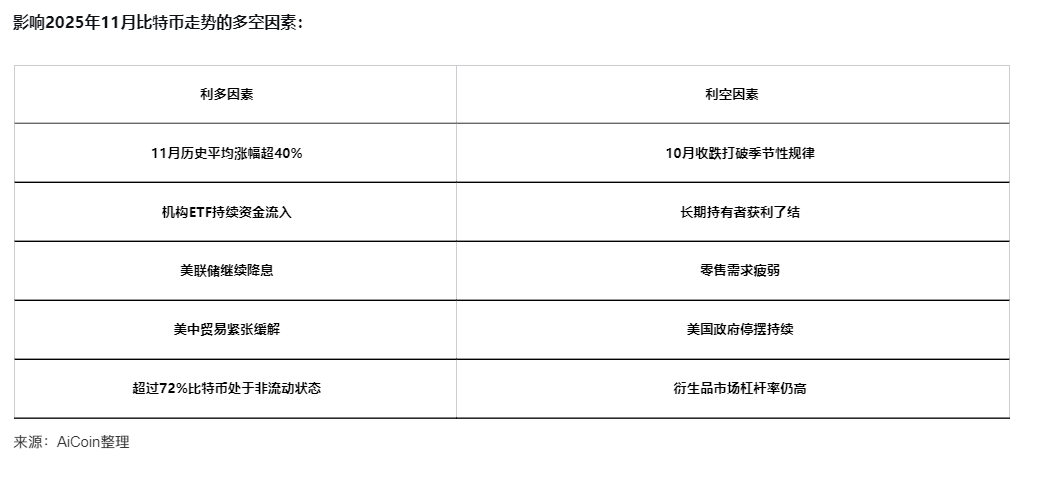

El mercado de bitcoin, que alguna vez estuvo dominado por inversores minoristas, está viendo cómo las reglas son reescritas por las grandes ballenas institucionales. La estructura del mercado de bitcoin está experimentando una transformación fundamental. Según el informe trimestral de mercado publicado por Bitwise, el mercado de bitcoin está atravesando una “gran transferencia de riqueza” desde los primeros inversores minoristas hacia los inversores institucionales.

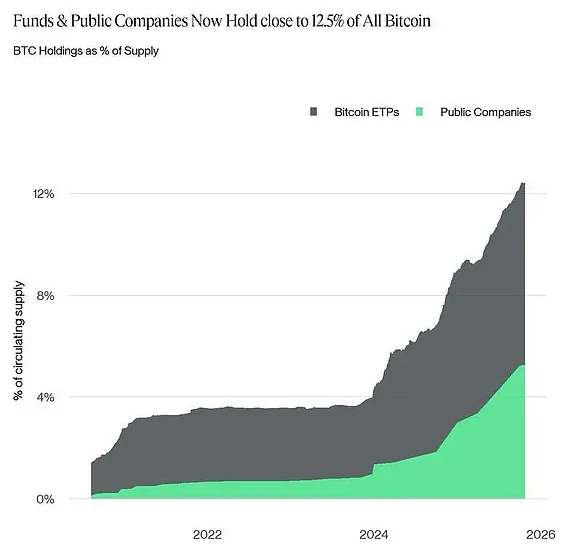

Actualmente, los inversores institucionales ya controlan aproximadamente el 12.5% del suministro de bitcoin, y esta proporción sigue aumentando rápidamente. Esta silenciosa revolución en la propiedad no solo está cambiando la estructura de tenencia de bitcoin, sino que también está remodelando sus características de mercado y su rumbo futuro.

Distribución de la riqueza: el patrón oligárquico persiste, auge de las direcciones delfín

La distribución de la riqueza en bitcoin muestra una clara tendencia a la concentración, pero los titulares de diferentes tamaños juegan distintos roles en el mercado.

● Alta concentración de riqueza: Aproximadamente 106 millones de personas en todo el mundo poseen bitcoin, pero la riqueza está concentrada en manos de unos pocos. Solo 19,142 direcciones poseen más de 10 millones de dólares en bitcoin, y las 100 principales direcciones controlan la mayor parte del suministro de bitcoin.

● Base de inversores pequeños y medianos en expansión: Los datos muestran que 24.1 millones de direcciones tienen un saldo superior a 100 dólares, y 12.6 millones de direcciones poseen más de 1,000 dólares, lo que refleja una profundización en la participación minorista.

● Influencia de las direcciones delfín: Las “direcciones delfín” que poseen entre 100 y 1,000 bitcoins (incluyendo fondos cotizados en bolsa, empresas y grandes inversores) actualmente poseen en conjunto aproximadamente el 26% del suministro circulante de bitcoin.

En el ciclo de mercado de 2025, el grupo de delfines ha acumulado 686,000 bitcoins adicionales, convirtiéndose en la piedra angular de la estructura alcista de bitcoin en el ciclo actual.

Tenencia institucional: de la periferia a la configuración estratégica principal

La aceptación de bitcoin por parte de los inversores institucionales ha aumentado significativamente en 2025, formando una estructura diversificada de tenencia institucional.

1. Crecimiento significativo de las reservas corporativas

En el tercer trimestre de 2025, las reservas corporativas de bitcoin aumentaron un 40%, alcanzando un valor de 11.7 mil millones de dólares. El grupo de empresas cotizadas con posiciones en bitcoin se expandió a 172 compañías, con una tenencia total superior a 1 millón de BTC. MicroStrategy lidera las posiciones corporativas con 640,000 bitcoins, manteniendo su estrategia activa de asignación de activos.

2. Los ETF de bitcoin se convierten en un canal importante

Hasta octubre de 2025, los ETF de bitcoin al contado en Estados Unidos gestionan 169.48 mil millones de dólares en activos, representando el 6.79% de la capitalización de mercado de bitcoin. En el tercer trimestre de 2025, los ETF de bitcoin al contado registraron entradas netas de 7.8 mil millones de dólares, y solo en la primera semana de octubre se registraron 3.2 mil millones de dólares, estableciendo un nuevo récord semanal en 2025.

3. Participación gubernamental

Los gobiernos de varios países también se han unido al grupo de tenedores de bitcoin, con una posición actual de aproximadamente 463,000 BTC, lo que representa el 2.3% del suministro. Este fenómeno valida aún más la legitimidad de bitcoin como herramienta de almacenamiento de valor.

Factores impulsores: fuerzas diversas impulsan la adopción de bitcoin

Los factores que impulsan la adopción de bitcoin han pasado de ser el entusiasmo de los primeros entusiastas tecnológicos a un mecanismo de impulso mucho más diversificado.

● Cambio generacional de preferencias: Hasta un 65% de los millennials y la Generación Z prefieren las criptomonedas sobre los activos de renta variable tradicionales. La aceptación natural de los jóvenes hacia los activos digitales está proporcionando una base de demanda continua para bitcoin.

● Demanda de asignación institucional: Los inversores institucionales ven a bitcoin como una herramienta de almacenamiento de valor y cobertura contra la inflación. La incertidumbre macroeconómica global, como los cambios en la política de la Reserva Federal y las tensiones en las relaciones comerciales entre Estados Unidos y China, han impulsado aún más la asignación institucional a bitcoin.

● Expansión de escenarios de aplicación: En 2025, la tasa de uso de pagos cripto aumentó aproximadamente un 45%, y la mitad de las pequeñas y medianas empresas ya aceptan pagos en bitcoin o stablecoins. Entre las empresas Fortune 500, el 60% está explorando aplicaciones de tecnología blockchain.

● Entorno global de liquidez: La oferta monetaria global amplia (M2) superó los 96 billones de dólares, alcanzando un máximo histórico. La política de reducción de tasas de la Reserva Federal ha promovido aún más el flujo de capital hacia activos como bitcoin.

Marco regulatorio: de la hostilidad a la gestión estructurada

La clarificación del entorno regulatorio global ha eliminado los obstáculos para la entrada de capital institucional en bitcoin.

1. Mayor claridad regulatoria

En 2025, 64 jurisdicciones en todo el mundo avanzaron en la legislación sobre activos digitales, logrando un aumento interanual del 43% en la claridad regulatoria. La Securities and Exchange Commission (SEC) de Estados Unidos estableció un grupo de trabajo dedicado a las criptomonedas, enfocado en construir un marco regulatorio más claro para las criptomonedas, en lugar de depender únicamente de acciones de cumplimiento.

2. Avances legislativos clave

La “Ley GENIUS” (julio de 2025) estableció el primer marco federal para stablecoins en Estados Unidos, exigiendo 100% de reservas y auditorías mensuales. La “Ley CLARITY” definió claramente las responsabilidades regulatorias de la SEC y la CFTC sobre los activos digitales, poniendo fin a la larga disputa jurisdiccional.

3. Mayor eficiencia política

La “Nueva normativa de la SEC” (septiembre de 2025) redujo el ciclo de aprobación de ETF de 270 días a 75 días, aumentando la eficiencia en un 72% y acelerando la entrada de capital institucional. Estos cambios políticos han tenido un impacto directo en el precio de bitcoin: varias políticas estadounidenses han impulsado un aumento del 35% en bitcoin desde su promulgación.

Perspectivas de mercado: evolución de ciclos y expectativas de precios

Los observadores del mercado presentan opiniones diversas sobre el desarrollo futuro de bitcoin, pero existe consenso en las tendencias clave.

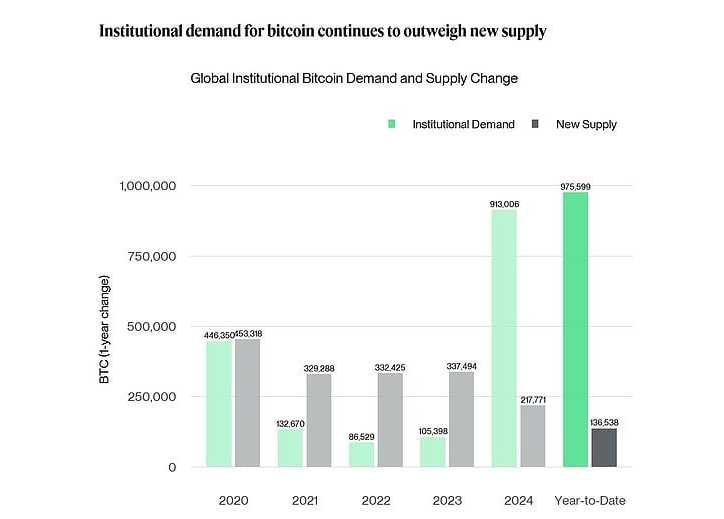

1. Evolución de los patrones cíclicos

El informe de Bitwise señala que más del 80% de la volatilidad del precio de bitcoin está impulsada por factores macroeconómicos, en lugar de los eventos de halving que dominaban en los primeros años. Los datos de 2025 muestran que la demanda institucional ya es aproximadamente 7 veces mayor que el déficit de suministro causado por el halving.

Esto indica que bitcoin ha pasado de ser un activo con una narrativa específica a convertirse en un verdadero “activo macroeconómico”.

2. Revisión al alza de las expectativas de precio

En su informe de octubre de 2025, Tiger Research fijó el precio objetivo de bitcoin para el cuarto trimestre de 2025 en 200,000 dólares. Este objetivo se basa en su análisis del método TVM: el precio de referencia neutral es de 154,000 dólares, un 14% más que los 135,000 dólares del segundo trimestre.

ARK Invest, por su parte, elevó su precio objetivo para bitcoin en un escenario alcista para 2030 de 1.5 millones de dólares a 2.4 millones de dólares, lo que indica un gran optimismo sobre el valor a largo plazo de bitcoin.

3. Perspectivas futuras de la estructura de tenencia

Para 2030, la capitalización total de mercado de bitcoin podría superar los 15 billones de dólares, y la proporción de tenencia minorista podría caer del 85% en 2024 al 60% en 2030. Con la expansión de los ETF y el aumento de las posiciones corporativas, la proporción de tenencia institucional podría superar el 20% en 2030.

El mercado de bitcoin está experimentando una transformación fundamental de un dominio minorista a uno institucional. A medida que el marco regulatorio se vuelve más claro y la asignación institucional aumenta, la estructura del mercado de bitcoin, los factores que impulsan su precio y los patrones cíclicos han cambiado profundamente.Esta transformación no solo ha impulsado nuevos máximos en el precio de bitcoin, sino que también está remodelando su estatus como clase de activo regulado.