Cinco predicciones principales para las criptomonedas en 2026: cruzando ciclos y rompiendo fronteras

Conclusión sobre el fin del ciclo de cuatro años: cinco grandes tendencias disruptivas de las criptomonedas para 2026.

Autor original: Alexander S. Blume

Traducción original: AididiaoJP, Foresight News

A finales del año pasado, predije que 2025 sería el “año de la implementación transformadora” para los activos digitales, ya que se habían logrado avances significativos tanto en los mercados minoristas como institucionales hacia la adopción generalizada. Esta predicción ya se ha confirmado en varios aspectos: aumento de la asignación institucional, más activos del mundo real tokenizados y un desarrollo continuo de regulaciones y de infraestructuras de mercado favorables a las criptomonedas.

También hemos sido testigos del rápido auge de las empresas de tesorería de activos digitales, aunque su camino no ha sido sencillo. Desde entonces, a medida que bitcoin y ethereum se integran más profundamente en el sistema financiero tradicional y logran una adopción más amplia, ambos han visto aumentar su precio aproximadamente un 15%.

Ya no hay duda de que los activos digitales han entrado en la corriente principal. De cara a 2026, veremos una maduración y evolución continua del mercado, donde los experimentos exploratorios darán paso a un crecimiento más sostenible. Basándome en datos recientes y tendencias emergentes, aquí presento mis cinco principales predicciones para el próximo año en el sector de las criptomonedas.

1. DATs 2.0: Los servicios financieros de bitcoin obtendrán legitimidad

Las empresas de tesorería de activos digitales han experimentado una rápida expansión este año, pero también han enfrentado dolores de crecimiento. Desde bebidas alcohólicas con sabor hasta marcas de protector solar, diversas empresas se han reinventado como compradoras y poseedoras de criptomonedas, lo que ha generado dudas entre los inversores, resistencia regulatoria, mala gestión y valoraciones deprimidas, complicando este modelo.

En medio de la oleada de nuevas empresas, algunas DATs también han comenzado a poseer activos que podríamos llamar “altcoins”, pero en realidad la mayoría de estos proyectos carecen de historial o valor de inversión, siendo meramente herramientas especulativas. Sin embargo, en el próximo año, muchos de los problemas en el mercado de DAT y sus estrategias operativas se resolverán, y aquellas empresas que realmente operan bajo el estándar de bitcoin encontrarán su lugar en los mercados públicos.

Muchas DATs, incluso las de mayor tamaño, verán cómo el precio de sus acciones comienza a reflejar más de cerca el valor de los activos subyacentes que poseen. La dirección enfrentará presión para crear valor de manera más efectiva para los accionistas. Es bien sabido que una empresa que simplemente posee grandes cantidades de bitcoin sin hacer nada (mientras mantiene gastos elevados como aviones privados y altas tarifas de gestión) no es algo bueno para los accionistas.

2. Las stablecoins estarán en todas partes

2026 será el año de la adopción masiva de las stablecoins. Se espera que USDC y USDT no solo se utilicen para trading y liquidaciones, sino que se integren cada vez más en transacciones y productos financieros tradicionales. Las stablecoins podrían aparecer no solo en exchanges de criptomonedas, sino también en procesadores de pagos, sistemas de gestión de tesorería empresarial e incluso en sistemas de liquidación transfronteriza. Para las empresas, su atractivo radica en la capacidad de liquidar instantáneamente sin depender de canales bancarios tradicionales lentos o costosos.

Sin embargo, al igual que en el ámbito de las DATs, el mercado de stablecoins también podría saturarse en exceso: demasiados proyectos especulativos de stablecoins lanzados, demasiadas plataformas y billeteras de pago orientadas al consumidor, demasiadas blockchains afirmando “soportar” stablecoins. Para finales de este año, esperamos que muchos de los proyectos más especulativos sean eliminados o adquiridos por el mercado, y que el sector se consolide bajo emisores, minoristas, pasarelas de pago y exchanges/billeteras de stablecoins más reconocidos.

3. Nos despediremos de la teoría del “ciclo de cuatro años”

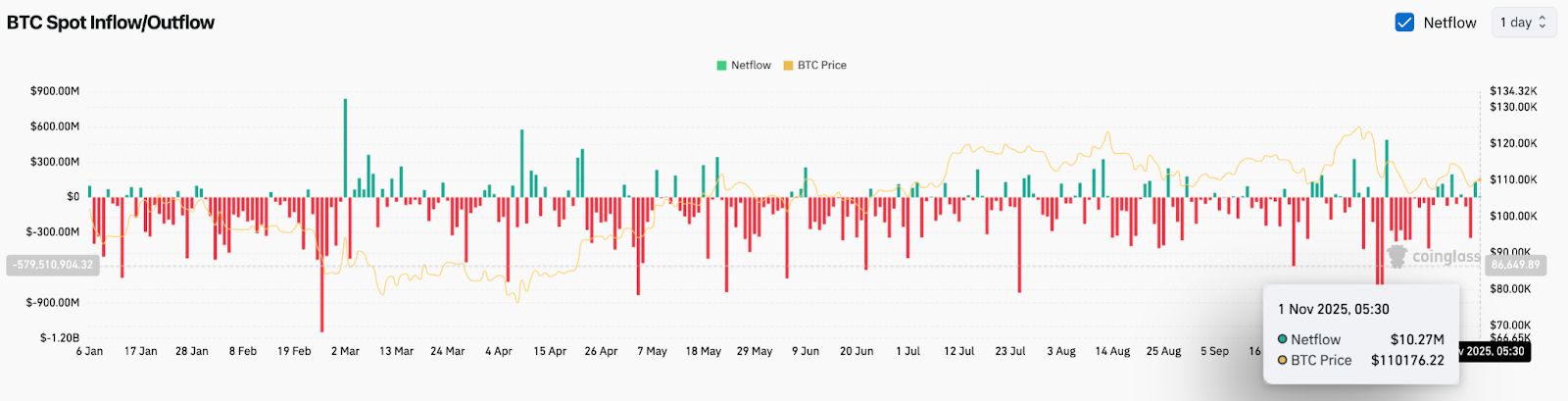

Ahora lo predigo oficialmente: la teoría del “ciclo de cuatro años” de bitcoin será declarada oficialmente muerta en 2026. El mercado actual es más amplio y cuenta con una mayor participación institucional, ya no opera en un vacío. En su lugar, veremos una nueva estructura de mercado y una fuerza compradora continua que impulsará a bitcoin hacia una trayectoria de crecimiento sostenido y gradual.

Esto significa que la volatilidad general disminuirá y su función como reserva de valor será más estable, lo que debería atraer a más inversores y participantes tradicionales de todo el mundo. Bitcoin evolucionará de ser una herramienta de trading a una nueva clase de activo, con flujos de capital más estables, períodos de tenencia más largos y, en general, menos “ciclos” como tales.

4. Los inversores estadounidenses tendrán acceso a mercados de liquidez offshore

A medida que los activos digitales se generalicen y con el apoyo de políticas gubernamentales favorables, los cambios en la regulación y la estructura del mercado permitirán a los inversores estadounidenses acceder a la liquidez de criptomonedas en el extranjero. Esto no será un cambio repentino, pero con el tiempo veremos más instituciones afiliadas aprobadas, soluciones de custodia mejoradas y plataformas offshore capaces de cumplir con los estándares de cumplimiento de EE. UU.

Algunos proyectos de stablecoins también podrían acelerar esta tendencia. Las stablecoins respaldadas por el dólar ya pueden moverse a través de fronteras de formas que los canales bancarios tradicionales no pueden igualar. A medida que los principales emisores ingresen a mercados offshore regulados, es probable que se conviertan en puentes que conecten el capital estadounidense con los pools de liquidez global. En resumen, las stablecoins podrían finalmente resolver el problema que los reguladores nunca han abordado adecuadamente: conectar a los inversores estadounidenses con los mercados internacionales de activos digitales de manera clara y rastreable.

Esto es crucial, ya que la liquidez offshore desempeña un papel clave en el proceso de descubrimiento de precios en los mercados de activos digitales. La próxima etapa de maduración del mercado será la estandarización de las operaciones transfronterizas.

5. Los productos serán más complejos y sofisticados

En el nuevo año, los productos de deuda y capital relacionados con bitcoin, así como los productos de trading enfocados en rendimientos denominados en bitcoin, alcanzarán un nuevo nivel de complejidad. Los inversores, incluidos aquellos que antes evitaban los activos digitales, adoptarán este conjunto de productos más nuevos y sofisticados.

Es muy probable que veamos productos estructurados que utilicen bitcoin como garantía, así como estrategias de inversión diseñadas para generar rendimientos reales a partir de la exposición a bitcoin (y no solo apostar por la subida o bajada de precios). Los productos ETF también están empezando a ir más allá del simple seguimiento de precios, proporcionando fuentes de rendimiento a través de staking o estrategias de opciones, aunque los productos de retorno total completamente diversificados siguen siendo limitados por ahora. Los derivados se volverán más complejos y se integrarán mejor con los marcos de riesgo estándar. Para 2026, es muy probable que la función principal de bitcoin ya no sea la especulación, sino que se convierta en una parte central de la infraestructura financiera.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Octubre rojo: Por qué Bitcoin acaba de tener su peor octubre en años

El Whitepaper de Bitcoin de Satoshi cumple 17 años: de la rebelión cypherpunk al pilar de Wall Street

Cardano refuerza la seguridad de PoS con Ouroboros Phalanx