JPMorgan permitirá a los clientes institucionales utilizar BTC y ETH como garantía de préstamos para finales de año: Bloomberg

JPMorgan planea permitir que sus clientes institucionales utilicen bitcoin y ether como garantía para préstamos antes de finales de 2025. Este cambio acerca aún más las criptomonedas al sistema de préstamos bancarios y sigue la tendencia más amplia de Wall Street de expandir los servicios de activos digitales para sus clientes.

JPMorgan Chase planea permitir que los clientes institucionales utilicen sus tenencias de bitcoin y ether como garantía para préstamos antes de fin de año, mientras Wall Street se adentra aún más en las criptomonedas.

Según informó Bloomberg el viernes, citando a personas familiarizadas con el asunto, el programa se ofrecerá a nivel global y dependerá de un custodio externo para salvaguardar los activos comprometidos.

Anteriormente, el banco ya había dado pasos para integrar las criptomonedas en sus operaciones principales de préstamos. A principios de este año, JPMorgan comenzó a aceptar ETFs vinculados a criptomonedas como garantía, y con el nuevo programa permitirá a los clientes comprometer las criptomonedas directamente en lugar de acciones de ETF. Este cambio podría facilitar el acceso a liquidez contra posiciones de criptomonedas mantenidas a largo plazo para instituciones que prefieren no vender.

Para JPMorgan, la medida es tanto simbólica como funcional. El banco, cuyo CEO, Jamie Dimon, alguna vez desestimó a BTC como una herramienta para el lavado de dinero y "peor que los bulbos de tulipán", ha cambiado gradualmente su postura a medida que la demanda de los clientes y la claridad regulatoria han aumentado.

Dimon ha suavizado su postura pública en los últimos meses —afirmando que "defenderá tu derecho a comprar bitcoin" incluso mientras expresa reservas—, mientras que el banco ha ampliado discretamente los servicios de criptomonedas para clientes de trading y financiamiento.

Otras grandes firmas financieras también han acelerado ofertas similares, y la evolución de la postura de los reguladores ha ayudado a despejar el camino. Morgan Stanley, State Street, BNY Mellon y Fidelity han ampliado recientemente sus líneas de custodia, trading o productos de criptomonedas.

Mientras tanto, los movimientos legislativos en EE. UU., incluido el trabajo en un proyecto de ley sobre la estructura de los mercados de criptomonedas, y en el extranjero, han reducido algunas fricciones de cumplimiento para los bancos que evalúan la exposición a las criptomonedas.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

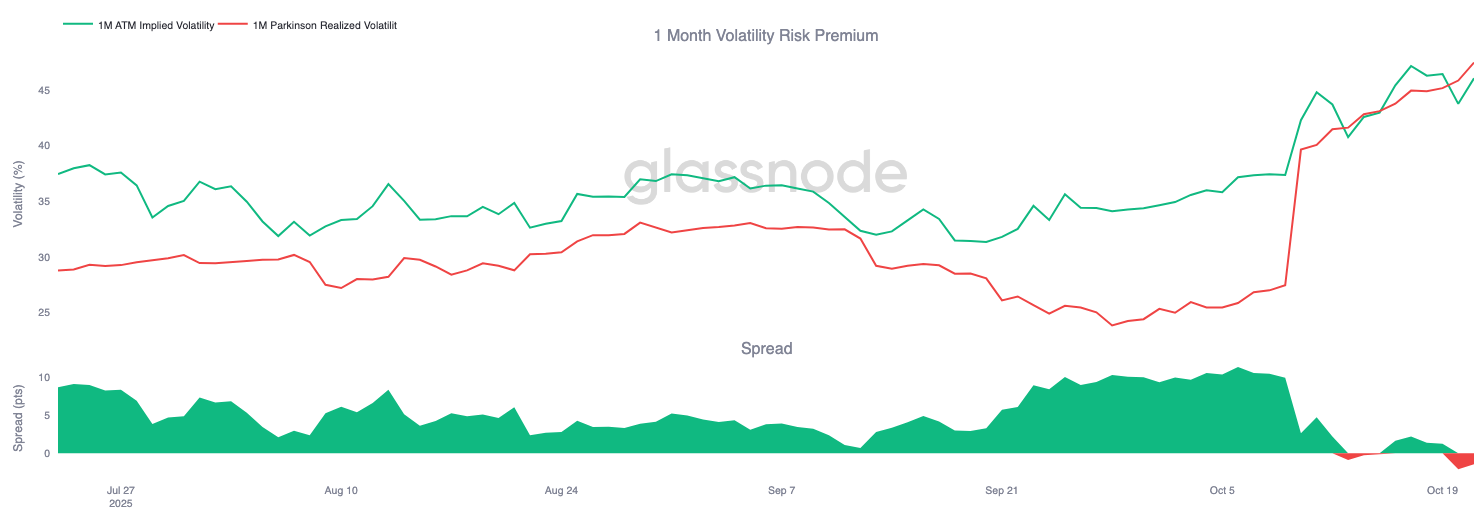

Un mercado cubierto de miedo

Bitcoin cotiza por debajo de niveles clave de coste base, lo que indica un agotamiento de la demanda y una pérdida de impulso. Los holders a largo plazo están vendiendo en momentos de fortaleza, mientras que el mercado de opciones adopta una postura defensiva, con una creciente demanda de puts y una volatilidad elevada, señalando una fase de cautela antes de cualquier recuperación sostenible.

Evernorth, respaldada por Ripple, ahora posee la asombrosa cantidad de 261 millones de XRP

Asegurando una enorme reserva de XRP antes de la salida a bolsa en Nasdaq mediante la fusión con Armada Acquisition Corp II.

Los ETFs de Bitcoin y ETH pierden terreno mientras los inversores regresan a Bitcoin: ¿Se acabó la altseason?

Cambio en las preferencias del mercado: Se han retirado más de 128 millones de dólares de los ETF de ETH mientras la actividad de los futuros de Bitcoin alcanza máximos históricos.

La revolución de las stablecoins: ¿Hasta dónde puede llegar el techo de emprendimiento FinTech cuando los pagos ya no dependen de los bancos?

La Reserva Federal no solo está explorando los pagos con stablecoins y la IA, sino que también está probando una nueva propuesta llamada "cuenta principal simplificada", que permitirá a empresas calificadas acceder directamente al sistema de liquidación de la Fed, abriendo así nuevas puertas para la innovación fintech.