El camino de Hyperliquid (II): Germinación

Los activos en HyperEVM siguen siendo un canal de reemisión de HYPE y todavía están lejos de convertirse en un ecosistema independiente.

Los activos en HyperEVM siguen siendo canales de reemisión de HYPE, aún queda un largo camino para convertirse en un ecosistema independiente.

Autor: Zuoye

Hyperliquid se alió con los creadores de mercado para proporcionar la liquidez inicial de HyperCore, pero todo esto se basa en las expectativas sobre $HYPE, es decir, que los creadores de mercado obtendrán una parte de las ganancias a largo plazo.

Como se mencionó anteriormente, la forma en que los nodos de HyperBFT se expanden gradualmente es mediante el cambio de posiciones, es decir, la parte de los tokens de la fundación se transfiere a los nodos de los creadores de mercado, intercambiando intereses por su compromiso de liquidez a largo plazo.

De este modo, $HYPE se convierte en un pasivo de Hyperliquid, debiendo satisfacer simultáneamente las demandas de los creadores de mercado, HLP y los poseedores de tokens. Es importante notar que las demandas de estos tres no son completamente iguales: si el precio de $HYPE no sube a largo plazo, los pequeños inversores inevitablemente venderán, lo que perjudicará los intereses de los creadores de mercado. Sin embargo, si sube demasiado rápido, un precio excesivo puede provocar la venta masiva de grandes ballenas o incluso el colapso económico.

El precio razonable de $HYPE debería ser el 10% de $BNB, es decir, 100 dólares, pero un rango de fluctuación promedio de 50 dólares deja suficiente espacio para la apreciación del precio y un punto de partida más bajo en el mercado bajista, aliviando la presión.

Antes de vender la seguridad

Vender liquidez directamente es el precio de MM, siempre hay que disfrazarlo como el joven que mata dragones.

Cualquier producto/negocio/modelo en el mundo cripto debe resolver dos problemas fundamentales:

1. ¿Qué se vende como activo?

2. ¿De qué manera se vende?

Antes del lanzamiento de HyperEVM, enfrentando críticas por el alto grado de centralización del mercado, el equipo de Hyperliquid comenzó a expandir los nodos de HyperBFT, introduciendo gradualmente participantes externos, y a principios de febrero lanzó HyperUnit para facilitar la entrada de capital externo en HyperCore, sentando las bases para la conexión entre cadenas públicas externas y HyperEVM.

Tal como en octubre de 2024 se lanzó Builder Codes, hasta julio de 2025 se integró Phantom para desencadenar el flujo de mercado.

Descripción de la imagen: Nodos principales de HyperEVM

Fuente de la imagen: @zuoyeweb3

En febrero de 2025, HyperEVM se lanzó, y luego, los contratos precompilados para leer y escribir en HyperCore y HyperEVM se fueron formando gradualmente entre abril y julio, seguidos por el lanzamiento progresivo de proyectos del ecosistema.

Lo que realmente nos inspira es que, después de la distribución por airdrop del 31% de los tokens, se sembró una gran presión de venta por el cambio de posiciones de Hyperliquid. Tres meses después del airdrop de HyperCore, se lanzó HyperEVM. Si no hubo investigación previa, esto no tendría sentido; la explicación más razonable es que eligieron el momento adecuado para hacerlo:

1. En ese momento, los nodos de $HYPE estaban un poco más descentralizados, cumpliendo con las expectativas generales;

2. Además, el precio rondaba los 25 dólares, lo que era relativamente aceptable para las partes participantes en los nodos;

3. Para el equipo de Hyperliquid, la presión de "subir el precio" era menor.

Con la descentralización de los nodos y el inicio del cambio de posiciones, se vendió la seguridad como un activo a los nodos. Antes de migrar la seguridad de HyperCore a HyperEVM, $HYPE completó la primera fase de grandes transacciones.

La creación de proyectos ocurre en la cadena, la emisión de activos en el exchange.

El efecto de red en cripto puede equipararse a dos tipos: cadenas públicas y CEX. Las stablecoins son el único punto de fuga que conecta el mundo cripto con el mundo tradicional y la gente común.

Observando la línea de tiempo cripto tras el colapso de FTX, el foco de ETH L2 no es ZK, sino L2 de alto rendimiento como MegeETH y "Solana", Monad/Berachain/Sonic(Fantom), que giran en torno a estimular la liquidez con sus propios tokens nativos, pero la liquidez no tiene una preferencia a largo plazo por ellos.

En la competencia entre exchanges, cómo enfrentarse a Binance es la tarea principal de OKX/Bybit/Bitget y otros exchanges offshore, Coinbase/Kraken y otros exchanges regulados, así como el emergente Robinhood. Todos han optado por "negociar todo": Robinhood elige L2, mercados de predicción y altcoins como $CRV, Kraken se dirige a wallets, L2, USDG y listados, Bybit apoya a Mantle, OKX rediseña XLayer, y Bitget UEX (exchange panorámico) entra en escena.

Tanto los exchanges como las cadenas públicas desean conectar la liquidez y el ciclo de los tokens. Antes de emitir tokens, estimular la liquidez es relativamente sencillo; después de emitirlos, el ciclo de liquidez que empodera al token y el token retroalimenta la liquidez rara vez se cumple. Desde Berachain hasta Sonic de AC, el rey cripto, todos siguen esta lógica.

Toda la historia de las criptomonedas es la historia de la creación de activos. Desde Bitcoin, las cadenas públicas se han convertido en el lugar de creación y emisión de activos, pero los altos costos de entrada han hecho que los CEX, plataformas completamente no descentralizadas, sean super intermediarios para atraer nuevos usuarios y listar nuevas monedas, e incluso han desarrollado productos dependientes como las cadenas públicas de exchanges.

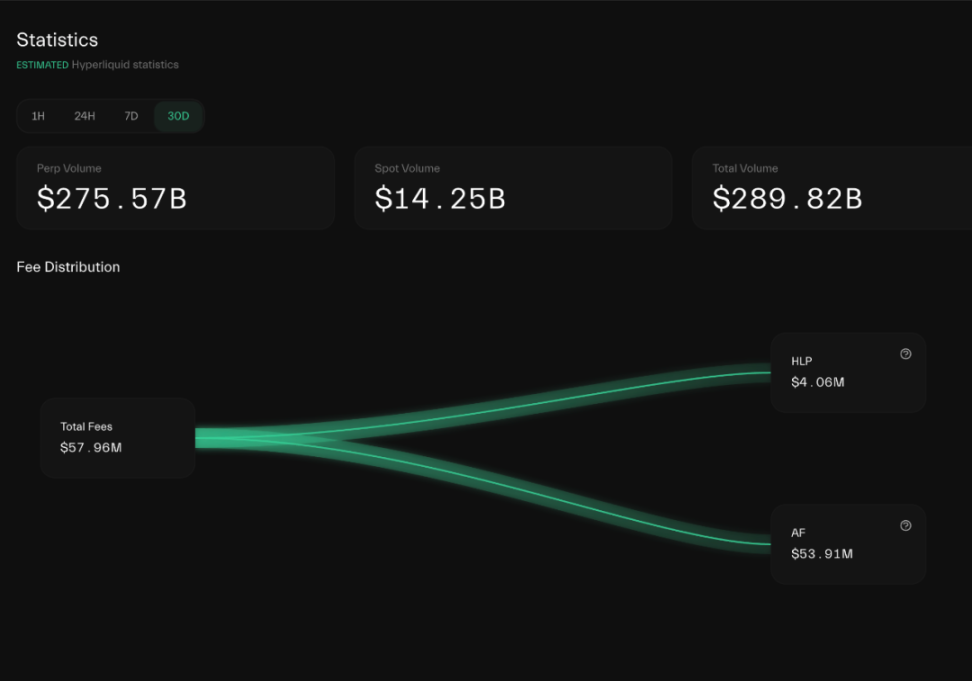

Descripción de la imagen: Flujo de comisiones de Hyperliquid

Fuente de la imagen: @hypurrdash

Si solo observamos el desempeño de mercado de $HYPE, es difícil distinguirlo de los proyectos estimulados por tokens, ya que más del 92% de los ingresos se utilizan para recompras directas y agresivas.

La liquidez de Hyperliquid también se estimula, pero a través de un modelo de cambio de posiciones más suave y la moderación del propio equipo, sumado a la ausencia de mecanismos de desbloqueo y venta masiva de VC tradicionales, se ha mantenido la liquidez de HyperCore y la relativa estabilidad del precio de $HYPE.

Por eso, después de replicar la liquidez de un CEX, HyperCore debe avanzar hacia una arquitectura de cadena pública abierta, haciendo que $HYPE se parezca más a ETH, convirtiéndose en una "moneda" con escenarios de consumo reales. Por ahora, está lejos de lograrlo.

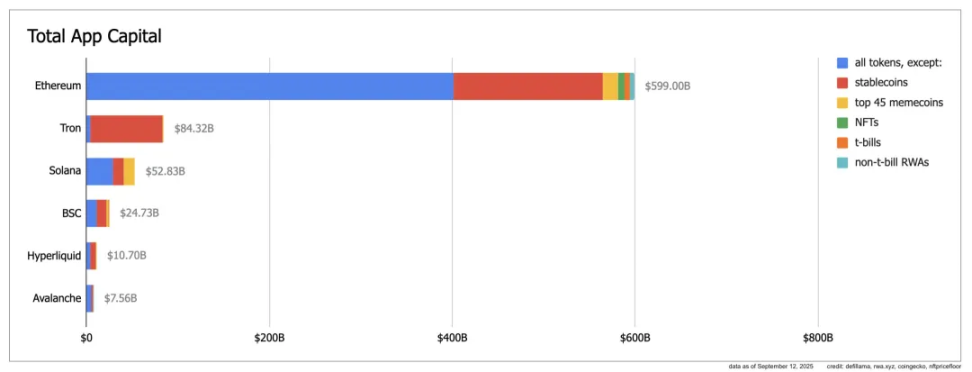

Descripción de la imagen: App Capital

Fuente de la imagen: @ryanberckmans

Según el indicador App Capital, Ethereum depende de la circulación de altcoins y stablecoins por un valor de 600 mil millones de dólares, Tron destaca únicamente por las stablecoins, Solana tiene una estructura relativamente saludable con stablecoins, altcoins y memes compartiendo el mercado, aunque a menor escala. Hyperliquid se centra principalmente en stablecoins y altcoins, alcanzando una escala de 10 mil millones de dólares.

Nota

App Capital mide el verdadero flujo de capital en las cadenas públicas, sin contar el valor del token nativo de la mainnet, y solo calcula el valor de circulación de los tokens en la cadena, no el FDV ni el TVL.

O se puede decir que, aparte de BTC/ETH/SOL traídos por el puente Unit, los activos en Hyperliquid se basan principalmente en el empoderamiento de $HYPE. Esto no contradice el hecho de no contar el token nativo de la mainnet, ya que $kHYPE, envuelto por LST como Kinetiq, también es un token "DeFi". Morpho/HyperLend también ingresan al ecosistema HyperEVM principalmente estimulados por $HYPE.

Nos centraremos en explicar esto último. Superficialmente, HyperEVM no depende de recompras o subsidios para desarrollar su ecosistema, pero en realidad, los proyectos del ecosistema presentan dos características:

1. LST, préstamos y yield se desarrollan principalmente en torno a activos derivados de $HYPE;

2. Herramientas neutrales como DEX no logran volumen, el TVL de HyperSwap es muy bajo.

Tomando Kinetiq como ejemplo, es más como un reemisor en cadena de $HYPE. Comenzó con LST al estilo Lido y gradualmente ingresó a préstamos, stablecoins, yield y otras líneas de productos. Su TVL ronda los 25 millones de dólares, y Kinetiq en sí es uno de los nodos de HyperBFT.

En comparación, el principal AMM DEX en HyperEVM, HyperSwap, solo tiene un TVL de aproximadamente 44 millones de dólares. Aunque hay conflictos de posicionamiento con HyperCore, sigue siendo muy inferior a los 2.5 mil millones de TVL de Pancakeswap y los 5.5 mil millones de Uniswap.

Esto también valida la importancia de App Capital: los activos en HyperEVM siguen siendo canales de reemisión de $HYPE, aún queda un largo camino para convertirse en un ecosistema independiente.

Después de vender la liquidez

La elección es una ilusión creada entre quienes tienen poder y quienes no lo tienen.

Aunque Hyperliquid se esfuerza por crear un círculo de valor cerrado para HyperEVM, hasta ahora sigue girando en torno a la liquidez de $HYPE y HyperCore, y el valor propio de HyperEVM no se ha sincronizado con ellos.

Aquí hay un conflicto con nuestro marco conceptual habitual. En cualquier material consultado, se menciona la gran importancia de HIP-3, Core Writer y Builder Codes, como si estos tres permitieran la migración perfecta de la liquidez de HyperCore a HyperEVM.

Pero esto es una "ilusión": HyperCore, a través de estas innovaciones técnicas, vende un derecho de despliegue de "liquidez", lo que no equivale a proporcionar liquidez de trading para los proyectos.

En términos más claros, Hyperliquid vende la arquitectura técnica de HyperCore, igual que los forks amistosos de Aave.

Consejo

Aave DAO diseñó un modelo de fork amistoso, permitiendo a terceros usar directamente el código de Aave para desarrollar, pero deben compartir parte de los ingresos del protocolo con Aave. HyperLend es un ejemplo.

Desde Read Precomplies hasta Write Precomplies (es decir, CoreWriter System), se construye la capacidad de leer y escribir directamente datos de HyperCore en HyperEVM. Este es el modo general de conexión entre ambos, es decir, abrir los permisos de acceso a HyperCore.

Permiso de acceso ≠ inicialización de liquidez. Cualquier proyecto de HyperEVM que quiera usar la liquidez de HyperCore debe buscar por sí mismo los fondos para generar liquidez.

Hyperliquid no proporcionará subsidios, por lo que los equipos de los proyectos deben buscar sus propias soluciones: HyperBeat busca financiamiento externo, Hyperlend insiste en el liderazgo comunitario.

Esto crea una relación desigual: Hyperliquid no proporcionará incentivos en $HYPE para los proyectos de HyperEVM, pero los induce a construir en torno a $HYPE para impulsar el uso real del token.

De Invite Code a Builder Codes

De hecho, esto ya se vislumbra en Builder Codes. Antes, los CEX destacaban el uso de códigos de invitación para diferenciar fuentes de referidos, poniendo a prueba la capacidad de "marketing multinivel" y conversión de los promotores y líderes de comunidades, por lo que los CEX invertían mucho en KOL de todos los tamaños.

Pero Hyperliquid adopta el modelo de cashback de Taobao, no le importa que cambies de imagen, anima a desarrolladores y equipos de proyectos a emprender en torno a la liquidez de HyperCore, a construir su propia marca y frontend, y HyperCore está dispuesto a asumir el papel de proveedor de liquidez.

Descripción de la imagen: Ranking de ingresos de Builder Codes

Fuente de la imagen: @hydromancerxyz

Después de que HyperCore proporciona un backend de liquidez unificado, BasedApp puede crear su propia experiencia tipo Robinhood, Phantom puede integrar sus contratos en su propio ecosistema, personalizar todo lo que quiera y compartir ingresos.

De contratos fijos a contratos personalizados

Siguiendo el ejemplo de Builder Codes, Hyperliquid lanzó la propuesta HIP-3, que permite a los usuarios crear cualquier mercado de contratos en HyperCore, incluidos mercados de predicción, forex u opciones.

Desde el punto de vista del producto, esto es un mecanismo de subasta de contratos tras la subasta spot, sigue siendo una ronda de 31 horas, solo que requiere un depósito de 500,000 $HYPE (unos 25 millones de dólares).

Sin embargo, con el complemento del protocolo Core Writer, HIP-3 en realidad está abriendo el apalancamiento circular de HyperEVM a HyperCore. HIP-3 fue propuesto por el protocolo LST Kinetiq, que también opera un nodo HyperBFT.

A través de CoreWriter y el protocolo HIP-3, el $HYPE dirigido a los protocolos DeFi en HyperEVM por Kinetiq ahora debe volver a HyperCore, provocando una deflación de facto.

Además, Kinetiq también ofrece servicios de subasta colectiva, permitiendo a los usuarios agruparse para recaudar fondos y pujar por el derecho de creación. Se puede imaginar que el $HYPE apostado en HyperCore finalmente se convierte en el depósito de garantía de los contratos de HyperCore.

1. Los usuarios recaudan fondos o el equipo del proyecto proporciona 500,000 $HYPE para participar en la subasta;

2. Tras el lanzamiento del proyecto, se despliega en HyperCore y la liquidez inicial de trading se resuelve por sí misma;

3. Las comisiones generadas por el proyecto se reparten en un 50% en $HYPE a Hyperliquid;

4. Si el proyecto incurre en malas prácticas, Hyperliquid confiscará proporcionalmente el $HYPE apostado;

En términos más comprensibles, el volumen de trading de HyperCore es la base de valoración de $HYPE, HyperEVM amplifica esa valoración, permitiendo que el ecosistema compita por el precio de referencia y aumente el uso real, liberándose de la excesiva dependencia de las recompras.

Bajo una estructura dual, el HyperCore controlado necesita un HyperEVM libre; solo abriendo los permisos se puede hacer que el valor de $HYPE se dispare en espiral.

Bajo el mecanismo de recompra de HyperCore, la historia de crecimiento de Hyperliquid solo puede ser convertirse en el Binance definitivo, mientras que HyperEVM permite que $HYPE tenga la opción de desencadenar una liquidez secundaria.

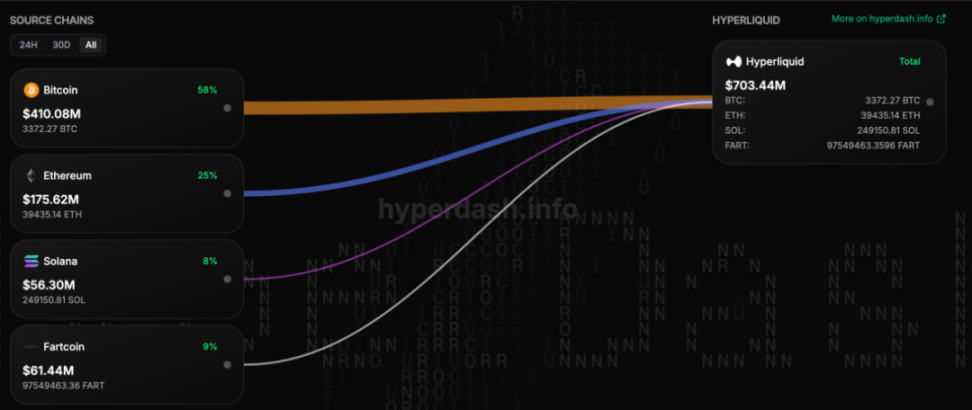

Descripción de la imagen: Clasificación de activos puenteados por Unit

Fuente de la imagen: @hypurrdash

Esto es similar a cómo el objetivo de introducir BTC/ETH a través de Unit es promover el crecimiento de $HYPE como comisión de trading. No olvidemos que el destino de $FTT como principal reserva de activos de FTX fue el colapso.

HIP3 y CoreWriter system cambian por completo la valoración y el posicionamiento de Hyperliquid, y $HYPE saldrá al mercado como una cadena pública y exchange completos.

Conclusión: de S1 a S3

I don‘t wear my heart upon my sleeve.

Este artículo se centra en cómo Hyperliquid organiza la liquidez inicial de HyperEVM, prestando poca atención al estado actual del ecosistema de HyperEVM.

Actualmente, HyperEVM puede considerarse básicamente como un envoltorio y amplificador de apalancamiento de $HYPE. Todavía no existen proyectos o mecanismos que realmente se hayan desvinculado de la dependencia de $HYPE; la mayoría son migraciones o imitaciones de proyectos de ETH.

De repente, Hyperliquid lanzó NFT para los usuarios de la Season 2. Considerando que en la Season 1 se evaluó el volumen de trading de Perp, en la Season 2 se evaluó el volumen de trading spot + Perp, es muy probable que en S3 se evalúe el volumen de trading de HyperEVM.

Ante la ofensiva de competidores como Aster, Hyperliquid "emitió" NFT de S2, lo que no solo puede promover el volumen de trading de HyperEVM, sino también preparar el terreno para S3, todo está conectado, realmente es fascinante.

Primero se hace un HyperCore controlable, luego un HyperEVM abierto. Crees que el conector es el CoreWriter system, pero en realidad es el doble papel de $HYPE.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

El futuro de los contratos inteligentes en bitcoin con OP_CAT y sCrypt: un análisis en profundidad con Xiaohui Liu

Nuevo capítulo para Bitcoin: OP_CAT activa contratos inteligentes y el protocolo CAT amplía las fronteras de las aplicaciones.

De la caída a la prosperidad: la recuperación estelar del valor de mercado de Bitcoin y Ethereum

Raydium apunta a la zona de $1.50 tras una caída del 4.55% desde el nivel de $2.83

El precio de XRP se mantiene en $0.54, LINK espera confirmación, mientras el código TGE de BlockDAG desbloquea una entrada de $0.0012 para los holders.

Analiza por qué XRP se mantiene cerca de $0.54, Chainlink espera una ruptura y BlockDAG GENESIS recompensa a los primeros compradores de la preventa con $0.0012. ¡Descubre por qué la cantidad limitada de plazas está generando una gran expectación! Evento GENESIS de BlockDAG fija la entrada en $0.0012. Perspectiva futura de XRP: ¿pueden los éxitos legales impulsar un crecimiento sostenible? Movimiento del precio de LINK: observando soportes y posibles rupturas. Reflexiones finales.