Datenanalyse: Geht die globale Liquidität zur Neige?

Autor: Michael Nadeau

Übersetzung: Baihua Blockchain

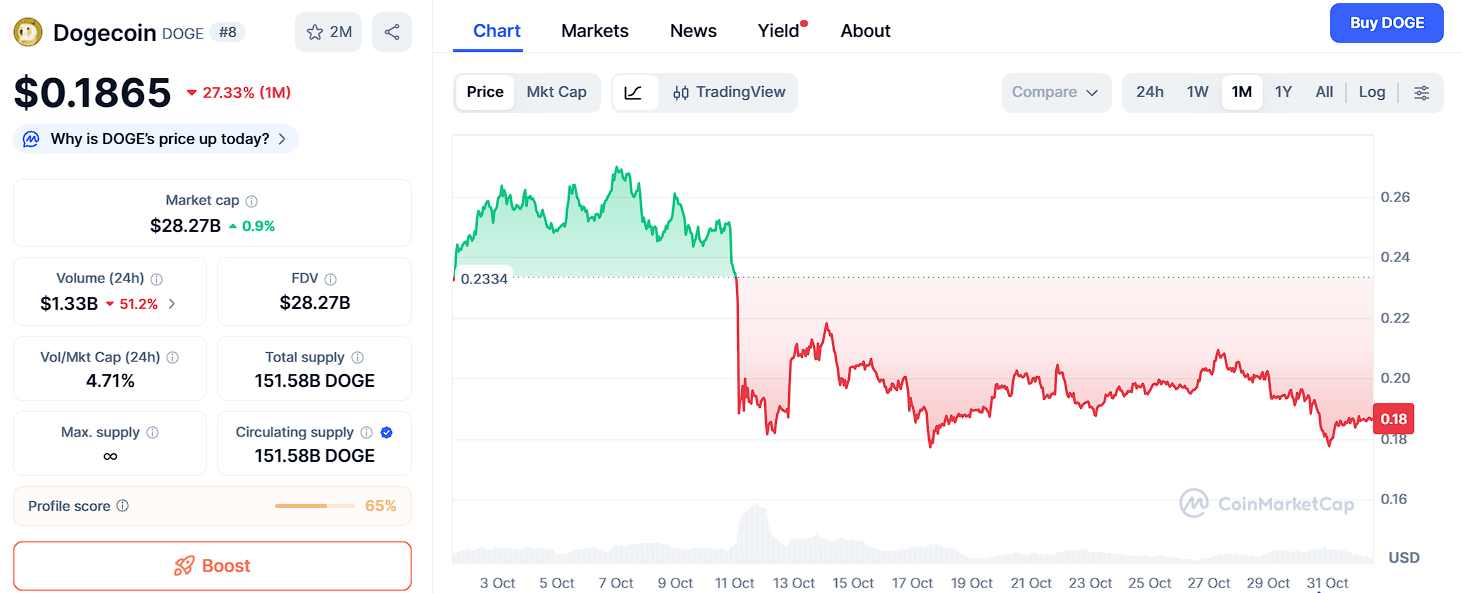

Die Zeit nach der Pandemie war stets von einer fiskalischen Dominanz geprägt – einer von Staatsdefiziten und der Ausgabe kurzfristiger Staatsanleihen getriebenen Wirtschaft, in der die Liquidität trotz hoher Zinssätze der Federal Reserve auf hohem Niveau blieb.

Heute treten wir in eine Phase ein, die vom privaten Sektor dominiert wird. Im Vergleich zur vorherigen Regierung zieht das Finanzministerium durch Zölle und Ausgabenkürzungen Liquidität aus dem Markt ab.

Deshalb müssen die Zinssätze gesenkt werden.

Wir analysieren den aktuellen Zyklus aus der Perspektive der globalen Liquidität, um hervorzuheben, warum die aktuelle Runde des „Devaluierungshandels“ sich dem Ende zuneigt.

Geht die fiskalische Dominanz zu Ende?

Wir wollen immer dann „am Tiefpunkt kaufen“, wenn alle anderen „dem Trend hinterherlaufen“.

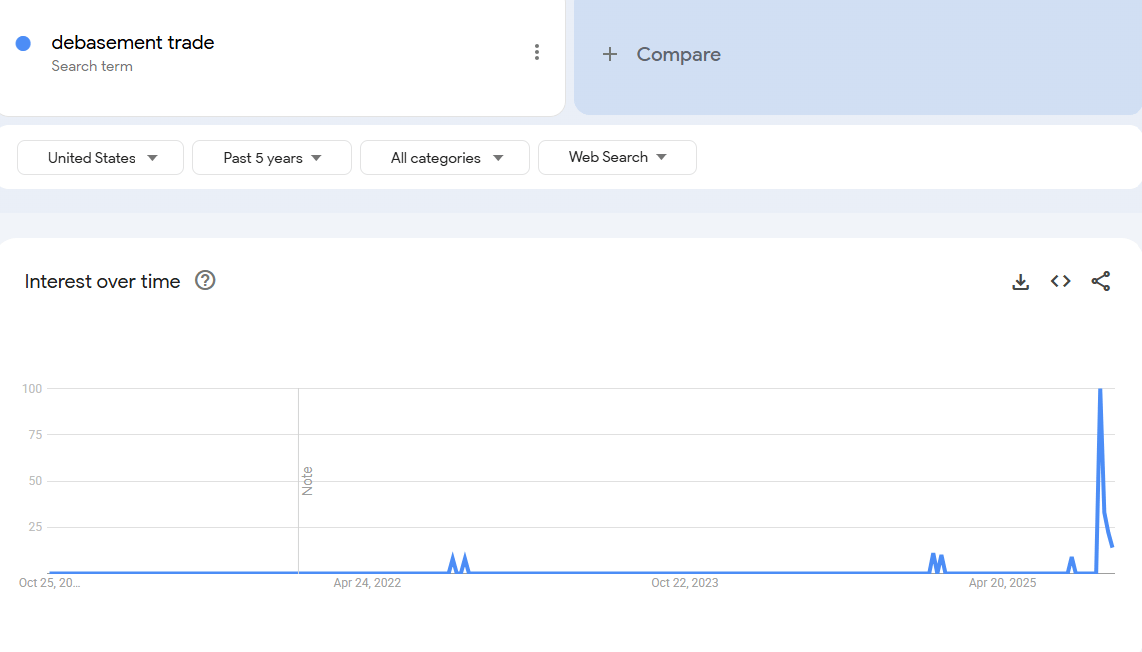

Deshalb haben uns die jüngsten Diskussionen über den „Devaluierungshandel“ besonders aufmerksam gemacht.

Unserer Meinung nach war der richtige Zeitpunkt, sich für den „Devaluierungshandel“ zu interessieren, vor einigen Jahren. Damals lag der Bitcoin-Preis bei 25.000 US-Dollar, der Goldpreis bei 2.000 US-Dollar. Außer Krypto- und Makroanalysten sprach niemand darüber.

Aus unserer Sicht ist dieses „Trade“ im Wesentlichen abgeschlossen.

Unsere Aufgabe ist es daher, die Bedingungen zu verstehen, die es geschaffen haben, und ob diese Bedingungen weiterhin bestehen werden.

Was hat diesen Handel angetrieben? Unserer Meinung nach sind es vor allem zwei Faktoren.

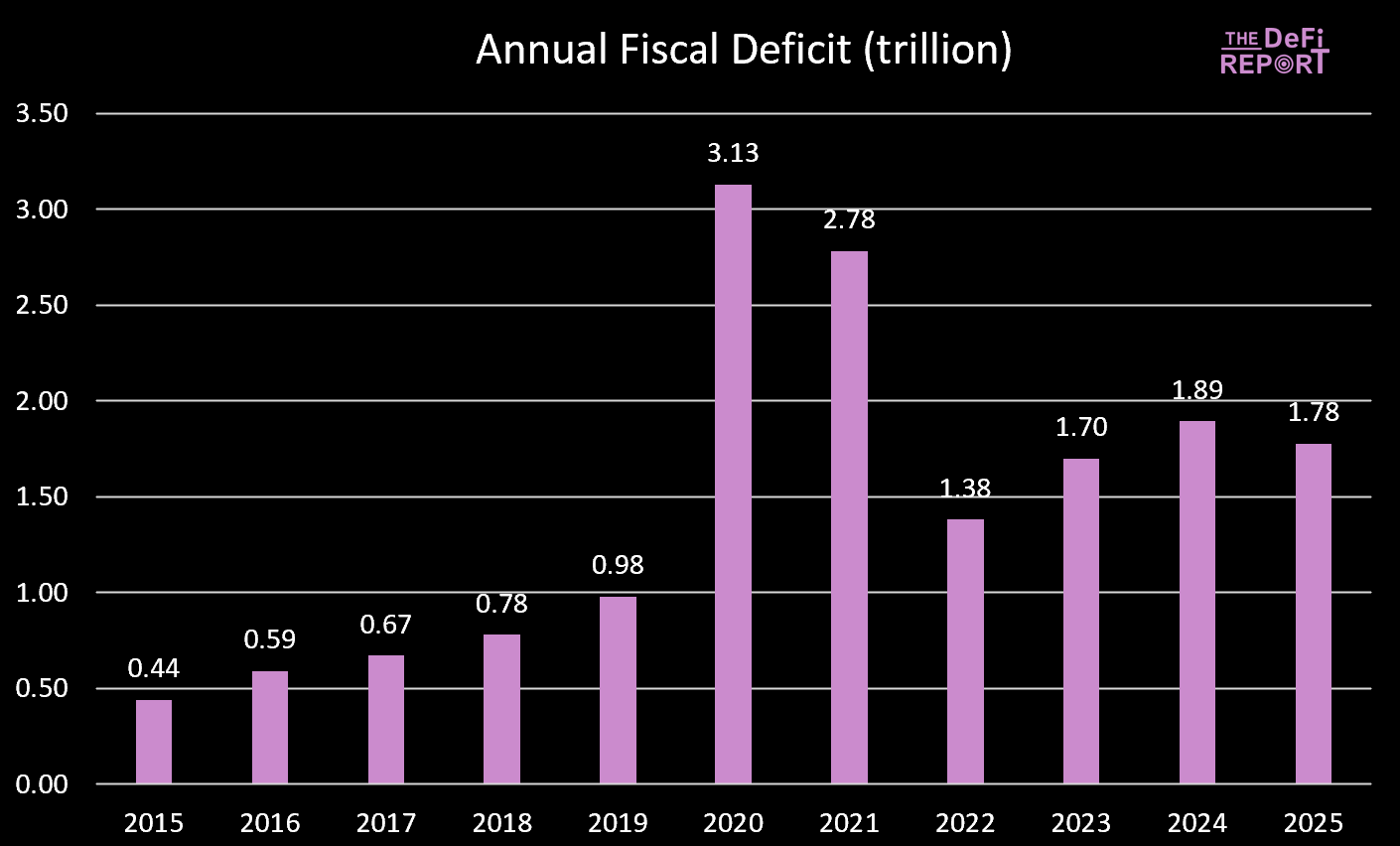

1. Ausgaben des Finanzministeriums. Während der Biden-Regierung wurden massive Haushaltsdefizite umgesetzt.

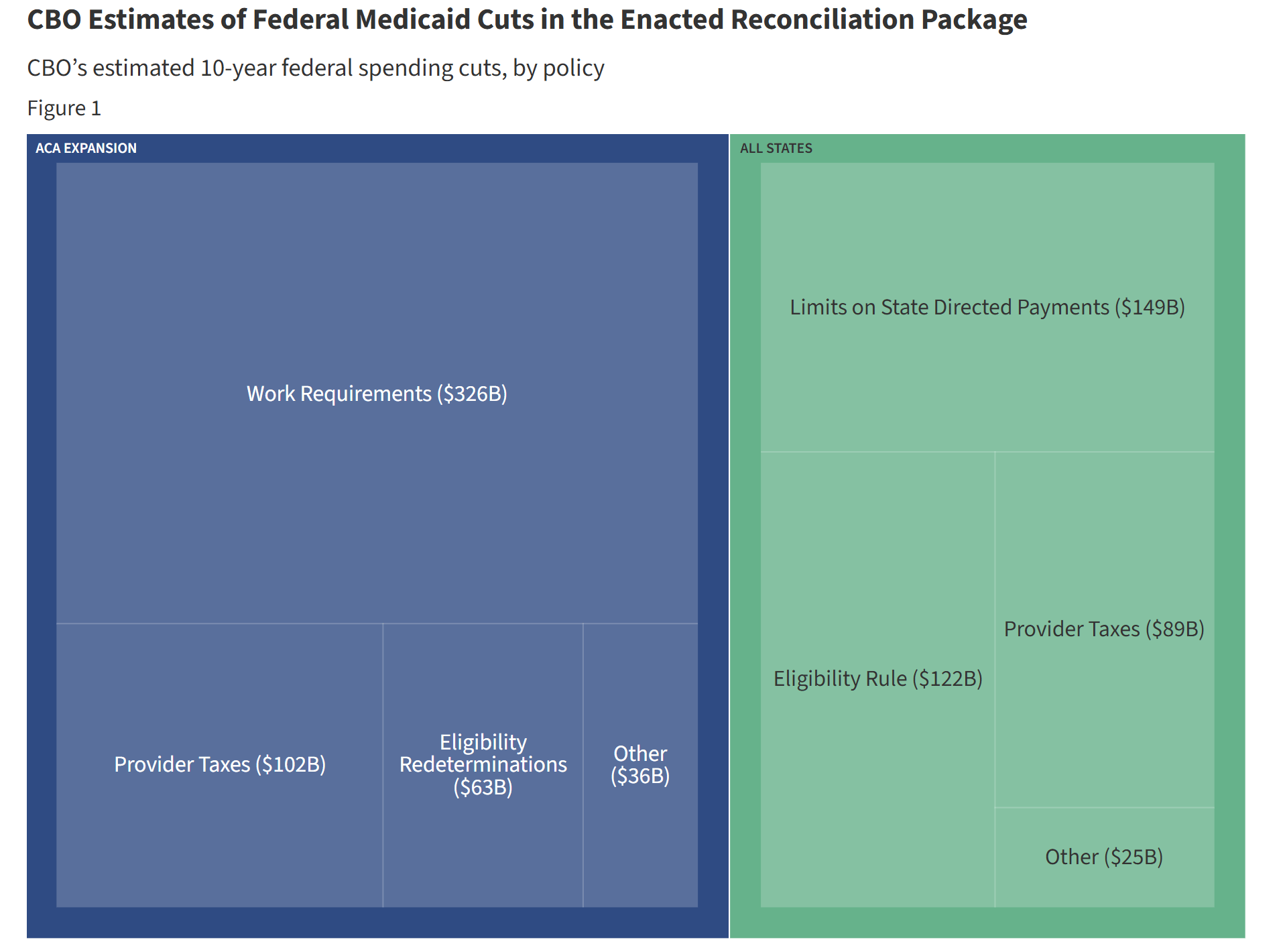

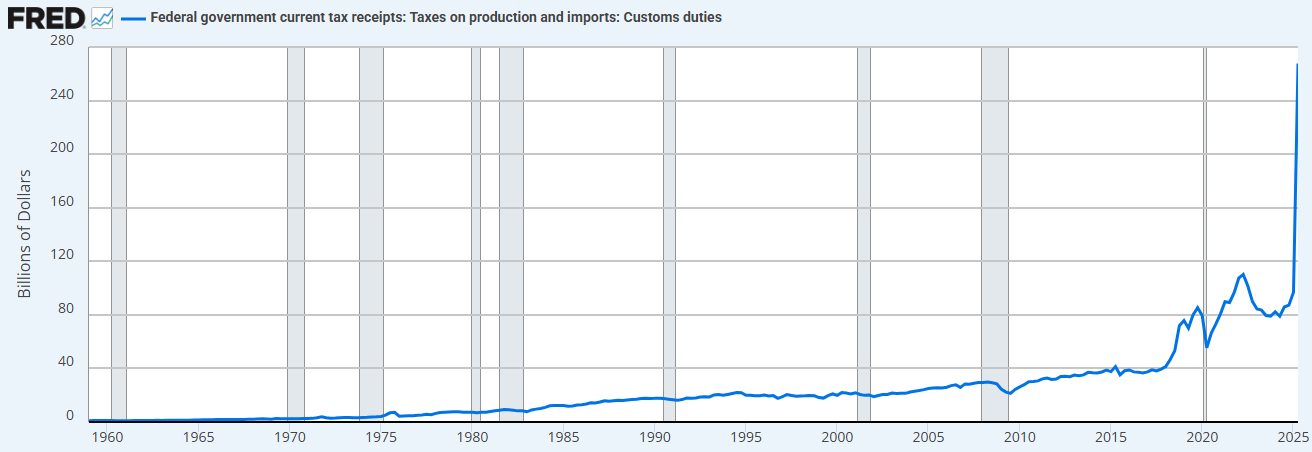

Das Haushaltsjahr 2025 ist gerade zu Ende gegangen, das Defizit ist leicht gesunken – hauptsächlich aufgrund gestiegener Steuereinnahmen (Zölle) und nicht wegen geringerer Ausgaben. Es wird jedoch erwartet, dass der „Big Beautiful Bill“ durch Kürzungen bei Medicaid und dem Supplemental Nutrition Assistance Program (SNAP) Ausgabenkürzungen umsetzt.

Während der Amtszeit von Biden haben Staatsausgaben und Transferzahlungen der Wirtschaft kontinuierlich Liquidität zugeführt. Unter dem „Big Beautiful Bill“ verlangsamt sich jedoch das Ausgabenwachstum.

Das bedeutet, dass weniger Geld vom Staat in die Wirtschaft gepumpt wird.

Außerdem zieht die Regierung durch Zölle Geld aus der Wirtschaft ab.

Die Kombination aus Ausgabenkürzungen (im Vergleich zur vorherigen Regierung) und steigenden Zöllen bedeutet, dass das Finanzministerium jetzt Liquidität absorbiert, statt sie bereitzustellen.

Das ist der Grund, warum wir Zinssenkungen brauchen.

„Wir werden die Wirtschaft reprivatisieren, den privaten Sektor wiederbeleben und den Staatssektor verkleinern.“ – Scott Bessent

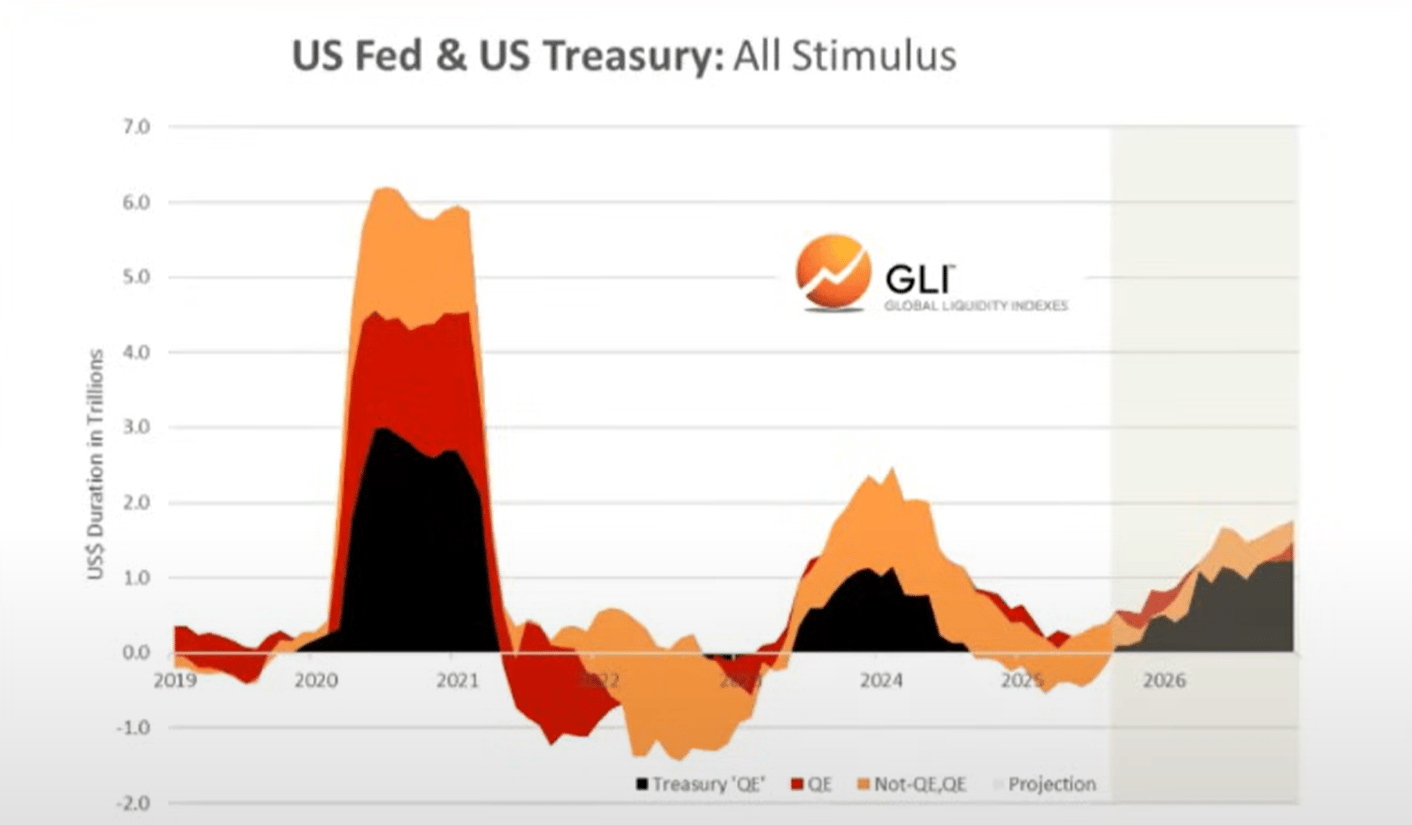

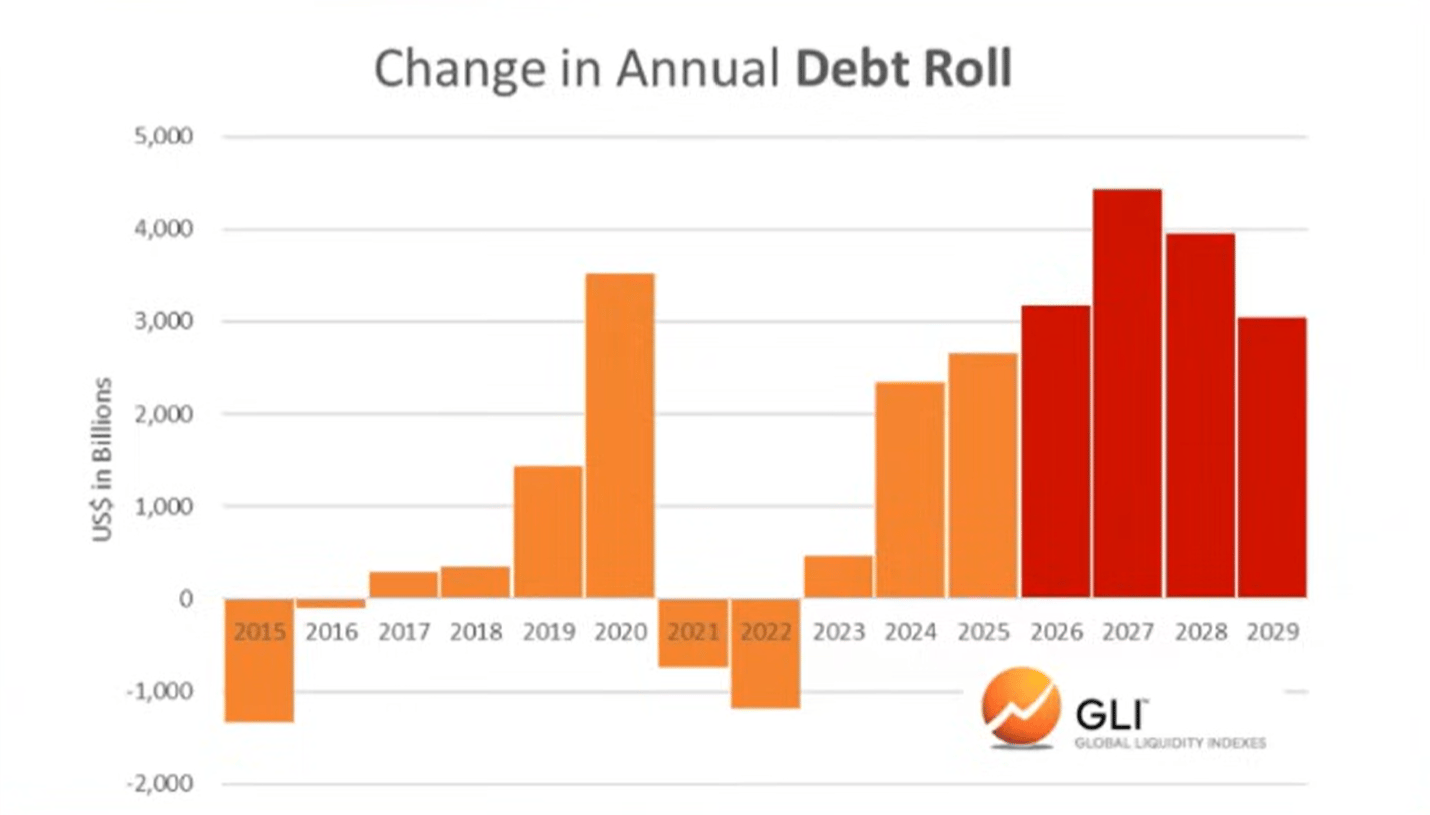

2. „Treasury QE“ (Quantitative Lockerung durch das Finanzministerium). Um die übermäßigen Ausgaben des Finanzministeriums während der Biden-Regierung zu finanzieren, sahen wir auch eine neue Form der „Quantitativen Lockerung“ (QE). Dies lässt sich unten (schwarze Linie) beobachten. Das „Treasury QE“ finanzierte die Staatsausgaben durch kurzfristige Anleihen statt durch langfristige Anleihen und stützte so den Markt.

Wir glauben, dass gerade die Staatsausgaben und das Treasury QE den „Devaluierungshandel“ und die „Everything Bubble“ der letzten Jahre angetrieben haben.

Doch jetzt vollzieht sich der Wandel hin zur „Trump Economy“, in der der private Sektor den Staffelstab vom Finanzministerium übernimmt.

Auch das ist ein Grund, warum Zinssenkungen notwendig sind: um den privaten Sektor durch Bankkredite zu stimulieren.

Während wir in diese Übergangsphase eintreten, scheint der globale Liquiditätszyklus seinen Höhepunkt zu erreichen…

Der globale Liquiditätszyklus erreicht seinen Höhepunkt und kehrt um

Aktueller Zyklus vs. Durchschnittszyklus

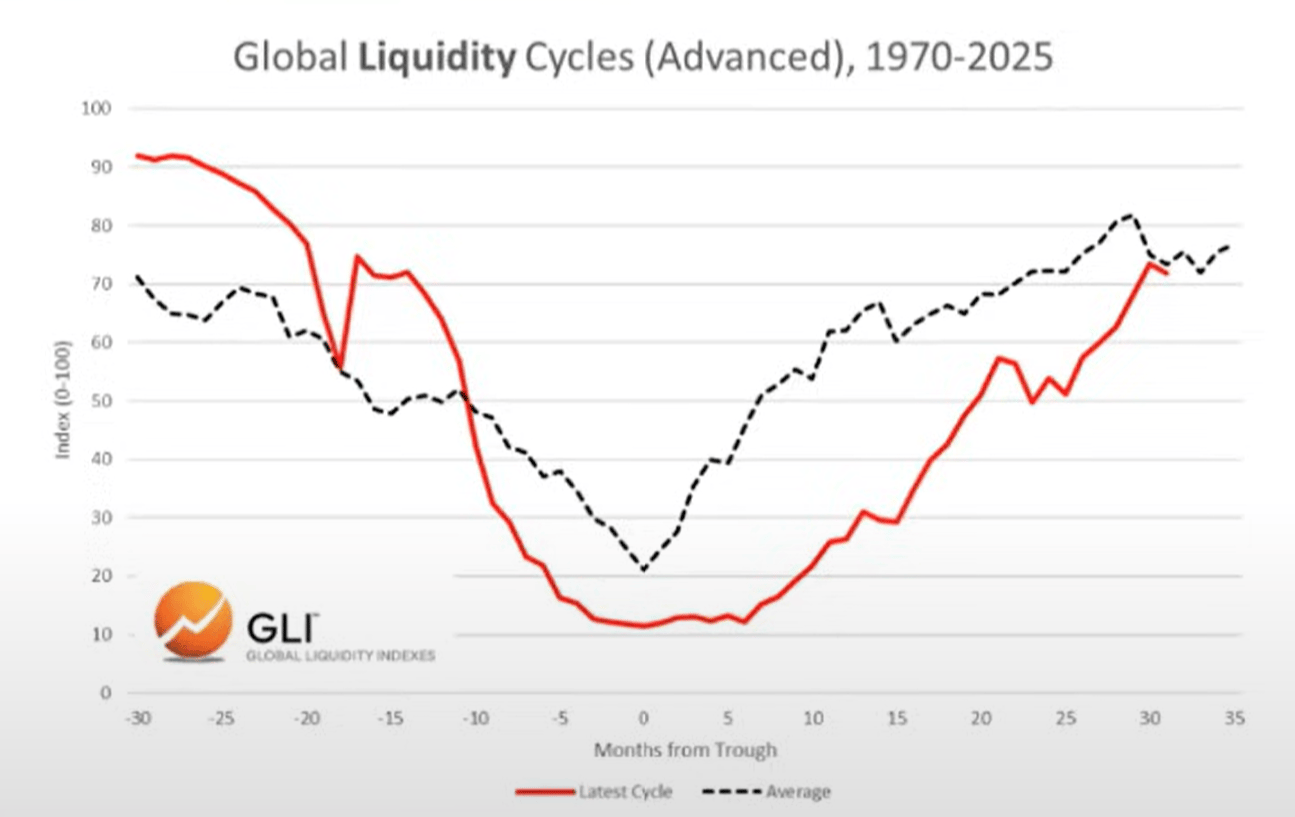

Unten sehen wir den aktuellen Zyklus (rote Linie) im Vergleich zum historischen Durchschnittszyklus seit 1970 (graue Linie).

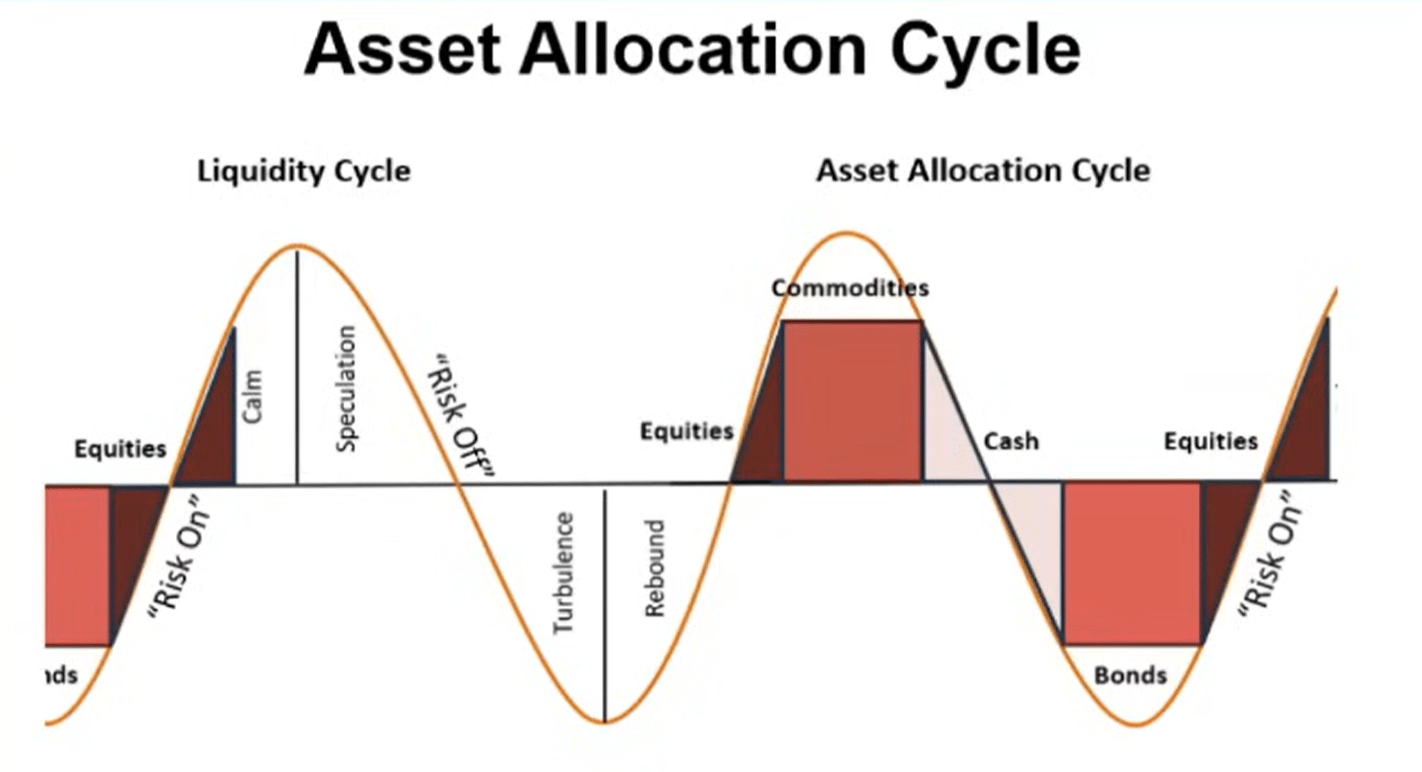

Asset Allocation

Basierend auf der Arbeit von Mr. Howell zum Global Liquidity Index können wir typische Liquiditätszyklen und deren Übereinstimmung mit der Asset Allocation beobachten.

Rohstoffe sind in der Regel die letzten Vermögenswerte, die fallen – genau das sehen wir heute (Gold, Silber, Kupfer, Palladium).

Aus dieser Perspektive sieht der aktuelle Zyklus sehr typisch aus.

Wenn die Liquidität tatsächlich ihren Höhepunkt erreicht, erwarten wir, dass Investoren mit dem Wandel der Rahmenbedingungen in Bargeld und Anleihen umschichten. Klar ist: Dieser Prozess hat noch nicht begonnen (der Markt bleibt „risikofreudig“).

Schulden und Liquidität

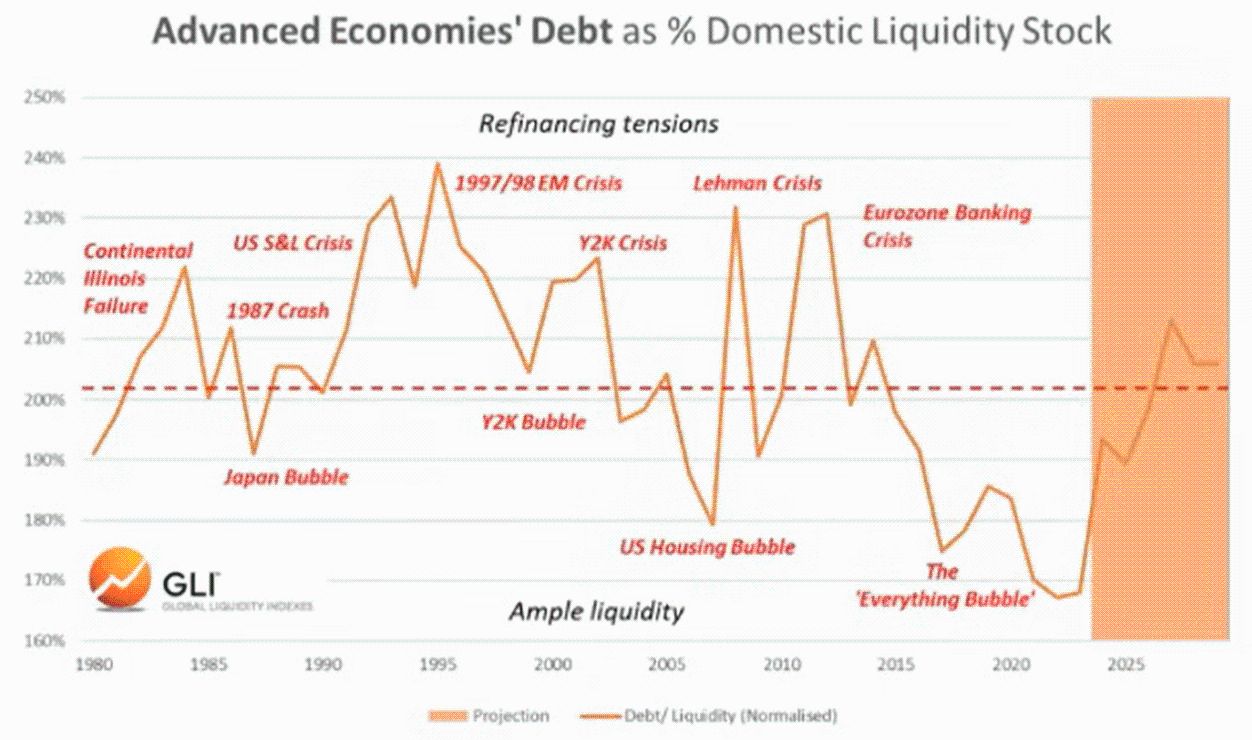

Laut Global Liquidity Index erreichte das Verhältnis von Schulden zu Liquidität in den wichtigsten Volkswirtschaften Ende letzten Jahres den niedrigsten Stand seit 1980. Es steigt nun wieder an und wird voraussichtlich bis 2026 weiter steigen.

Der Anstieg des Verhältnisses von Schulden zu Liquidität erschwert die Bedienung von Billionen an zu refinanzierenden ausstehenden Schulden.

Bitcoin und globale Liquidität

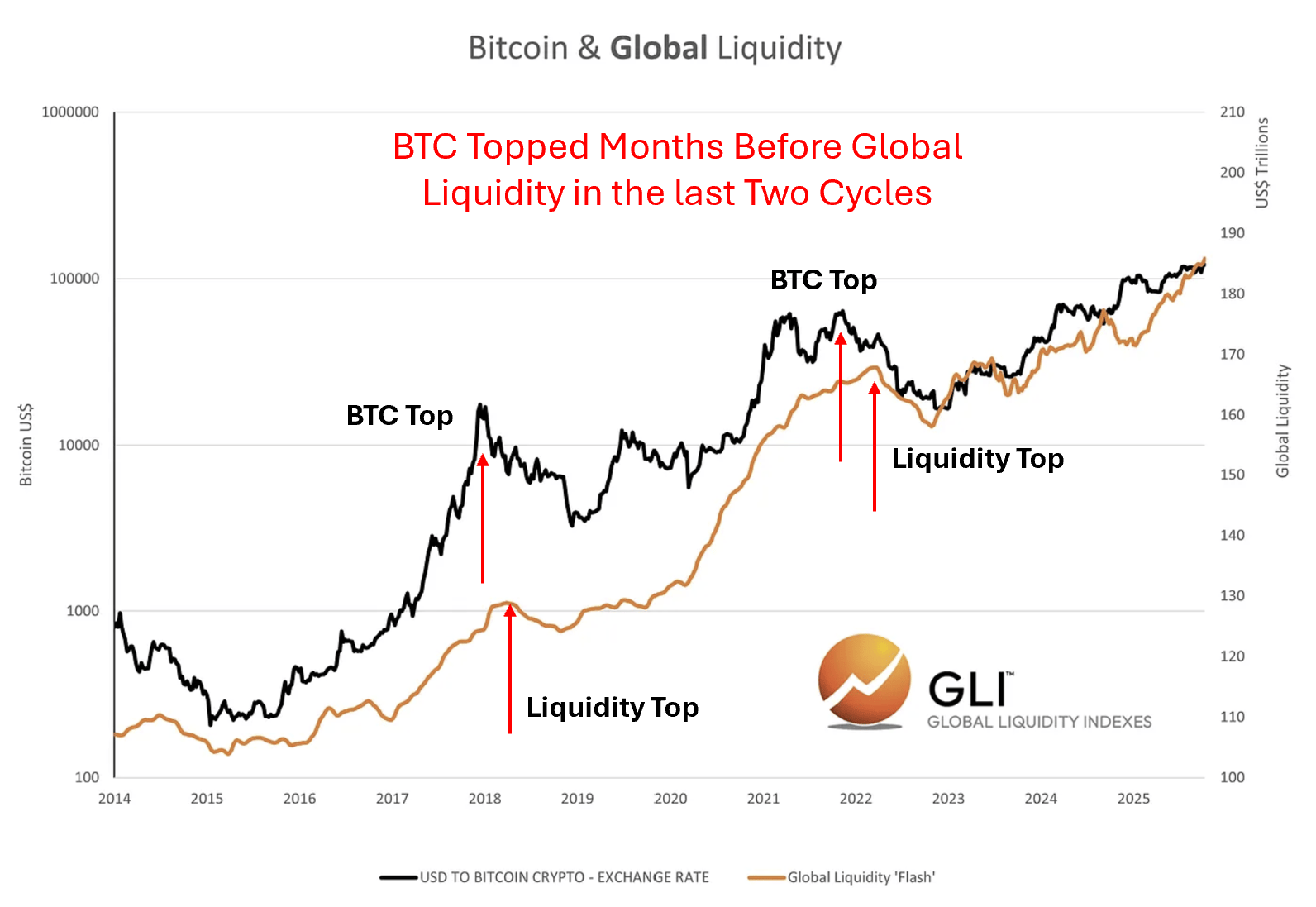

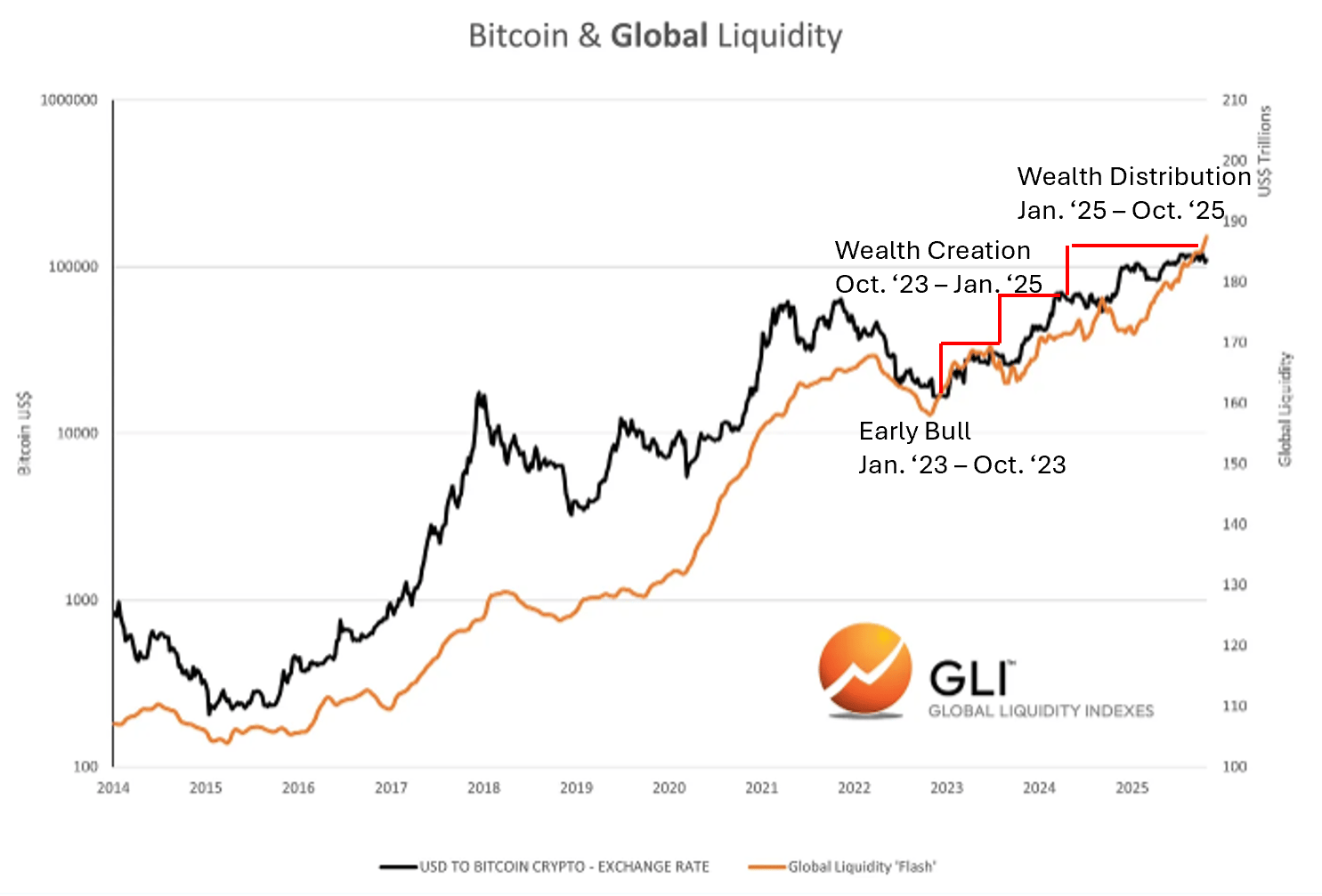

Natürlich hat Bitcoin in den letzten beiden Zyklen das Top der globalen Liquidität „vorweggenommen“. Mit anderen Worten: Bitcoin erreichte seinen Höchststand einige Monate vor dem Höhepunkt der Liquidität und schien den anschließenden Rückgang zu antizipieren.

Wir wissen nicht, ob dies gerade jetzt geschieht. Wir wissen jedoch, dass die Krypto-Zyklen stets eng mit den Liquiditätszyklen verbunden waren.

Übereinstimmung mit den Krypto-Zyklen

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

MARA verzeichnet Rekordgewinn von 123 Millionen Dollar durch Kombination von Bitcoin-Betrieb mit neuen Energie- und KI-Anlagen

MARA vertieft seinen Wandel vom reinen Bitcoin-Mining hin zum Besitz von Energie und auf KI ausgerichteter Infrastruktur und spiegelt damit breitere Entwicklungen im Sektor wider. Trotz Rekordgewinnen hinkt die MARA-Aktie den Konkurrenten hinterher und wird derzeit bei etwa 17,80 $ gehandelt – das sind über 13 % weniger im Vergleich zum Vormonat.

Die Solana-Treasury-Firma Upexi erhöht ihre Bestände um 4,4 % auf über 2,1 Millionen SOL.

Quick Take: Upexi hat seit seinem letzten Update am 10. September weitere 88.750 SOL hinzugefügt und hält nun insgesamt mehr als 2,1 Millionen SOL. Das auf Solana fokussierte Treasury-Unternehmen meldete außerdem einen Anstieg des bereinigten SOL pro Aktie um 82 % sowie eine Rendite von 96 % für Investoren seit seiner privaten Platzierung im April.

„Eigene Stärke, erhalte einen 9,7 Milliarden Dollar Microsoft-Deal“: Bernstein hebt das Kursziel von IREN nach lukrativem KI-Cloud-Vertrag auf 125 Dollar an

Analysten bei Bernstein haben ihr Kursziel für den Bitcoin-Miner IREN von 75 auf 125 US-Dollar angehoben und verweisen dabei auf den kürzlich angekündigten, fünfjährigen KI-Cloud-Vertrag mit Microsoft im Wert von 9,7 Milliarden US-Dollar. Laut den Analysten verschafft IREN der Besitz seines 2,9-GW-Stromportfolios einen strukturellen Kosten- und Skalierungsvorteil gegenüber Konkurrenten wie CoreWeave.

Top 3 Kryptowährungen, bei denen Analysten ein 100-faches Wachstum prognostizieren: Ozak AI, DOGE und XRP