Der Bitcoin-Treasury-Boom lässt nach, da Investoren angesichts der Marktsättigung selektiver werden

Schnelle Zusammenfassung

- Die Begeisterung der Investoren für Bitcoin-Treasury-Unternehmen lässt nach, da die mNAVs sinken und der Markt gesättigt ist.

- Analysten warnen, dass nur Unternehmen mit einzigartigen Strategien und nachhaltigen Modellen die nächste Phase überleben werden.

- Trotz Blasengefahr sagen Experten, dass Bitcoin-Treasuries ein neues Kapitel in der Innovation der Unternehmensfinanzierung markieren.

Die Euphorie der Investoren über Bitcoin-Treasuries beginnt zu verblassen

Die Aufregung um Bitcoin-Treasury-Unternehmen lässt nach, da Investoren selektiver werden und damit das Ende des anfänglichen Booms um Bitcoin-sammelnde Firmen signalisieren. Trotz mehr als 200 börsennotierter Bitcoin-Treasury-Unternehmen weltweit verzeichnen viele einen starken Rückgang ihres Markt-Nettovermögenswerts (mNAV), was Schwächen in der einst gehypten Strategie offenbart.

David Bailey, CEO von KindlyMD und Leiter von Nakamoto Holdings mit Fokus auf Bitcoin, sagte gegenüber CNBC, dass der Markt „immer anspruchsvoller“ werde, wenn es darum geht, Unternehmen mit echtem Nutzen von denen zu unterscheiden, die lediglich bestehende Strategien kopieren.

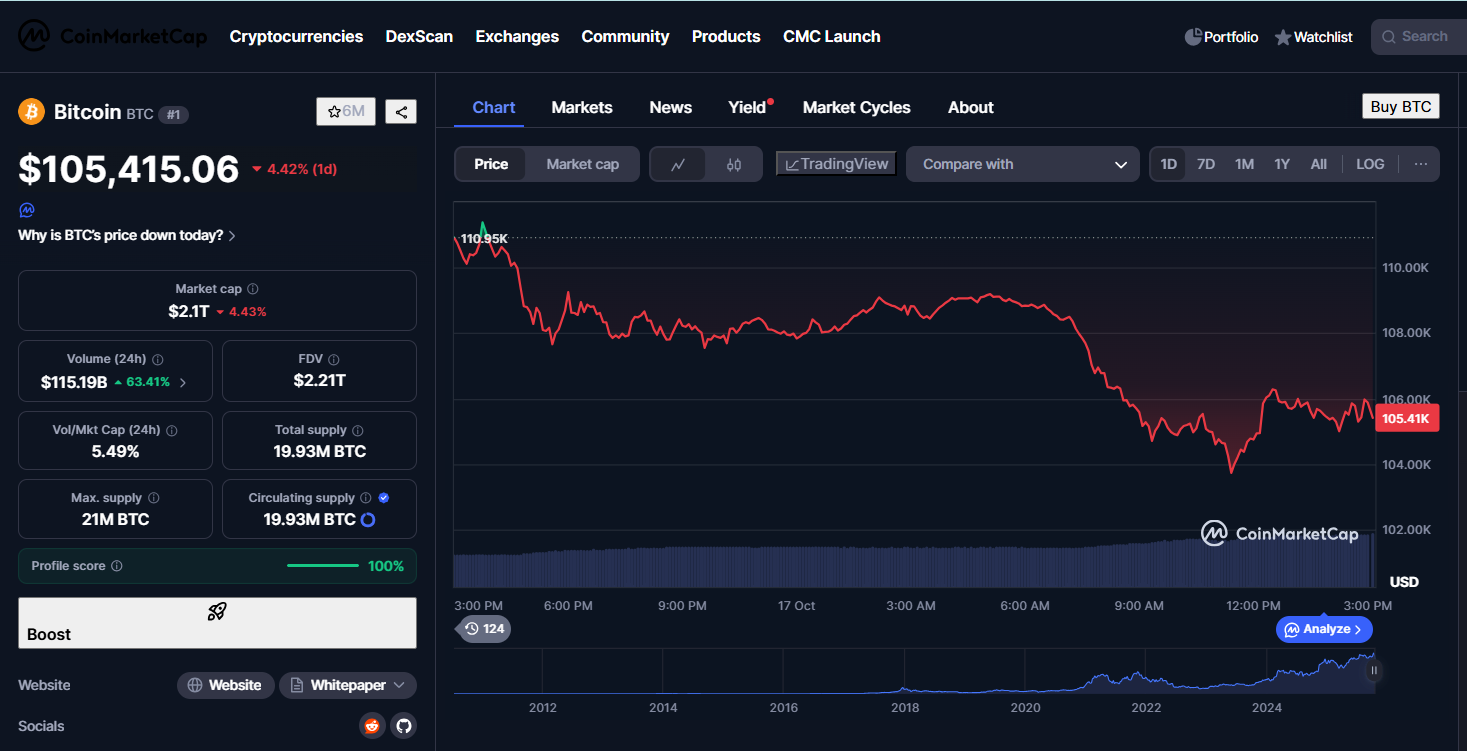

Bitcoin ist in den letzten sieben Tagen um 9,90 % gefallen. Quelle: CoinMarketCap

Bitcoin ist in den letzten sieben Tagen um 9,90 % gefallen. Quelle: CoinMarketCap „Was ist der Vorteil?“ — warum neue Bitcoin-Treasuries an Schwung verlieren

Bailey argumentierte, dass Unternehmen, die jetzt in den Bitcoin-Treasury-Bereich einsteigen, einen klaren Zweck und einen Wettbewerbsvorteil benötigen, um relevant zu bleiben. „Es ist so etwas wie: Was ist der Vorteil? Warum werden Sie gebraucht?“ sagte er und fügte hinzu, dass der Markt nicht mehr zahlreiche Unternehmen mit identischen Strategien tragen könne.

Er schlug vor, dass zukünftige Erfolgsgeschichten von Unternehmen kommen werden, die unterversorgte internationale Märkte ansprechen oder Bitcoin-Strategien in breitere Geschäftsaktivitäten integrieren. Bailey verwies auf Michael Saylors MicroStrategy-Modell, das in Kreditmärkte expandiert, als ein starkes Beispiel für Innovation in diesem Sektor.

Baileys eigenes Unternehmen, Nakamoto Holdings, fusionierte im August mit dem Gesundheitsunternehmen KindlyMD, um ein öffentliches Bitcoin-Treasury-Vehikel zu schaffen, das bis zu 1 Million BTC ansammeln soll. Allerdings haben die Aktien eine turbulente Entwicklung erlebt – sie fielen im September an einem einzigen Tag um 55 % und werden derzeit zu 0,76 $ gehandelt.

Marktreife und eine potenzielle Blase

Derzeit halten öffentliche Bitcoin-Treasuries zusammen BTC im Wert von 113,8 Milliarden US-Dollar, zeigen Daten von BitcoinTreasuries.net. Dennoch warnen Analysten, dass die Marktsättigung den Druck auf die Bewertungen erhöht. Standard Chartered hat kürzlich festgestellt, dass die mNAV-Kompression bei kleineren Treasuries die Risiken im gesamten Sektor erhöht hat.

Inzwischen versucht David Bailey, zwischen 100 Millionen und 200 Millionen US-Dollar für ein Political Action Committee (PAC) zu sammeln, das sich auf die Förderung von Bitcoin-freundlichen Politiken in den Vereinigten Staaten konzentriert. Breed Capital, eine Venture-Firma, prognostizierte, dass nur eine Handvoll von Bitcoin-Treasury-Unternehmen die bevorstehende Konsolidierung überleben werden, während James Check, leitender Analyst bei Glassnode, die Lebensdauer des Modells als „viel kürzer als von den meisten erwartet“ beschrieb.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Babylon hat eine Partnerschaft mit Aave Labs geschlossen, um native Bitcoin-Unterstützung für die Aave V4-Kreditdienstleistungen einzuführen.

Das führende Bitcoin-Infrastrukturprotokoll Babylon hat heute durch sein Team Babylon Labs eine strategische Partnerschaft mit Aave Labs bekannt gegeben. Beide Parteien werden zusammenarbeiten, um einen Spoke zu entwickeln, der von nativem Bitcoin auf Aave V4, dem von Aave Labs entwickelten Next-Generation-Lending-Framework, unterstützt wird. Diese Architektur folgt einem Hub-and-Spoke-Modell, das darauf ausgelegt ist, Märkte zu unterstützen, die auf bestimmte Anwendungsfälle zugeschnitten sind.

Wie sehen 8 Top-Investmentbanken das Jahr 2026? Gemini hat für dich alles gelesen und die wichtigsten Punkte hervorgehoben.

Das Jahr 2026 wird kein Jahr für passive Investitionen sein, sondern ein Jahr für Investoren, die in der Lage sind, Marktsignale gut zu interpretieren.

Die Bewertung steigt auf 11 Milliarden – wie schafft es Kalshi, trotz regulatorischer Hürden rasant zu wachsen?

Während Kalshi in mehreren Bundesstaaten wegen angeblicher Glücksspieltätigkeiten verklagt und reguliert wird, steigen gleichzeitig das Handelsvolumen und die Bewertung des Unternehmens sprunghaft an und erreichen 11 Milliarden US-Dollar. Dies offenbart die strukturellen Widersprüche des rasanten Wachstums von Prognosemärkten im rechtlichen Graubereich der USA.

Wie wird die US-Notenbank im Jahr 2026 den Kryptomarkt beeinflussen?

Die Politik wechselt von der technischen, bürokratischen Vorsicht der Powell-Ära hin zu einem klareren Rahmen, der das Ziel verfolgt, die Kreditkosten zu senken und die wirtschaftliche Agenda des Präsidenten zu unterstützen.