Powell sieht Krisensignale

Das Hauptmotiv von Powell, das Quantitative Tightening zu beenden, ist die Prävention einer Liquiditätskrise auf den Finanzmärkten.

Das Hauptmotiv von Powell, das Quantitative Tightening (QT) zu stoppen, ist die Prävention einer Liquiditätskrise auf den Finanzmärkten.

Autor: Le Ming

Quelle: Wallstreet Insights

Heute hat Powell plötzlich angekündigt, dass er bereit ist, das Quantitative Tightening zu stoppen.

Was hat er gesehen!?

Powells Hauptmotiv

Das Hauptmotiv von Powell, das Quantitative Tightening zu stoppen, ist die Prävention einer Liquiditätskrise auf den Finanzmärkten.

Powell erwähnte in seiner Rede:

Einige Anzeichen beginnen bereits aufzutreten, die darauf hindeuten, dass sich die Liquiditätsbedingungen allmählich verschärfen, einschließlich eines allgemeinen Anstiegs der Repo-Sätze sowie deutlicherer, aber vorübergehender Spannungen an bestimmten Tagen. Der Plan des Ausschusses verfolgt einen vorsichtigen Ansatz, um eine angespannte Situation auf dem Geldmarkt wie im September 2019 zu vermeiden.

Was bedeutet dieser Satz?

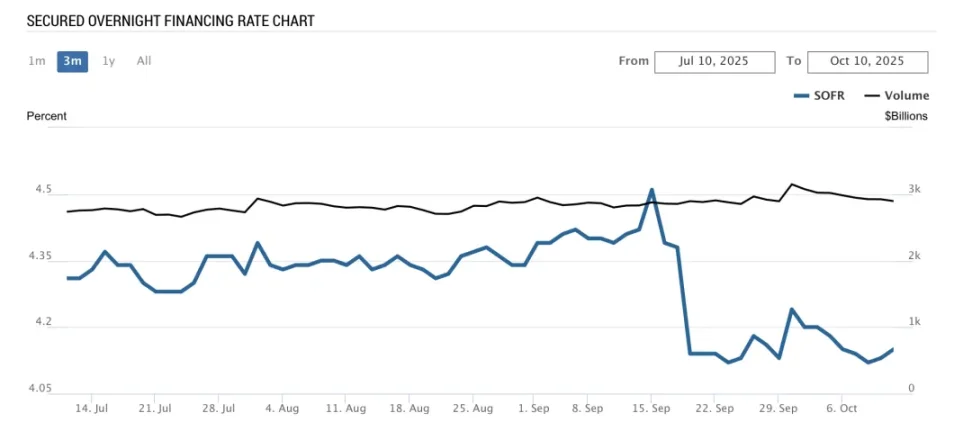

Schauen wir uns einfach eine Grafik an, dann wird es klar.

Abbildung: SOFR

Der oben dargestellte SOFR (Secured Overnight Financing Rate) ist einer der wichtigsten kurzfristigen Zinssätze weltweit und der zentrale Vertreter des in Powells Rede erwähnten „Repo-Satzes“. (Seit 2022 fördert die Federal Reserve die Ablösung von LIBOR durch SOFR; mittlerweile werden Kredite, Anleihen und Derivate im Wert von Billionen US-Dollar mit SOFR bepreist.)

SOFR ist der tatsächlich gehandelte Zinssatz für Overnight-Repo-Geschäfte, bei denen US-Staatsanleihen (Treasury securities) als Sicherheiten verwendet werden.

Vereinfacht gesagt: Finanzinstitute hinterlegen US-Staatsanleihen als Sicherheit, um sich über Nacht Bargeld von anderen Instituten zu leihen. Der durchschnittliche Zinssatz für diese „besicherten kurzfristigen Kredite“ ist der SOFR.

Und wie steht dieser SOFR im Zusammenhang mit dem Leitzins der Federal Reserve, dem FFR?

Der Leitzins der Federal Reserve, der FFR (Federal Funds Rate), ist ein künstlich festgelegter Zinssatzkorridor. Die Fed steuert diesen Korridor durch Ober- und Untergrenzen: ON RRP (Overnight Reverse Repo Rate) ist die Untergrenze, IORB (Interest on Reserve Balances) ist die Obergrenze.

Der aktuelle Leitzins der Fed liegt bei 4,00%-4,25%, was bedeutet, dass der ON RRP auf 4,00% und der IORB auf 4,25% festgelegt ist.

Wie hält die Fed den Leitzins innerhalb dieses Korridors?

Schauen wir uns zuerst die Obergrenze IORB (Interest on Reserve Balances) an: Banken haben Reservekonten bei der Fed, und die Fed zahlt auf diese Reserven Zinsen (derzeit 4,25%). Daher gibt es für Banken keinen Grund, Geld zu einem niedrigeren Zinssatz als 4,25% an andere Banken zu verleihen – das bildet die Zinsobergrenze.

Nun zur Untergrenze ON RRP (Overnight Reverse Repo Rate): Der vollständige Name ist Overnight Reverse Repo. Obwohl Geldmarktfonds und andere Institutionen keine Reserven halten dürfen (Reserven sind das Privileg der Banken), können sie am Reverse-Repo-Tool der Fed teilnehmen: Sie leihen der Fed über Nacht Bargeld, erhalten US-Staatsanleihen als Sicherheit und bekommen dafür sichere Zinsen von 4,00%.

Da ich mein Geld bei der Fed zu 4,00% anlegen kann, habe ich keinen Anreiz, zu einem niedrigeren Zinssatz zu verleihen. Daher kann kein Marktzins langfristig unter dem ON RRP liegen.

SOFR ist der Zinssatz für Geschäfte zwischen Marktteilnehmern, nicht zwischen ihnen und der Fed.

Theoretisch sollte der Zinskorridor der Fed (IORB-Obergrenze + ON RRP-Untergrenze) alle kurzfristigen Marktzinsen (einschließlich SOFR) fest „einklemmen“. Denn wenn SOFR < 4,00% ist, machen alle ON RRP; wenn SOFR > 4,25% ist, ziehen Banken ihre Reserven bei der Fed ab, um mehr Zinsen zu verdienen (da sie bei der Fed nur 4,25% bekommen), was die Rendite wieder drückt.

Das Problem ist jedoch: Wenn die Banken nicht mehr über ausreichend Reserven verfügen, können sie keine Mittel mehr von der Fed abziehen, um Arbitrage zu betreiben, oder es reicht einfach nicht aus, um SOFR wieder unter die IORB-Obergrenze zu drücken – dann kann der SOFR kurzfristig aus dem Korridor ausbrechen.

Mit diesem Mechanismus im Hinterkopf wird die Grafik oben klar: Um den 15. September herum ist der SOFR kurzzeitig ausgebrochen und hat die Obergrenze von 4,5% überschritten (zu diesem Zeitpunkt lag der Leitzins der Fed noch bei 4,25-4,5%). Das ist das, was Powell als „deutlichere, aber vorübergehende Spannungen an bestimmten Tagen“ bezeichnete.

Nach der Zinssenkung, nach dem 29. September, gab es erneut einen „Peak“, der ebenfalls sehr nahe an die neue Obergrenze von 4,25% heranreichte oder diese sogar überschritt.

Das wiederholte „Testen“ oder Überschreiten der Obergrenze durch die Marktzinsen liegt hauptsächlich daran, dass die Bankenreserven aus verschiedenen Gründen möglicherweise nicht mehr ausreichend sind, sodass bei auftretenden Arbitragemöglichkeiten keine überschüssigen Reserven mehr abgezogen werden können.

Eine solche Situation trat bereits 2019 auf:

Zwischen 2017 und 2019 führte die Fed die letzte Runde des Quantitative Tightening (QT) durch, wodurch die Bankreserven von etwa 2,8 Billionen US-Dollar auf etwa 1,3 Billionen US-Dollar sanken; gleichzeitig erhöhte das US-Finanzministerium das Emissionsvolumen von Staatsanleihen, wodurch viel Bargeld aus dem Markt abgezogen wurde; dazu kamen Überschneidungen mit Quartalssteuerzahlungen und Anleihe-Abrechnungstagen, sodass kurzfristig Bargeld aus dem Markt verschwand.

Die Liquidität im Bankensystem schien „reichlich“, war aber tatsächlich an die Sicherheitsgrenze gedrückt.

Am 16. September 2019 (Montag) kamen mehrere Ereignisse zusammen: Unternehmen zahlten Quartalssteuern (Bargeld wurde von Bankkonten abgezogen → Bankreserven sanken); das Finanzministerium beglich große Anleiheemissionen (Investoren zahlten an das Finanzministerium → Bankreserven sanken weiter). Dadurch sanken die Bankreserven plötzlich um etwa 100 Milliarden US-Dollar.

An diesem Tag sprang der SOFR (Secured Overnight Financing Rate) von 2,2% auf 5,25%; der Overnight-Repo-Satz stieg von etwa 2% über Nacht auf über 10%; Banken und Broker konnten kein Bargeld mehr leihen, Repo-Geschäfte kamen fast zum Erliegen – ein klassischer „Liquiditäts-Run“.

Das ist das, worauf Powell in seiner Rede Bezug nahm:

Der Plan des Ausschusses verfolgt einen vorsichtigen Ansatz, um eine angespannte Situation auf dem Geldmarkt wie im September 2019 zu vermeiden.

Damals reagierte die Fed praktisch über Nacht auf die Krise: Die New York Fed griff am Morgen des 17. September ein, startete erneut Overnight-Repo-Operationen, stellte am selben Tag 53 Milliarden US-Dollar an Liquidität bereit, um die Repo-Marktliquidität zu stabilisieren, und injizierte in den folgenden Tagen weiterhin Liquidität – insgesamt über 70 Milliarden US-Dollar pro Tag. Gleichzeitig wurde das Quantitative Tightening vorübergehend gestoppt und die Bilanz wieder ausgeweitet.

Offensichtlich möchte Powell dieses Albtraumszenario nicht wiederholen. Der langfristige Plan der Fed ist, das Quantitative Tightening zu stoppen, wenn die Bankreserven „etwas über“ dem als „ausreichend“ angesehenen Niveau liegen.

Powell schätzt, dass „dieses Niveau möglicherweise in den kommenden Monaten erreicht wird“.

Das bedeutet aus operativer Sicht, dass das Quantitative Tightening sein Ziel fast erreicht hat und ein weiteres Vorgehen zu einem übermäßigen Mangel an Reserven führen könnte, was systemische Risiken auslösen würde.

Sekundäre Motive

Neben dem Hauptmotiv betonte Powell in seiner Rede auch: „Die Abwärtsrisiken für den Arbeitsmarkt scheinen zugenommen zu haben“ und beschrieb den Arbeitsmarkt als „weniger dynamisch und leicht geschwächt“.

Das brachte dem Markt auch etwas Beruhigung: Auch wenn das Stoppen des Quantitative Tightening keine direkte Zinssenkung oder stimulierende Maßnahme ist, entfernt es doch einen Faktor, der die Finanzbedingungen weiter verschärft. Wenn die Wirtschaft (insbesondere der Arbeitsmarkt) Anzeichen von Schwäche zeigt, würde eine Fortsetzung der Straffungspolitik das Rezessionsrisiko erhöhen.

Daher ist das Stoppen des Quantitative Tightening eine präventive, neutralere politische Kursänderung, die darauf abzielt, der Wirtschaft ein stabileres Finanzumfeld zu bieten und zu vermeiden, dass eine zu starke Straffungspolitik die Wirtschaft „versehentlich“ schädigt.

Schließlich erwähnte Powell noch:

Unsere Überlegungen wurden von einigen jüngsten Ereignissen inspiriert, bei denen Signale zur Bilanzreduzierung zu einer deutlichen Verschärfung der Finanzbedingungen geführt haben. Wir denken dabei an die Ereignisse im Dezember 2018 und an den „Taper Tantrum“ von 2013.

Damals lösten bereits Signale zur Reduzierung der Anleihekäufe heftige Turbulenzen an den globalen Finanzmärkten aus, was zeigt, dass die Fed heute bei der Kommunikation ihrer Bilanzmaßnahmen äußerst vorsichtig ist.

Daher kann das frühzeitige Senden des Signals, dass das Quantitative Tightening in den kommenden Monaten gestoppt wird, den Marktteilnehmern ausreichend Zeit geben, diese Information zu verarbeiten und ihre Portfolios anzupassen.

Diese klare und vorhersehbare Kommunikationsweise soll einen reibungslosen Übergang von einer Straffung zu einer neutraleren Politik ermöglichen und unnötige Marktschwankungen durch plötzliche Richtungswechsel vermeiden. Das ist an sich schon ein wichtiges Instrument zur Steuerung der Markterwartungen.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Januars Einfluss auf den Bitcoin-Preis wird von Experten in Frage gestellt