Einleitung

In der Welt der dezentralen Finanzen (DeFi) wurde Liquidität einst als nahezu bedingungsloses öffentliches Gut betrachtet – Liquiditätspools sind rund um die Uhr geöffnet und akzeptieren alle Handelsteilnehmer ohne Einschränkung. Doch dieses traditionelle Modell der „passiven Liquidität“ offenbart zunehmend seine inhärente Fragilität und stellt normale Nutzer und Liquiditätsanbieter (LPs) im Wettstreit mit Akteuren mit Informationsvorteil vor einen natürlichen Nachteil. Heute bahnt sich eine tiefgreifende Veränderung namens „Conditional Liquidity“ (Bedingte Liquidität) an, die versucht, Intelligenz und Regeln in das Herzstück der Liquidität zu integrieren. Das Bitget Wallet Research Institute zeigt in diesem Artikel, wie diese Innovation die Risikolandschaft und die Fairness von DeFi-Transaktionen grundlegend neu gestaltet.

I. Die versteckten Kosten von DEX: Das endogene Dilemma passiver Liquidität

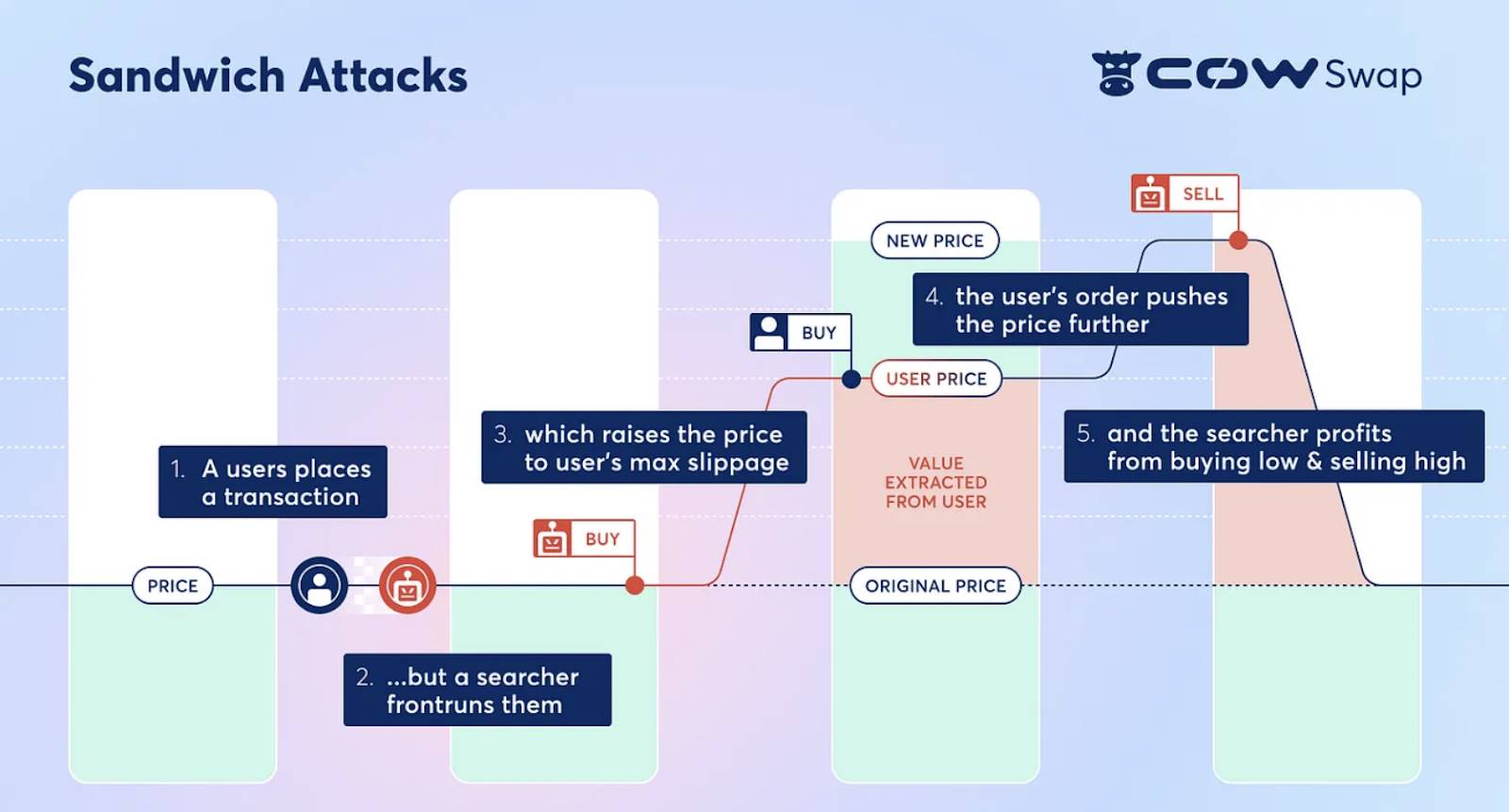

In traditionellen dezentralen Börsen (DEX), die auf automatisierten Market Makern (AMM) basieren, fungieren die Liquiditätspools der Liquiditätsanbieter (LPs) wie ein rund um die Uhr geöffneter öffentlicher Platz, der alle Händler gleich behandelt und niemanden ausschließt. Dieses Modell der „passiven Liquidität“ erscheint zwar fair, offenbart jedoch auf Hochleistungs-Blockchains wie Solana mit ihren Millisekunden-Latenzen eine tödliche Schwäche – komplexe Handelswege und extrem kurze Verzögerungen schaffen perfekte Bedingungen für „Sandwich-Angriffe“, Front-Running und andere „toxische Orderflüsse“. Professionelle Arbitrage-Institutionen mit Informationsvorteil und leistungsstarken Maschinen können jede noch so kleine Marktbewegung oder große Order präzise erfassen und daraus Arbitragegewinne erzielen. (Siehe das klassische Beispiel eines „Sandwich-Angriffs“ unten)

Quelle: CoW DAO

Die Kosten dafür tragen letztlich zwei andere Gruppen: Normale Händler leiden unter erheblichem Slippage, was das Handelserlebnis stark beeinträchtigt; und die langfristigen Erträge der Liquiditätsanbieter (LPs) werden kontinuierlich ausgehöhlt.

| Normale Händler: Slippage-Probleme + schwer vorhersehbare Ausführungspreise | Liquiditätsanbieter: Langfristige Verluste durch Informationsasymmetrie |

| Für normale Händler besteht das Hauptrisiko in der kurzen Verzögerung zwischen dem Absenden einer Transaktion und deren endgültiger Bestätigung auf der Blockchain. Diese Zeitdifferenz bietet MEV-Arbitrageuren (Maximal Extractable Value) ein Angriffsfenster. Durch Überwachung der im Netzwerk wartenden Transaktionen können professionelle Bots vor oder nach der Nutzertransaktion Orders platzieren und so einen „Sandwich-Angriff“ durchführen. Diese Vorgehensweise erhöht direkt die Kaufkosten oder senkt den Verkaufserlös des Nutzers, sodass der endgültige Ausführungspreis vom erwarteten Preis abweicht. Diese Preisdifferenz ist eine schwer erkennbare, aber tatsächlich anfallende „versteckte Transaktionskosten“. | Für Liquiditätsanbieter (LPs) besteht das Risiko in einer langfristigen Gefahr, der sogenannten „Adverse Selection“ (Negativauswahl). Als passive Quotierungsgeber handeln LPs oft unwissentlich mit professionellen Arbitrageuren, die über mehr Informationen verfügen. Wenn sich der wahre Marktpreis eines Vermögenswerts durch externe Informationen stark verändert, der On-Chain-Preis aber noch nicht angepasst wurde, nutzen Arbitrageure diese Preisdifferenz, um einseitig Wert von den LPs abzuschöpfen. Dieser Verlust unterscheidet sich vom „impermanenten Verlust“ – es handelt sich um einen echten Kapitalabfluss, der durch Informationsasymmetrie verursacht wird und langfristig das Kapital und die Rendite der LPs systematisch aushöhlt. |

Datenquelle: Zusammenstellung nach öffentlichen Informationen

Um dieses Dilemma zu lösen, entstand das Konzept der „Conditional Liquidity“ (Bedingte Liquidität, CL). Dieses neue Modell, das erstmals vom DEX-Aggregator DFlow vorgeschlagen wurde, zielt darauf ab, Liquidität von einem passiven „statischen Pool“ in einen aktiven „intelligenten Gatekeeper“ zu verwandeln. Die Kernidee ist klar: Die Bereitstellung von Liquidität erfolgt nicht mehr bedingungslos, sondern kann auf Basis von Echtzeitdaten wie der „Toxizität“ des Orderflows intelligent bewertet und das eigene Angebot entsprechend angepasst werden. Dieses regelbasierte, dynamische Reagieren hat das grundlegende Ziel, die unfairen Handelsbedingungen zu verändern und normalen Nutzern sowie LPs echten Schutz zu bieten.

II. Intelligente Verteidigung: Das doppelte Filtermechanismus der Conditional Liquidity

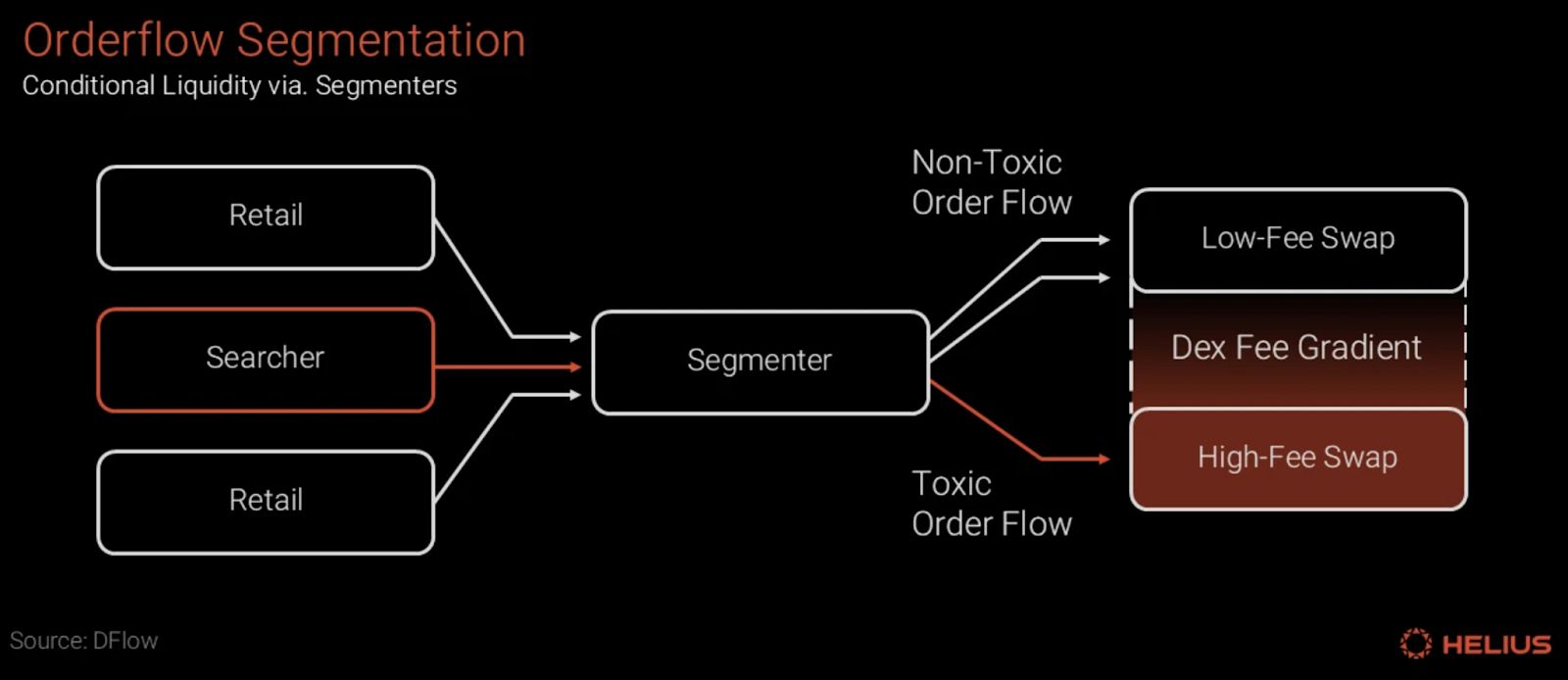

„Conditional Liquidity“ (CL) schafft durch die Protokollierung komplexer Entscheidungslogik eine intelligentere und widerstandsfähigere Marktstruktur. Die Umsetzung basiert auf zwei Kernkomponenten: Zunächst erfolgt durch den „Segmenter“ die Risikoerkennung und Ordersegmentierung, anschließend sorgt der „Declarative Swap“ für eine sichere und effiziente Ausführung der Intention.

-

Segmenter: Risikoerkennung und Labeling

Der Segmenter ist das „Analysehirn“ des Conditional Liquidity (CL) Frameworks und erfüllt zwei Hauptfunktionen: Risikobewertung und Labeling.

Zunächst bewertet der Segmenter jede in das System eingehende Order in Echtzeit anhand ihres Verhaltensrisikos. Die Analyse kann verschiedene Dimensionen umfassen: Herkunftspfad der Transaktion, bisheriges Verhalten des Absenders, Häufigkeit und Geschwindigkeit der Einreichung, Preisabfragen auf mehreren Plattformen und weitere Metadaten.

Basierend auf dieser Analyse fügt der Segmenter das Bewertungsergebnis als signiertes Label der Order hinzu und vergibt so das finale „Toxizitätslabel“. Dieses Label kann eine binäre Entscheidung („toxisch“ & „nicht-toxisch“) oder eine mehrstufige Bewertung sein. Das Label ist jedoch kein einfaches „Zulassen oder Ablehnen“-Schalter, sondern ein Schlüsselsignal für differenzierte Dienstleistungen (Gebühren und Routing), das die Liquidität gezielt zuordnet:

-

Für als „nicht-toxisch“ markierte Orders (in der Regel von normalen Retail-Nutzern oder passiven Strategien) bietet das System bessere Preise, höhere Liquiditätstiefe und niedrigere Gebühren, um gutes Handelsverhalten zu belohnen und zu schützen.

-

Für als „toxisch“ markierte Orders werden höhere Gebühren, größere Spreads, strengere Handelslimits oder im Extremfall eine vollständige Ablehnung der Liquiditätsbereitstellung angewendet, sodass risikoreiches Verhalten die entsprechenden Kosten trägt.

Quelle: Helius, DFlow

Auf diese Weise verwandelt das Conditional Liquidity System die bislang in AMM-Servern verborgenen komplexen Risikomanagementstrategien in transparente und standardisierte Protokollfähigkeiten. Es ermöglicht eine effektive Segmentierung und Preisgestaltung für verschiedene Risikostufen und unterscheidet so effizient zwischen normalen Nutzern und Arbitrageuren.

-

Declarative Swaps: Intention-driven und sichere Ausführung

Um sicherzustellen, dass die Analyse des Segmenters präzise und sicher ausgeführt wird, verwendet das Conditional Liquidity (CL) Framework das intentionale Handelsmodell „Declarative Swaps“, das den Handelsprozess klar in zwei Phasen trennt: „Intention“ und „Ausführung“.

-

Schritt 1: Intentionserklärung (Open-order). Der Nutzer gibt eine „Intention“ ab, die sein Handelsziel beschreibt (z.B. „Ich möchte 100 USDC gegen möglichst viele SOL tauschen“), wobei die Vermögenswerte des Nutzers sicher verwahrt werden. In dieser Phase gelangt die Intention des Nutzers nicht in den öffentlich einsehbaren Mempool, wodurch Front-Running-Angriffe von vornherein verhindert werden.

-

Schritt 2: Paketierte Ausführung (Fill). Die Ausführungsseite des Protokolls (in der Regel ein Aggregator oder professioneller Solver) berechnet auf Basis der Nutzerintention und des vom Segmenter bereitgestellten Orderflow-Labels im Hintergrund den optimalen Ausführungspfad und bündelt die Intention und Ausführungsanweisung zu einer atomaren Transaktion, die als Ganzes on-chain eingereicht wird.

Dieses „Intention-first, Paket-on-chain“-Modell verkürzt das Angriffsfenster erheblich und macht es nahezu immun gegen Sandwich-Angriffe und Front-Running. Market Maker können nach Bestätigung einer gutartigen Transaktion im selben Block gezielt Liquidität bereitstellen und sofort wieder abziehen. Dies erhöht nicht nur die Kapitaleffizienz erheblich, sondern bietet den Teilnehmern auch einen zuverlässigen, durch das Protokoll gesteuerten Sofort-Liquiditätsservice.

III. Ausblick: Von Einzelpreis zu multidimensionalen Bedingungen – der Weg der Evolution

Conditional Liquidity ist kein aus dem Nichts entstandenes Konzept, sondern eine logische Weiterentwicklung auf dem Weg zu höherer Kapitaleffizienz und Stabilität in der DeFi-Welt. Es kann als eine Dimensionserweiterung des von Uniswap v3 eingeführten Konzepts der „konzentrierten Liquidität“ betrachtet werden. Uniswap v3 erlaubte es LPs erstmals, Kapital auf Basis einer einzigen Bedingung – dem Preisbereich – bereitzustellen; Conditional Liquidity erweitert den Begriff der „Bedingung“ nun von einem einzelnen Preis auf komplexere, umfassende Risikomodelle wie Orderflow-Qualität, zeitliche Merkmale, Marktvolatilität und integriert diese Entscheidungs- und Ausführungsfähigkeiten noch tiefer in die Protokollkernschicht.

Die Umsetzung dieses Modells ist eine präzise Antwort auf die bisherigen Handelsprobleme von Hochleistungs-Ökosystemen wie Solana und verspricht eine strukturelle, für alle Seiten vorteilhafte Optimierung des gesamten DEX-Ökosystems. Normale Nutzer werden direkt niedrigere Transaktionskosten und besseren MEV-Schutz spüren; Liquiditätsanbieter erhalten präzisere Risikomanagement-Tools und können ihr Kapital gezielt auf „gesunde“ Orderflows ausrichten, um nachhaltigere Renditen zu erzielen; letztlich wird dies auch die Wettbewerbslandschaft zwischen DEX- und Aggregator-Plattformen neu gestalten und den reinen Preiswettbewerb zu einem umfassenderen Wettstreit um „Ausführungsqualität“ und „Sicherheitserlebnis“ weiterentwickeln.

Doch so verlockend die Vision dieses neuen Modells auch ist, in der Praxis stehen neben den üblichen Herausforderungen wie Ökosystem-Koordination und Kaltstart vor allem die Segmenter im Mittelpunkt – Wer definiert, was „toxisch“ ist? Dies ist eine grundlegende Governance-Frage: Ist der Algorithmus des Segmenters zu konservativ, könnten unschuldige, normale Händler „versehentlich getroffen“ werden; ist er zu großzügig, können sich fortgeschrittene Angreifer besser tarnen. Dies berührt das Vertrauensfundament der dezentralen Welt, denn ein von einer einzigen Instanz kontrollierter, intransparenter „Blackbox“-Schiedsrichter könnte leicht zu einem neuen zentralisierten Engpass werden und sogar Raum für Absprachen mit bestimmten Interessengruppen schaffen.

Um das „Blackbox“-Dilemma des Segmenters zu lösen, ist das Design des Governance-Frameworks entscheidend. Zukünftige Ansätze könnten dezentraler und überprüfbarer gestaltet werden: Zum Beispiel könnten mehrere unabhängige Segmenter parallel arbeiten, wobei Protokoll oder LPs je nach historischer Reputation auswählen und gewichten; gleichzeitig sollte eine verpflichtende Audit-Log-Ausgabe für die Community-Überwachung eingeführt werden, um Transparenz zu erhöhen; darauf aufbauend könnte ein nachträgliches Bewertungs- und Anreiz-/Sanktionssystem etabliert werden, das Modelle mit hoher Genauigkeit belohnt und solche mit hoher Fehlerrate bestraft. Obwohl diese Ansätze die Richtung für dezentrales Risikomanagement vorgeben, bleibt eine wirklich ausgereifte, ausgewogene und konsensfähige Lösung eine Aufgabe, die die gesamte Branche weiterhin in der Praxis erforschen und entwickeln muss.

IV. Fazit: Von der „Blackbox-Kunst“ zur „Protokollwissenschaft“

Conditional Liquidity ist weit mehr als eine technische Innovation – es ist eine tiefgreifende Umgestaltung der Fairness und Effizienz des DeFi-Marktes. Im Kern geht es darum, in einer erlaubnisfreien Welt eine angemessenere Preisgestaltung für Teilnehmer mit unterschiedlichen Intentionen und Risiken zu ermöglichen und die bislang verborgenen, ungleichen Spielregeln in explizite, programmierbare Protokolllogik zu überführen. Im Wesentlichen ist dies ein Schritt, um Market-Making-Entscheidungen von der „Blackbox-Kunst“ einiger weniger hin zu einer offeneren, überprüfbaren „Protokollwissenschaft“ zu entwickeln. Trotz aller Herausforderungen eröffnet diese Richtung zweifellos einen äußerst wertvollen Raum für die zukünftige Entwicklung von DeFi.