Technische Konvergenz setzt XRP-Gewinnziel zwischen 8,43 und 13,58 US-Dollar fest

Krypto-Analyst Bobby A hat eine vierteilige Roadmap veröffentlicht, die Bitcoin-Dominanz, US-Small-Caps, XRPs monatliche Preisstruktur und XRPs gesamte Marktkapitalisierung miteinander verknüpft. Die sich überschneidenden Signale, so argumentiert er, identifizieren eine klar definierte Take-Profit-Zone für XRP zwischen etwa $8,43 und $13,58. „Vier Charts, um sie alle zu beherrschen“, schrieb er und fügte hinzu, dass sich der Markt „offensichtlich auf höhere Preise positioniert“.

Vier Charts signalisieren XRP-Hoch zwischen $8,43 und $13,58

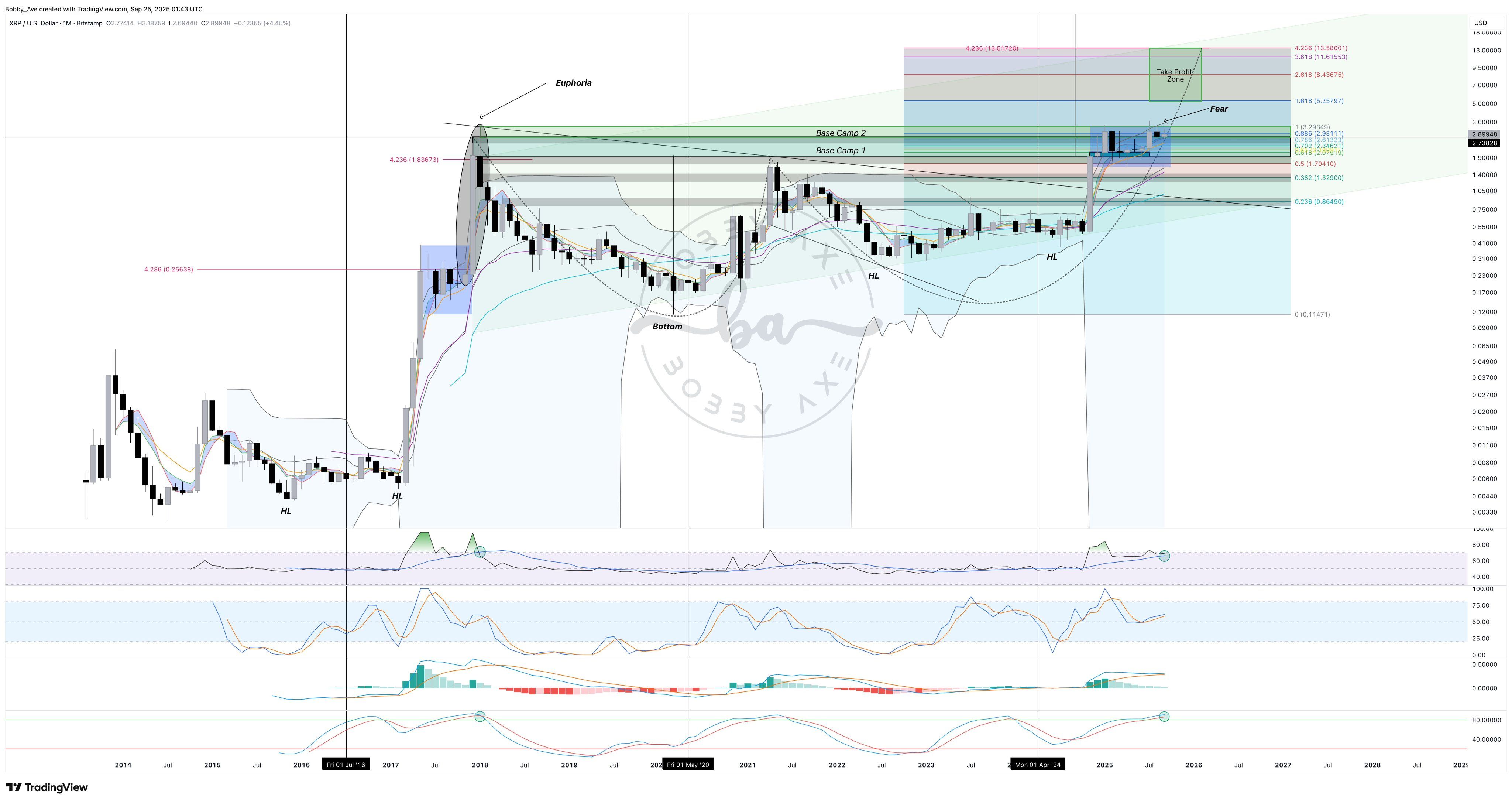

Im XRP/USD-Monatschart zeichnet Bobby eine mehrmonatige Konsolidierung ein, die sich oberhalb von „Base Camp 1“ und zuletzt oberhalb von „Base Camp 2“ gebildet hat. Die Struktur liegt auf einer Reihe von höheren Tiefs, die im Chart markiert sind, wobei sich die Konsolidierung entwickelte, nachdem der Preis langfristige gleitende Durchschnittscluster zurückerobert hatte und das obere Bollinger-Band sich ausweitete.

Das an den vorherigen Zyklus verankerte Fibonacci-Extension-Grid zeigt die 1.618 bei etwa $5,26, die 2.618 bei etwa $8,43, die 3.618 nahe $11,66 und die 4.236 bei ungefähr $13,58. Bobby bezeichnet die Spanne von $8,43–$13,58 als „Take Profit Zone“ und stimmt sie mit den 2.618–4.236-Extensions ab, die frühere euphorische Anstiege im gleichen Zeitrahmen begrenzten.

Unterhalb der Kerzen dreht das monatliche Momentum-Set nach oben: Der RSI befindet sich in einem positiven Bereich und „bereitet sich darauf vor, eine letzte Bewegung in Richtung überkauftes Territorium einzuleiten“, während Stochastik und MACD-Linien sich aus dem mittleren Bereich nach oben bewegen – ein Zeichen für eine Fortsetzung des Trends und nicht für eine Erschöpfung.

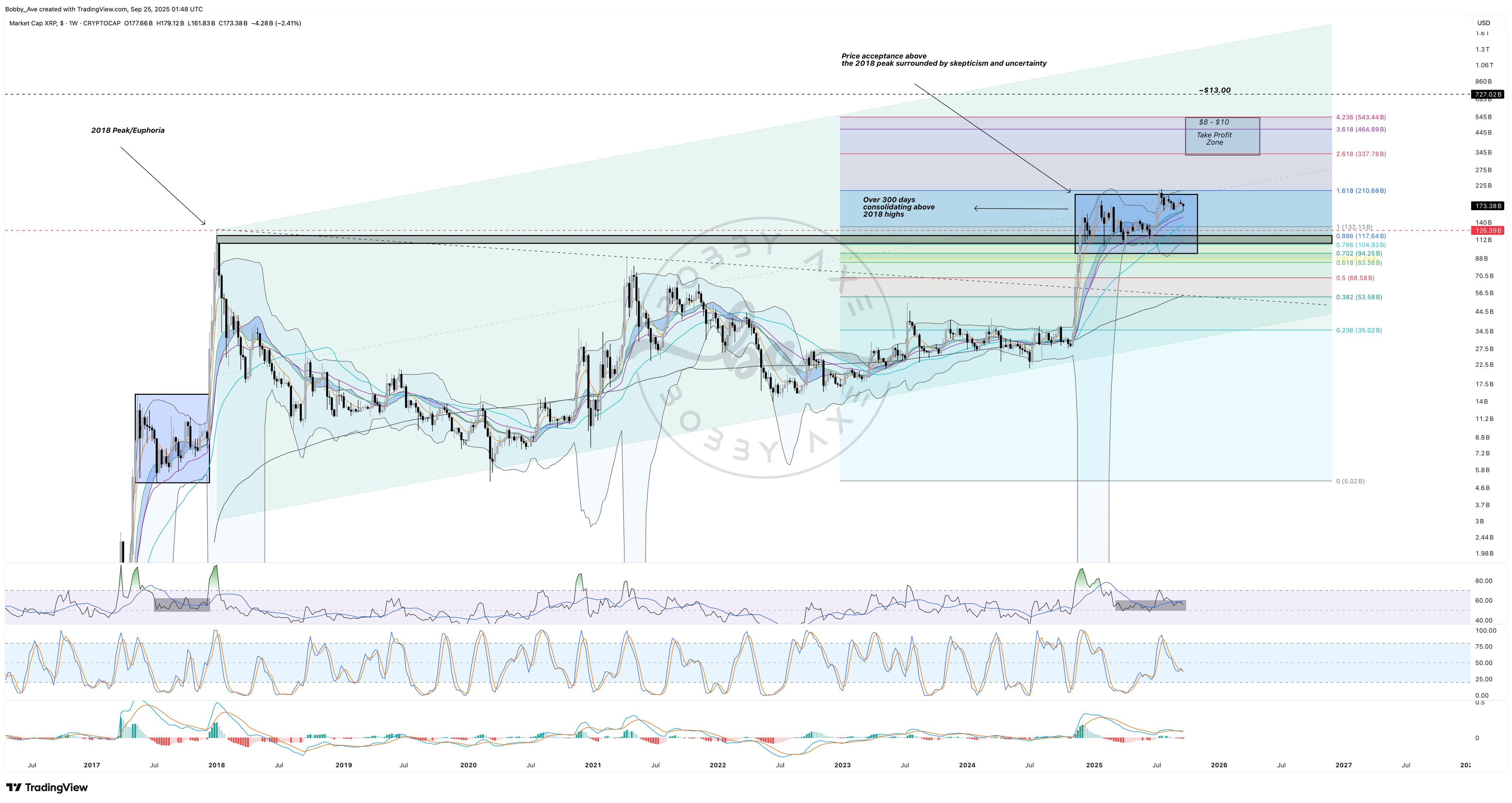

Diese preisbasierte Roadmap wird mit XRPs gesamter Marktkapitalisierung im Wochenchart abgeglichen. Hier hebt Bobby die „Preisakzeptanz über dem Hoch von 2018, umgeben von Skepsis und Unsicherheit“ hervor und kommentiert „über 300 Tage Konsolidierung über den Hochs von 2018“.

Die Fibonacci-Projektion auf die Marktkapitalisierung platziert die 1.618-Extension nahe ~$210,7 Milliarden, mit einer eingerahmten „Take Profit Zone“ knapp unterhalb des ultimativen Extension-Bandes und einem gestrichelten Leitfaden um ~$13,00, der optisch mit der 4.236-Preis-Extension im USD-Chart übereinstimmt. Die Aussage dieses Panels betrifft weniger die täglichen Kerzen als vielmehr die Lage: eine langwierige Bodenbildungs- und Reakkumulationsphase über einer historischen Decke, die diese Decke in eine Unterstützung verwandelt und Ziele für gemessene Bewegungen setzt.

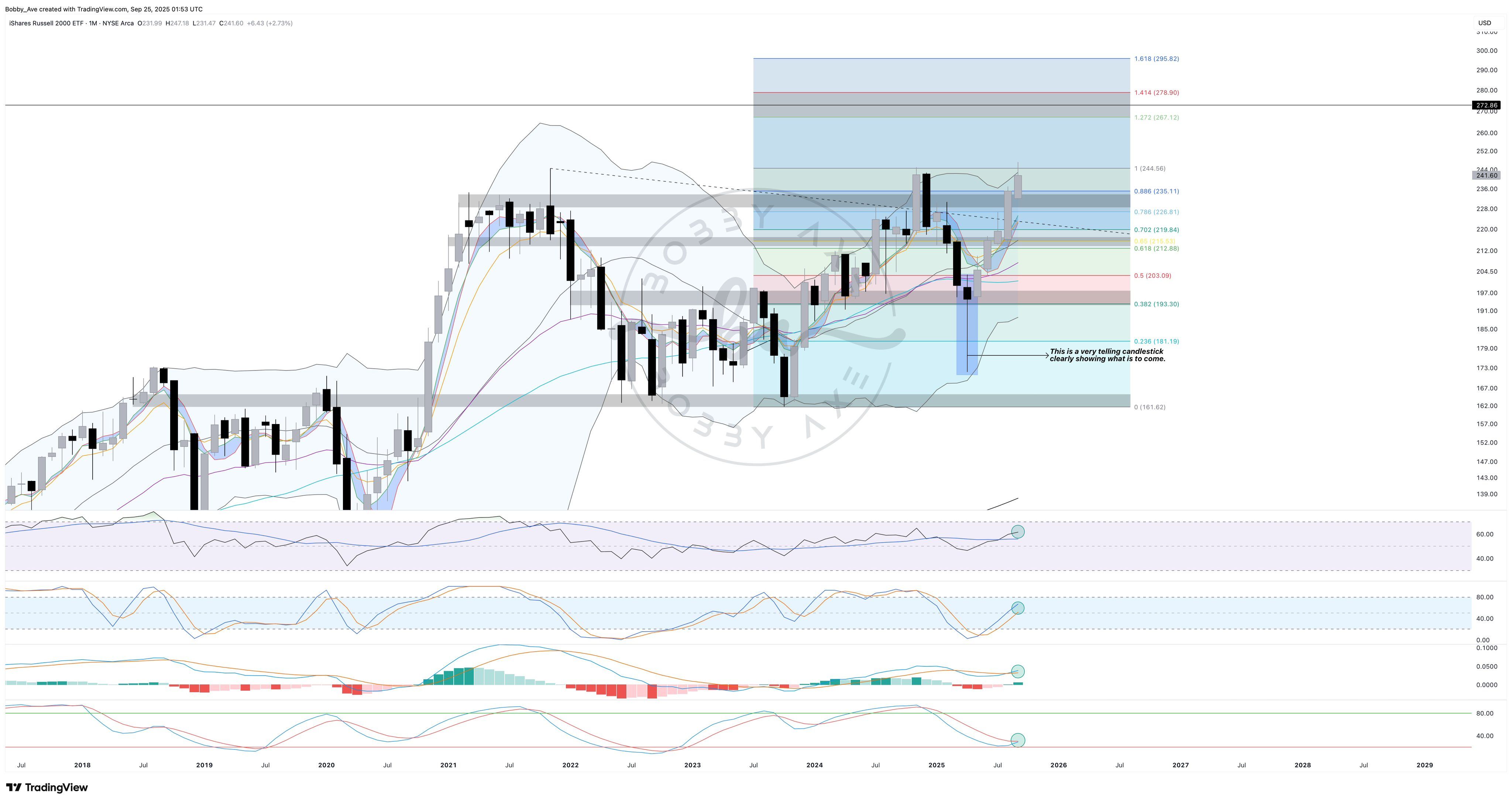

Das makroökonomische Risikoappetit wird im dritten Panel über den iShares Russell 2000 ETF (IWM) im Monatschart adressiert. „IWM 1M läuft auf Hochtouren, und neue Allzeithochs stehen bevor, unabhängig von kurzfristigem Lärm“, schreibt Bobby.

Der Chart zeigt eine starke bullische Kerze, die den 0,786–0,886-Retracement-Bereich zurückerobert und in den vorherigen Range-Top-Bereich um $244–$252 zurückkehrt. Aufwärtsgerichtete Fibonacci-Ziele sind bei 1.272 ~$267,1, 1.414 ~$278,9 und 1.618 ~$296,8 eingezeichnet. Der RSI, der stochastische Oszillator und der MACD zeigen in diesem Zeitrahmen alle nach oben. Bobby bezeichnet die Ausbruchskerze als „sehr aussagekräftig“ – eine Art von Multi-Indikator-Übereinstimmung, die „nur wenige Male pro Jahrzehnt auftritt“. Die Implikation ist, dass eine Risiko-On-Stimmung bei US-Small-Caps historisch gut mit einer Liquiditätsrotation in höher-beta-Krypto-Segmente zusammenpasst.

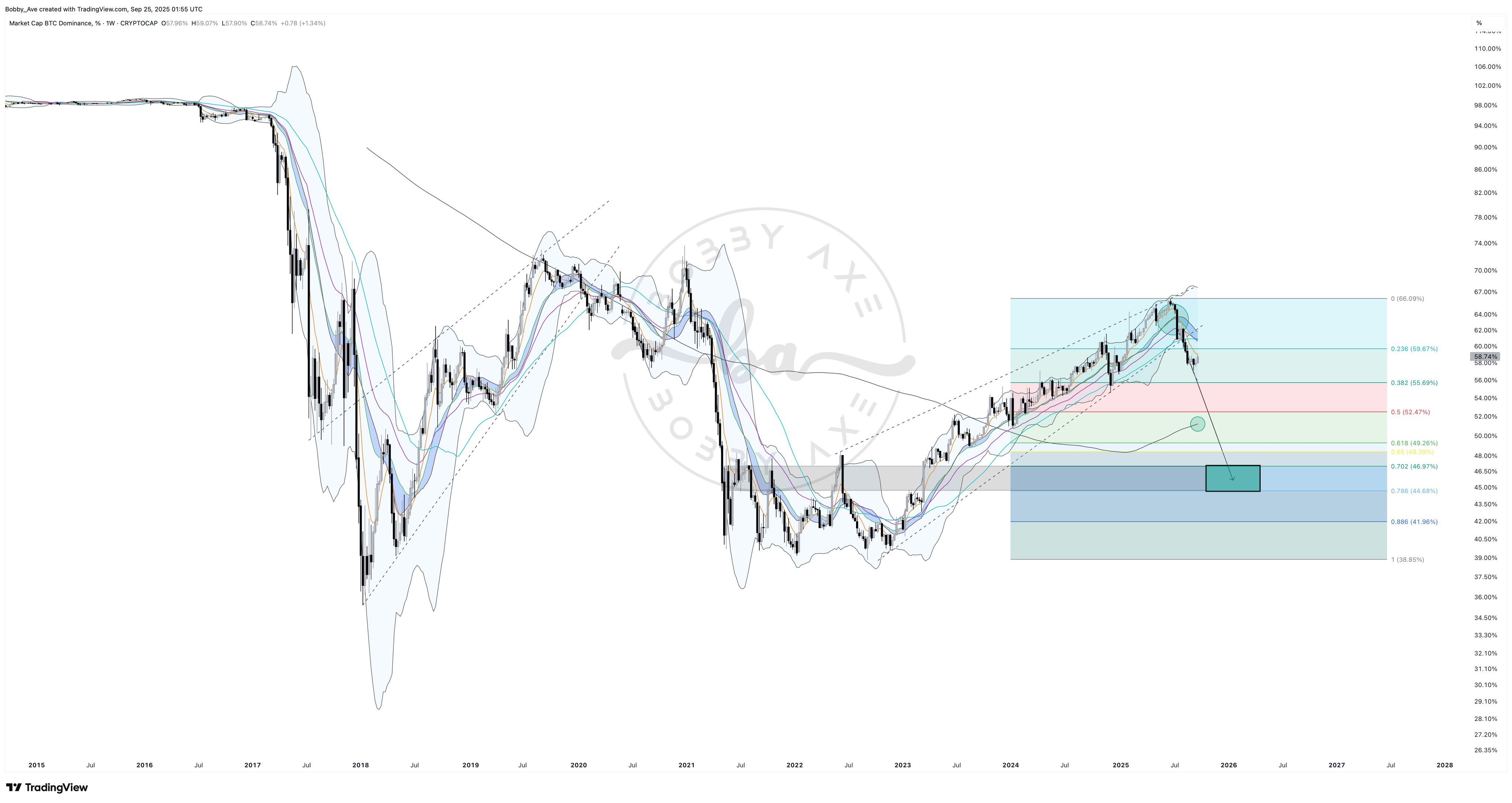

Das letzte Element ist die Bitcoin-Dominanz (BTC.D) im Wochenchart. Bobbys Retracement-Panel misst den Anstieg von ~38,9% auf ~66,1% Anteil und zeigt nun, dass BTC.D unter die 23,6%-Linie (~59,7%) gefallen ist und sich in der Nähe der 38,2% (~55,5%) bewegt.

Bemerkenswert ist, dass BTC.D unter einen aufsteigenden Kanal gefallen ist. Basierend darauf zeichnet er einen Abwärtspfeil in Richtung der 50%-Marke (~52,3%) und dann in das 61,8%-Retracement (~49,1%), mit einem Zielrechteck im mittleren bis unteren 40%-Bereich, eingerahmt von den 78,6% (~45,9%) und 88,6% (~43,2%).

„BTC.D wird zwangsläufig eine Bewegung in den Bereich zwischen mittleren und niedrigen 40% einleiten“, schreibt er. Ein Rückgang der Dominanz in diesem Ausmaß fällt typischerweise mit einer Kapitalrotation von Bitcoin in Large-Cap-Altcoins zusammen – genau das Umfeld, in dem XRP historisch eine überdurchschnittliche relative Performance erzielt hat.

Zum Zeitpunkt der Veröffentlichung wurde XRP bei $2,84 gehandelt.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Bitcoin verteidigt die 84.000-Dollar-Unterstützung wie ein Champion: Überverkaufs-Rallye zielt diese Woche auf 94.000 Dollar ab

Bitcoin hat erfolgreich die Unterstützungsmarke von 84.000 US-Dollar gehalten und könnte diese Woche auf 94.000 US-Dollar steigen. Sollte die Marke von 80.000 US-Dollar unterschritten werden, könnte der Kurs auf 75.000 US-Dollar fallen. Die Marktstimmung ist äußerst bärisch, aber kurzfristige Überverkäufe könnten eine Erholung auslösen.

Wie wird sich der Preis von DOGE nach dem Börsengang des GDOG ETF von Grayscale entwickeln?

Der Dogecoin-Preis wird durch den Widerstand bei 0,1495 US-Dollar begrenzt, während die kurzfristige Unterstützung bei 0,144 US-Dollar liegt. Das DOGE ETF-Debüt von Grayscale konnte den Preis nicht stützen, und der anhaltende Verkaufsdruck durch Wale belastet weiterhin. Die technische Analyse zeigt einen neutral bis bärischen Trend ohne klare Umkehrsignale.

BitMine kauft erneut massiv ein und erwirbt 70.000 ETH! Der Bestand übersteigt 3% des gesamten Umlaufs. Tom Lee: Im schlimmsten Fall fällt Ethereum nur auf 2.500 US-Dollar.

BitMine Immersion Technologies hat 69.822 weitere ETH hinzugefügt und hält nun insgesamt 3,62 Millionen ETH, was 3 % des Umlaufvolumens entspricht. Das Gesamtvermögen beträgt 11,2 Milliarden US-Dollar. Tom Lee ist der Ansicht, dass das Risiko-Ertrags-Verhältnis von ETH asymmetrisch ist und das Abwärtspotenzial begrenzt bleibt.

[Thread] Die übersehene Wahrheit: Der wahre Grund für die Freigabe von OP_RETURN in Bitcoin Core v30