Von der Rallye zur Korrektur

Bitcoin zeigt nach der FOMC-Rallye Ermüdungserscheinungen. Langfristige Inhaber haben Gewinne in Höhe von 3,4 Millionen BTC realisiert, während die ETF-Zuflüsse sich verlangsamt haben. Da Spot- und Futuresmärkte unter Druck stehen, ist die kurzfristige Haltekostenbasis bei 111.000 US-Dollar das entscheidende Niveau, das gehalten werden muss, um ein stärkeres Abkühlen zu vermeiden.

Auszug

Bitcoin zeigt nach der FOMC-Rallye Anzeichen von Erschöpfung. Langfristige Halter haben Gewinne in Höhe von 3,4M BTC realisiert, während die ETF-Zuflüsse nachließen. Da Spot- und Futures-Märkte unter Druck stehen, ist die kurzfristige Haltekostenbasis bei $111k das entscheidende Niveau, das gehalten werden muss, um ein tieferes Abkühlen zu vermeiden.

Zusammenfassung für Führungskräfte

- Bitcoin befindet sich nach der FOMC-getriebenen Rallye in einer Korrekturphase und zeigt typische „Buy the Rumour, Sell the News“-Dynamiken. Die breitere Marktstruktur deutet auf nachlassende Dynamik hin.

- Der On-Chain-Drawdown bleibt mit 8% moderat, aber realisierte Cap-Zuflüsse von $678B und 3,4M BTC an Gewinnen für langfristige Halter unterstreichen das beispiellose Ausmaß der Kapitalrotation und -verteilung.

- ETF-Zuflüsse, einst ein wichtiger Absorber des Angebots, verlangsamten sich rund um die FOMC deutlich, während die Verteilung durch langfristige Halter beschleunigte – was ein fragiles Gleichgewicht bei den Flows schuf.

- Spot-Volumina stiegen während des Ausverkaufs sprunghaft an, die Futures-Märkte erlebten starke Enthebelung, und Liquidationscluster offenbarten eine Anfälligkeit für liquiditätsgetriebene Schwankungen auf beiden Seiten des Marktes.

- Optionsmärkte wurden aggressiv neu bewertet, der Skew stieg sprunghaft an und Puts waren stark gefragt – ein Signal für defensive Positionierung. In Kombination mit Peak-Gamma-Bedingungen deutet das makroökonomische Umfeld auf einen zunehmend erschöpften Markt hin.

Von Rallye zur Korrektur

Nach der FOMC-getriebenen Rallye, die nahe $117k ihren Höhepunkt erreichte, ist Bitcoin in eine Korrekturphase übergegangen, was einem klassischen „Buy the Rumour, Sell the News“-Muster entspricht. In dieser Ausgabe nehmen wir Abstand von kurzfristigen Schwankungen, um die breitere Marktstruktur zu bewerten. Wir nutzen langfristige On-Chain-Indikatoren, ETF-Nachfrage und Derivate-Positionierung, um zu beurteilen, ob dieser Rückgang eine gesunde Konsolidierung oder die frühen Anzeichen einer tieferen Kontraktion widerspiegelt.

On-Chain-Analyse

Volatilität im Kontext

Darauf aufbauend beträgt der aktuelle Drawdown vom $124k-ATH auf $113,7k nur 8% – moderat im Vergleich zum 28%-Drawdown des aktuellen Zyklus oder den 60%-Rückgängen früherer Zyklen. Dies entspricht dem langfristigen Trend abnehmender Volatilität, sowohl über Makrozyklen hinweg als auch innerhalb von Zyklusphasen, ähnlich dem stetigen Anstieg von 2015–2017 – bisher ohne dessen spätes Blow-Off-Top.

Live ChartZyklusdauer

Mit erweitertem Blick zeigt die Überlagerung der letzten vier Zyklen, dass die Spitzenrenditen im Laufe der Zeit abgenommen haben, auch wenn der aktuelle Verlauf eng mit den beiden vorherigen Zyklen übereinstimmt. Angenommen, $124k markierte das globale Hoch, so dauerte dieser Zyklus etwa 1.030 Tage – sehr nahe an den ~1.060 Tagen der beiden vorherigen Zyklen.

Live ChartGemessene Kapitalzuflüsse

Über die Preisentwicklung hinaus bietet die Kapitalallokation eine robustere Perspektive.

Der Realized Cap, der das kumulierte Kapital misst, das benötigt wurde, um ältere Bestände zu höheren Werten zu absorbieren, ist seit November 2022 in drei Wellen gestiegen. Das Gesamtvolumen erreichte $1,06T und spiegelt das Ausmaß der Zuflüsse wider, die diesen Zyklus untermauern.

Wachstum des Realized Cap

Zur Einordnung:

- 2011–2015: $4,2B

- 2015–2018: $85B

- 2018–2022: $383B

- 2022–Heute: $678B

Dieser Zyklus hat bereits $678B an Nettozuflüssen absorbiert, fast 1,8x mehr als der vorherige Zyklus – ein Beleg für das beispiellose Ausmaß der Kapitalrotation.

Live ChartGewinnrealisierung auf Höchstständen

Ein weiterer Unterschied liegt in der Struktur der Zuflüsse. Anders als die einzelnen, langanhaltenden Wellen früherer Zyklen gab es in diesem Zyklus drei ausgeprägte, mehrmonatige Schübe. Das Realized Profit/Loss Ratio zeigt, dass jedes Mal, wenn die Gewinnmitnahmen 90% der bewegten Coins überschritten, zyklische Höchststände markiert wurden. Nach dem dritten solchen Extrem sprechen die Wahrscheinlichkeiten für eine Abkühlungsphase.

Live ChartLTH-Gewinndominanz

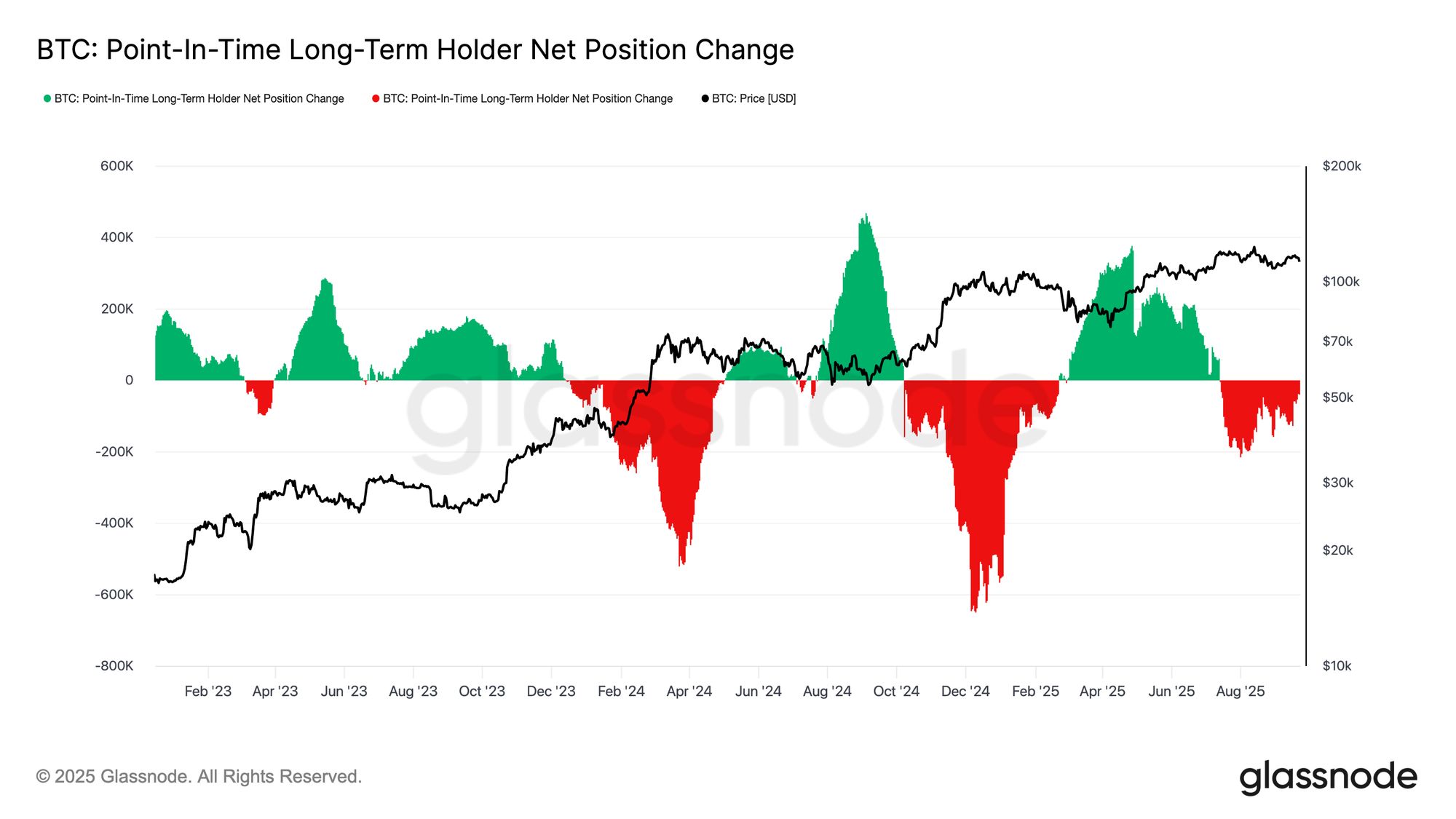

Das Ausmaß wird noch deutlicher, wenn man sich auf langfristige Halter konzentriert. Diese Kennzahl verfolgt die kumulierten Gewinne der LTHs vom neuen ATH bis zum Zyklus-Hoch. Historisch markieren deren starke Verkäufe die Hochpunkte. In diesem Zyklus haben LTHs bereits 3,4M BTC realisiert – mehr als in früheren Zyklen. Das unterstreicht sowohl die Reife der Kohorte als auch das Ausmaß der Kapitalrotation.

Live ChartOff-Chain-Analyse

ETF-Nachfrage vs. LTHs

Auch dieser Zyklus wurde vom Tauziehen zwischen langfristigen Haltern, die Angebot verteilen, und institutioneller Nachfrage über US-Spot-ETFs und DATs geprägt. Mit ETFs als neuer struktureller Kraft spiegelt der Preis nun dieses Wechselspiel wider: LTH-Gewinnmitnahmen begrenzen das Aufwärtspotenzial, während ETF-Zuflüsse die Verteilung absorbieren und den Zyklus vorantreiben.

Live Chart

Live Chart Fragiles Gleichgewicht

ETF-Zuflüsse haben bisher die Verkäufe der LTHs ausgeglichen, allerdings mit wenig Spielraum für Fehler. Rund um die FOMC stieg die LTH-Verteilung auf 122k BTC/Monat, während die ETF-Nettozuflüsse (7D-SMA) von 2,6k BTC/Tag auf nahezu null einbrachen. Die Kombination aus steigendem Verkaufsdruck und nachlassender institutioneller Nachfrage schuf einen fragilen Hintergrund und ebnete den Weg für Schwäche.

Live ChartStress am Spotmarkt

Diese Fragilität zeigte sich an den Spotmärkten. Während des Ausverkaufs nach der FOMC stiegen die Volumina sprunghaft an, da erzwungene Liquidationen und geringe Liquidität die Abwärtsbewegung verstärkten. Aggressive Verkaufsströme überwältigten die Orderbücher und beschleunigten den Rückgang. Auch wenn schmerzhaft, bildete diese Aufnahme eine temporäre Basis knapp oberhalb der kurzfristigen Haltekostenbasis bei etwa $111,8k.

Live ChartFutures-Enthebelung

Gleichzeitig fiel das offene Interesse an Futures von $44,8B auf $42,7B, als Bitcoin unter $113k fiel. Dieses Enthebelungsereignis spülte gehebelte Longs aus dem Markt und verstärkte den Abwärtsdruck. Auch wenn dies kurzfristig destabilisierend war, half das Reset, überschüssige Hebelwirkung abzubauen und das Gleichgewicht an den Derivatemärkten wiederherzustellen.

Live ChartLiquidationscluster

Perpetual-Liquidations-Heatmaps liefern weitere Einblicke. Als der Preis $114k–$112k durchbrach, wurden dichte Cluster gehebelter Longs ausgelöscht, was zu massiven Liquidationen und beschleunigtem Abwärtsdruck führte. Risikotaschen verbleiben oberhalb von $117k, was beide Seiten des Marktes anfällig für liquiditätsgetriebene Schwankungen macht. Ohne stärkere Nachfrage erhöht die Fragilität um diese Niveaus das Risiko weiterer starker Bewegungen.

Live ChartOptionsmarkt

Volatilitätsreaktion

Mit Blick auf den Optionsmarkt bietet die implizite Volatilität einen klaren Einblick, wie Trader eine turbulente Woche navigierten. Zwei große Katalysatoren prägten das Bild: die erste Zinssenkung des Jahres und das größte Liquidationsereignis seit 2021. Die Volatilität stieg vor der FOMC, als die Absicherungsnachfrage zunahm, ließ aber schnell nach, nachdem die Senkung bestätigt wurde – ein Zeichen, dass der Schritt weitgehend eingepreist war. Die scharfe Futures-Liquidation am Sonntagabend entfachte jedoch erneut die Nachfrage nach Absicherung, wobei die einwöchige IV die Erholung anführte und die Stärke über alle Laufzeiten hinweg anhielt.

Live ChartSkew-Neubewertung

Nach der FOMC näherte sich der BTC-Skew kurzzeitig dem Gleichgewicht, wobei Puts kaum einen Aufschlag gegenüber Calls hatten. Diese Ruhe verflog jedoch schnell. Am Freitag stieg der 1W-Skew von ~1,5% auf 17% – eine scharfe Neubewertung, die auch längere Laufzeiten anhob.

Obwohl der Skew oft reaktiver als prognostisch ist, zeigte er in diesem Fall eine aggressive Nachfrage nach Puts – entweder als Absicherung gegen einen starken Rückgang oder um von der Volatilität zu profitieren. Nur zwei Tage später erfüllte der Markt dieses Signal mit dem größten Liquidationsereignis seit 2021.

Live ChartPut/Call-Flows

Nach dem Ausverkauf ist das Put/Call-Volumenverhältnis gesunken, da Trader Gewinne bei In-the-Money-Puts mitnahmen und andere in günstigere Calls umschichteten. Der Skew bestätigt dieses Bild: Kurz- und mittelfristige Optionen sind weiterhin stark zugunsten von Puts gewichtet, wodurch der Schutz nach unten im Vergleich zur Oberseite teuer bleibt. Für Teilnehmer mit konstruktivem Ausblick bis Jahresende schafft dieses Ungleichgewicht Chancen – entweder durch das Sammeln von Calls zu relativ niedrigen Kosten oder deren Finanzierung durch den Verkauf von teuer bewerteter Downside-Exponierung.

Live ChartGamma-Überhang

Das gesamte offene Interesse an Optionen liegt nahe Allzeithochs und wird sich bei der Freitags-Expiry scharf abbauen, bevor es bis Dezember wieder aufgebaut wird. Derzeit befindet sich der Markt in einer Peak-Gamma-Zone, in der selbst kleine Preisschwankungen zu aggressivem Dealer-Hedging zwingen. Dealer sind auf der Unterseite short Gamma und auf der Oberseite long Gamma positioniert – eine Struktur, die Ausverkäufe verstärkt und Rallyes begrenzt. Diese Dynamik verschiebt das kurzfristige Volatilitätsrisiko nach unten und verstärkt die Fragilität, bis die Expiry bereinigt und die Positionierung zurückgesetzt ist.

Live ChartFazit

Der Rückzug von Bitcoin nach der FOMC spiegelt ein klassisches „Buy the Rumour, Sell the News“-Muster wider, aber das breitere Umfeld deutet auf zunehmende Erschöpfung hin. On-Chain ist der aktuelle 8%-Drawdown im Vergleich zu früheren Zyklen moderat, folgt jedoch auf drei große Wellen von Kapitalzuflüssen, die den Realized Cap um $678B erhöhten – fast doppelt so viel wie im vorherigen Zyklus. Langfristige Halter haben bereits 3,4M BTC an Gewinnen realisiert, was die starke Verteilung und Reife der Rallye unterstreicht.

Gleichzeitig haben sich die ETF-Zuflüsse, die zuvor das Angebot absorbierten, verlangsamt und ein fragiles Gleichgewicht geschaffen. Die Spot-Volumina stiegen bei Zwangsverkäufen, Futures erlebten eine starke Enthebelung und die Optionsmärkte preisten das Abwärtsrisiko ein, als der Skew sprunghaft anstieg. Zusammengenommen deuten diese Signale auf einen Markt hin, dem der Treibstoff ausgeht und in dem liquiditätsgetriebene Schwankungen dominieren.

Sofern sich die Nachfrage von Institutionen und Haltern nicht wieder angleicht, bleibt das Risiko eines tieferen Abkühlens hoch – ein Hinweis auf eine makroökonomische Struktur, die zunehmend Erschöpfung ähnelt.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

2026: Das Jahr des Machtwechsels bei der Federal Reserve

Die US-Notenbank wird sich von der technokratisch-vorsichtigen Haltung der Powell-Ära lösen und sich einer neuen Mission zuwenden, bei der die Senkung der Kreditkosten zur Förderung der wirtschaftlichen Agenda des Präsidenten klar im Vordergrund steht.

Bitcoin (BTC/USD) Preisalarm: Bitcoin durchbricht wichtigen Widerstand – Nächstes Ziel 100.000 $?