Wie wird der nächste Krypto-Zyklus aussehen?

Das zentrale Merkmal des nächsten Zyklus wird nicht mehr ein „spekulativer Liquiditätsschock“ sein, sondern die strukturelle Integration von Kryptowährungen in die globalen Kapitalmärkte.

Das zentrale Merkmal des nächsten Zyklus wird nicht mehr ein „spekulativer Liquiditätsschock“ sein, sondern die strukturelle Integration von Kryptowährungen in die globalen Kapitalmärkte.

Autor: arndxt

Übersetzung: Luffy, Foresight News

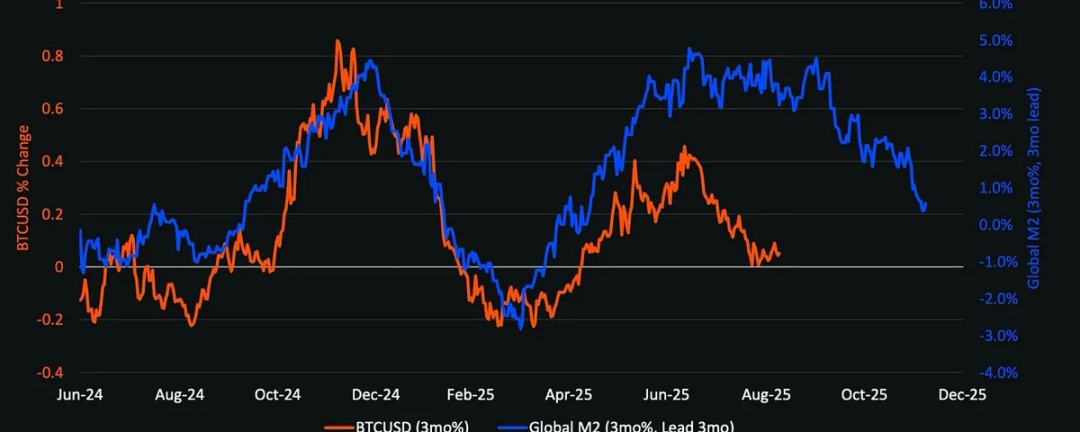

Diagramm der globalen M2 und Bitcoin-Preise

Die wichtigste strukturelle Schlussfolgerung ist: Kryptowährungen werden sich nicht von der Makroökonomie abkoppeln. Das Timing und das Ausmaß der Liquiditätsrotation, der Zinspfad der Federal Reserve sowie das Muster der institutionellen Adoption werden den Entwicklungsweg des Kryptozyklus bestimmen.

Anders als 2021 wird die bevorstehende Altcoin-Saison (sofern sie eintritt) langsamer, selektiver und institutioneller geprägt sein.

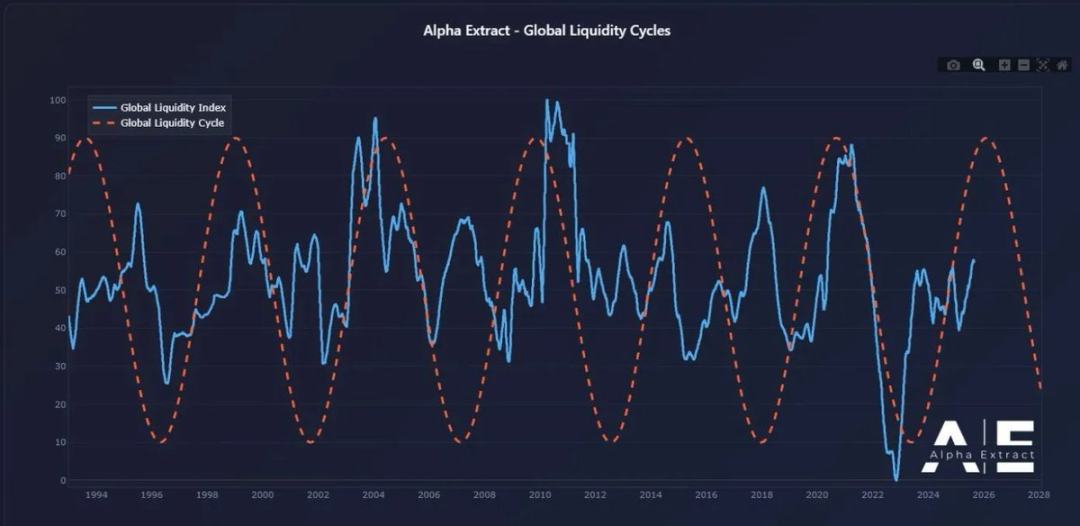

Wenn die Federal Reserve durch Zinssenkungen und Anleiheemissionen Liquidität freisetzt und die institutionelle Akzeptanz weiter zunimmt, könnte 2026 der bedeutendste Risikoanlagenzyklus seit 1999-2000 werden. Kryptowährungen dürften davon profitieren, aber ihre Performance wird normativer sein und kein explosionsartiges Wachstum zeigen.

Politische Divergenz der Federal Reserve und Marktliquidität

1999 erhöhte die Federal Reserve die Zinsen um 175 Basispunkte, während der Aktienmarkt bis zum Höchststand im Jahr 2000 weiter stieg. Heute sind die Erwartungen an die Terminmärkte völlig entgegengesetzt: Bis Ende 2026 wird eine Zinssenkung um 150 Basispunkte erwartet. Sollte sich diese Erwartung erfüllen, wird der Markt in ein Umfeld mit zunehmender, nicht restriktiver Liquidität eintreten. Aus Sicht der Risikobereitschaft könnte das Marktumfeld 2026 dem von 1999-2000 ähneln, jedoch mit völlig entgegengesetztem Zinsverlauf. Sollte dies zutreffen, könnte 2026 ein „heftigeres 1999-2000“ werden.

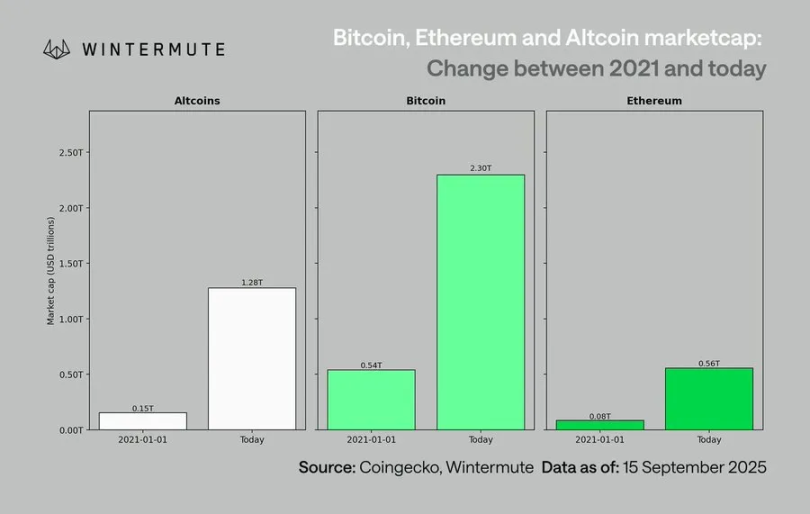

Neuer Kontext des Kryptomarktes (im Vergleich zu 2021)

Vergleicht man den aktuellen Markt mit dem letzten Hauptzyklus, sind die Unterschiede deutlich:

- Strengere Kapitaldisziplin: Hohe Zinsen und anhaltende Inflation zwingen Investoren dazu, risikoreiche Anlagen vorsichtiger auszuwählen;

- Kein pandemiebedingter Liquiditätsschub: Es fehlt ein sprunghafter Anstieg der breiten Geldmenge (M2), das Branchenwachstum muss auf steigender Adoption und Kapitalallokation beruhen;

- Marktkapitalisierung um das 10-fache gewachsen: Eine größere Basis bedeutet tiefere Liquidität, aber die Wahrscheinlichkeit von Überrenditen im Bereich von 50-100x ist geringer;

- Institutionelle Kapitalzuflüsse: Die Akzeptanz durch Mainstream-Institutionen ist fest etabliert, die Kapitalzuflüsse verlaufen stetiger und fördern eine langsame Rotation und Integration des Marktes, statt explosiver Umschichtungen zwischen den Assets.

Verzögerung von Bitcoin und die Liquiditäts-Übertragungskette

Die Performance von Bitcoin weist eine Verzögerung in Bezug auf das Liquiditätsumfeld auf, da neue Liquidität „stromaufwärts“ in kurzfristigen Staatsanleihen und Geldmärkten gebunden ist. Als Asset am Ende der Risikokurve profitieren Kryptowährungen erst, wenn die Liquidität nach unten durchgereicht wird.

Katalysatoren für eine starke Performance von Kryptowährungen sind unter anderem:

- Expansion der Bankkredite (ISM Manufacturing Index > 50);

- Abflüsse aus Geldmarktfonds nach Zinssenkungen;

- Ausgabe langfristiger Anleihen durch das Finanzministerium, wodurch die langfristigen Zinsen gesenkt werden;

- Schwächung des US-Dollars, was den globalen Finanzierungsdruck verringert.

Historische Muster zeigen, dass Kryptowährungen in der Regel in der Spätphase eines Zyklus steigen, nachdem diese Bedingungen erfüllt sind – später als Aktien und Gold.

Risiken für das Basisszenario

Obwohl der Liquiditätsrahmen bullisch erscheint, bestehen weiterhin mehrere potenzielle Risiken:

- Anstieg der langfristigen Renditen (ausgelöst durch geopolitische Spannungen);

- Stärkung des US-Dollars, was die globale Liquidität verknappt;

- Schwache Bankkredite oder ein restriktiveres Kreditumfeld;

- Liquidität verbleibt in Geldmarktfonds und fließt nicht in Risikoanlagen.

Das zentrale Merkmal des nächsten Zyklus wird nicht mehr ein „spekulativer Liquiditätsschock“ sein, sondern die strukturelle Integration von Kryptowährungen in die globalen Kapitalmärkte. Mit dem Zufluss institutionellen Kapitals, vorsichtiger Risikobereitschaft und politisch getriebenen Liquiditätsveränderungen könnte 2026 den Wandel von Kryptowährungen vom „Boom-und-Bust“-Modell hin zu einer „systemisch relevanten“ Anlageklasse markieren.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Der $250 Millionen-Kampf des GENIUS Act beginnt jetzt: Bitcoin steht als letzte Bastion gegen Zensur

Tether verschiebt fast 100 Millionen US-Dollar in Bitcoin auf Reserve-Wallet: Arkham

Tether hat laut Onchain-Analysten 961 BTC (97 Millionen Dollar) von einer Bitfinex-Hot-Wallet an eine Adresse erhalten, die als Bitcoin-Reserve gekennzeichnet ist. Durch diese Überweisung steigt Tethers gesamter Bitcoin-Bestand auf mindestens 87.296 BTC, die laut Arkham-Labeling derzeit etwa 8.9 Milliarden Dollar wert sind.

Zcash übersteigt 10 Milliarden Dollar Marktkapitalisierung, überholt Hyperliquid und kehrt angesichts anhaltender Rallye in die Top 20 zurück

Zcash hat Hyperliquid übertroffen und ist damit wieder in die Top 20 der Kryptowährungen aufgestiegen, da sein anhaltender Anstieg die Marktkapitalisierung auf über 10 Milliarden US-Dollar gebracht hat. Arthur Hayes sagte, dass ZEC nun zum zweitgrößten liquiden Vermögenswert im Portfolio von Maelstrom nach BTC geworden ist und seit Oktober etwa 750 % zugelegt hat.

IRENs KI-Cloud-Expansion treibt langfristiges Wachstum, belastet jedoch kurzfristig die Bilanz: JPMorgan

Das Modell der Analysten geht davon aus, dass IREN im kommenden Jahr mehr als 9 Milliarden US-Dollar für den Ausbau der GPU- und KI-Rechenzentrumskapazitäten ausgeben wird, selbst nach der Vorauszahlung von Microsoft. Trotz des jüngsten Kursrückgangs liegt der Aktienkurs von IREN immer noch mehr als doppelt so hoch wie das langfristige Kursziel von JPMorgan, was die Begeisterung der Investoren für den KI-Kurswechsel widerspiegelt.