Enthüllung des „unsichtbaren Wals“ von Solana: Wie ein eigener AMM den On-Chain-Handel neu gestaltet

Bitget Wallet2025/09/12 13:23

Bitget Wallet2025/09/12 13:23Der rasante Aufstieg von selbstbetriebenen AMMs auf Solana ist kein Zufall, sondern eine logische und sogar unvermeidliche Entwicklung im DeFi-Markt auf dem Weg zur maximalen Kapitaleffizienz.

Der rasante Aufstieg von proprietären AMMs auf Solana ist kein Zufall, sondern eine logische, ja sogar unvermeidliche Entwicklung im DeFi-Markt auf dem Weg zur ultimativen Kapitaleffizienz.

Autorin: Lacie Zhang, Bitget Wallet Researcherin

Im Solana-Ökosystem, das für seine hohe Geschwindigkeit und niedrigen Kosten bekannt ist, beobachten wir einen völlig neuen Trend, der sich rasant entwickelt: Eine Gruppe von „unsichtbaren“ Giganten ohne eigene Website oder Werbung – proprietäre Automated Market Maker (Proprietary Automated Market Makers, im Folgenden „proprietäre AMM“ genannt) – steigt schnell auf. Sie gestalten das Handelsumfeld auf professionellere und effizientere Weise neu und werden zum neuen Motor für den Kapitalfluss auf der Chain. Das Bitget Wallet Research Institute nimmt Sie in diesem Artikel mit auf diese stille Revolution und analysiert die Logik hinter dem Aufstieg der proprietären AMM und deren Auswirkungen auf die Branche.

Die unsichtbaren Giganten: Die Funktionsweise von proprietären AMMs

Bildquelle: Helius

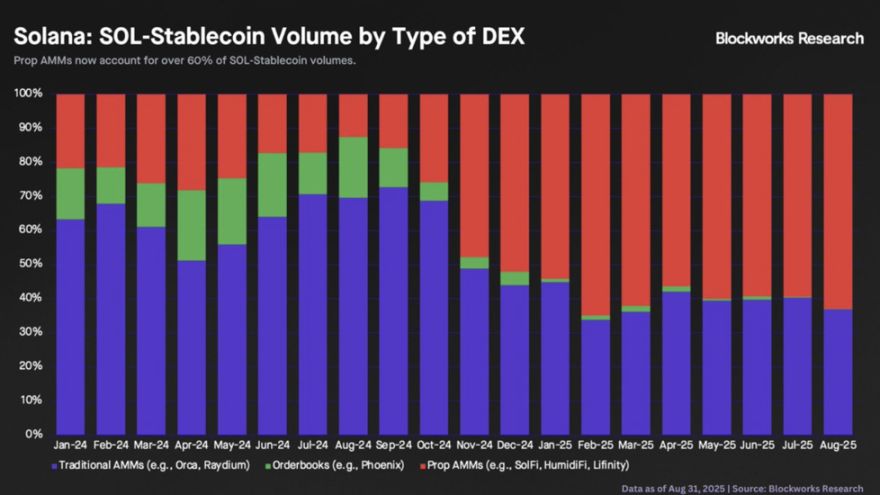

Laut Statistiken von Blockworks haben proprietäre AMMs allein im August 2025 auf Solana etwa 47 Milliarden US-Dollar an Spot-Transaktionen abgewickelt, was 31% des gesamten DEX-Handelsvolumens auf der Solana-Chain entspricht. Bei hochliquiden Handelspaaren wie SOL-Stablecoin ist dieser Trend noch auffälliger – seit Mai 2025 machen proprietäre AMMs monatlich stabil über 60% des Handelsvolumens bei SOL-Stablecoin-Paaren aus, und bei Stablecoin-zu-Stablecoin-Paaren kann der Anteil sogar noch höher sein.

Quelle: Blockworks Research

Um diesen Wandel zu verstehen, muss zunächst die Definition eines proprietären AMM geklärt werden. Einfach ausgedrückt handelt es sich dabei um einen On-Chain-Market-Maker, der von wenigen professionellen Teams mit eigenem Kapital betrieben wird und keinen Zugang für gewöhnliche Nutzer zur Liquiditätsbereitstellung bietet. Dies steht in deutlichem Kontrast zu traditionellen AMMs wie Uniswap: Traditionelle AMMs ermöglichen es jedem, als Liquiditätsanbieter (LP) aufzutreten und Gebühren zu verdienen, was eine „Crowdsourcing“-Liquidität schafft; proprietäre AMMs hingegen geben die Market-Making-Macht zurück an professionelle Teams und stellen höchste Effizienz und Risikokontrolle in den Mittelpunkt. Im operativen Modell zeichnen sie sich durch folgende Merkmale aus:

- Versteckter Zugang: Die meisten proprietären AMMs haben keine Website für Nutzer, sodass gewöhnliche Nutzer nicht direkt mit ihnen interagieren können.

- Geheime Algorithmen: Die Market-Making-Algorithmen und Parameter sind streng geheim, die Transparenz ist deutlich geringer als bei traditionellen AMMs.

- Abhängigkeit von Aggregatoren: Der Zugang zu Handelsaufträgen erfolgt direkt über Aggregatoren (wie Jupiter), die die Handelsanfragen der Nutzer an die Plattform mit dem besten Preis weiterleiten.

Vergleichstabelle der Betriebsmodelle von proprietären und traditionellen AMMs

Hinweis: Einige wenige proprietäre AMMs (wie Lifinity) bieten eine Benutzeroberfläche an, aber die Liquidität stammt weiterhin hauptsächlich aus dem Teamkapital, und die Trades werden weiterhin über Aggregatoren geroutet.

Dieses Geschäftsmodell basiert rein auf Ausführungseffizienz und nicht auf Marke oder Community. Traditionelle DeFi-Projekte müssen große Summen in Marketing und Community-Aufbau investieren, um Nutzer und Liquidität anzuziehen. Im Vergleich dazu wandeln proprietäre AMMs ihr gesamtes „Marketingbudget“ in minimale Preisvorteile für die Nutzer um und gewinnen so enorme Handelsvolumina. Dies zeigt auch, dass der DeFi-Markt immer reifer wird und die Marktteilnehmer sich zunehmend wie rationale Wirtschaftssubjekte verhalten – nach dem Prinzip „der mit dem besten Preis gewinnt“ – und nicht mehr nur Idealisten sind, die „Dezentralisierung über alles“ stellen.

Begriffsklärung: „Dark Pool“ oder „Proaktiver Market Maker“?

Mit dem Aufstieg der proprietären AMMs tauchen auch Begriffe wie „Dark AMM“ und „Proactive Market Maker (PMM)“ immer häufiger auf. Es ist wichtig, die Unterschiede zu klären. Tatsächlich schließen sich diese drei Konzepte nicht gegenseitig aus, sondern setzen unterschiedliche Schwerpunkte in der Definition.

- Dark AMM: Der Fokus liegt auf Informationsverbergen. Es beschreibt eine Handelsweise, bei der die Orderabsicht während des Matchings verborgen wird, um Informationslecks und Preisschocks zu minimieren.

- Proactive Market Maker: Der Fokus liegt auf aktiver Preisgestaltung. Hierbei werden Orakel und aktives Bestandsmanagement genutzt, um die Preisstellung dynamisch anzupassen und eine höhere Kapitaleffizienz zu erreichen.

- Proprietary AMM: Der Fokus liegt auf Kapitalherkunft und Betreiber. Es beschreibt ein Modell, bei dem das Market Making durch das Team mit eigenem Kapital betrieben wird.

Definitionstabelle der drei AMM-Konzepte

Nach der Klärung der Definitionen wird deutlich, dass diese drei Konzepte nicht voneinander getrennt sind, sondern verschiedene Dimensionen desselben Finanzinstruments beschreiben. Tatsächlich arbeitet ein typischer proprietärer AMM, um höchste Effizienz und Sicherheit zu erreichen, meist im „Dark Pool“-Modus und verwendet mit hoher Wahrscheinlichkeit eine (nicht öffentliche) „proaktive“ Preisstrategie.

Obwohl die Mainstream-Medien diese Begriffe manchmal vermischen, trifft die Bezeichnung „proprietärer AMM“ aus der grundlegenden Logik heraus den Kern: Wer kontrolliert das Kapital, wer trägt das Risiko? Im Vergleich zu den technisch orientierten Begriffen „Dark AMM“ oder „Proactive Market Maker“ offenbart „proprietärer AMM“ die Essenz dieser neuen Kraft aus Sicht des Geschäftsmodells und der Betreiberstruktur präziser.

Effizienzrevolution: Warum ist Solana das ultimative Testfeld?

Der Aufstieg der proprietären AMMs liegt in ihrer gezielten Lösung der Kernprobleme traditioneller AMMs. Das passive Design traditioneller Liquiditätspools führt bei großen Trades zwangsläufig zu hohem Slippage und verursacht dauerhaft impermanente Verluste sowie MEV-Angriffe (wie Sandwich-Angriffe). Proprietäre AMMs lösen diese Probleme nahezu perfekt durch das professionelle Management und die aktive Preisstrategie der Teams. Sie bieten den Nutzern engere Spreads, geringere Slippage und stabilere Handelsergebnisse – insbesondere bei großen Swaps ist das Erlebnis nahezu identisch mit dem auf Top-CEXs.

All dies ist eng mit der einzigartigen Blockchain-Architektur von Solana verbunden. Erstens ermöglichen Solanas hohe Durchsatzrate und extrem niedrige Transaktionsgebühren dieses „aktive“ Modell mit häufigen Preisaktualisierungen überhaupt erst wirtschaftlich. Zweitens schafft die Dominanz von Aggregatoren (insbesondere Jupiter) im Solana-Ökosystem einen „One-Stop-Distribution-Channel“ für diese Market Maker. Sie müssen keine eigene Marke, Website oder Community aufbauen und können alle Ressourcen auf ihre einzige Kernkompetenz – Ausführung und Preisstellung – konzentrieren. Diese extreme Arbeitsteilung vereinfacht ihr Geschäftsmodell erheblich und senkt die Betriebskosten.

Man kann sagen, dass proprietäre AMMs Solana nicht einfach nur gewählt haben – sie sind vielmehr eine mit Solana ko-evolvierende, native Marktstruktur und ein perfektes Beispiel für die Synergie zwischen der Hochleistungsarchitektur der Basisschicht und dem Geschäftsmodell der Finanzanwendungen auf der Anwendungsschicht.

Zukunftsbild: Professionalisierungswelle und das Gespenst der „Zentralisierung“

Der Aufstieg der proprietären AMMs deutet darauf hin, dass sich der On-Chain-Markt in eine professionellere und stärker polarisierte Richtung entwickelt und ein klarer „Zweigleisiger Markt“ allmählich entsteht.

- Markt für reife Vermögenswerte: Hochliquide Paare wie SOL-Stablecoin werden zunehmend von proprietären AMMs mit extrem engen Spreads dominiert.

- Markt für Long-Tail-Assets: Neue Meme-Coins und ähnliche Vermögenswerte werden weiterhin auf genehmigungsfreien traditionellen AMMs wie Raydium für die frühe Preisfindung und Liquiditätslenkung angewiesen sein.

Dieser Trend ist ein Sieg der Mechanismuseffizienz und markiert eine tiefgreifende Professionalisierungswelle im On-Chain-Market-Making. Die Marktstruktur wandelt sich von offener, crowdsourcender Liquidität hin zu professionellem Market Making durch wenige Teams, was die Ausführungseffizienz und Sicherheit von On-Chain-Trades erheblich steigert und neue Maßstäbe für die Branche setzt.

Die Kehrseite der Medaille ist jedoch das wiederkehrende Gespenst der „Zentralisierung“. Während die Nutzer von besserer Ausführungsqualität profitieren, nehmen sie unbewusst einen Kompromiss und ein Opfer in Kauf: Sie tauschen die hohe Transparenz, Erlaubnisfreiheit und Dezentralisierung von DeFi gegen höchste Effizienz ein. Wenn der Großteil des Orderflows an wenige anonyme „Black Boxes“ weitergeleitet wird, werden die Trades zwar weiterhin On-Chain abgewickelt, aber die mangelnde Transparenz im Prozess bringt neue Vertrauensrisiken mit sich und schwächt die auditierbare Grundlage, auf der DeFi aufbaut.

Aus einer makroökonomischen Perspektive heraus prägt und festigt die Dominanz der proprietären AMMs die Positionierung des Solana-Ökosystems neu. Sie verstärkt das Image von Solana als „Blockchain-Nasdaq“ – ein Ort, der für leistungsstarke, institutionelle Finanzanwendungen maßgeschneidert ist und Ausführungsgeschwindigkeit sowie Kapitaleffizienz als oberste Prinzipien setzt. Dadurch verschafft sich Solana im Public-Chain-Wettbewerb einen differenzierten Vorteil und wird zur bevorzugten Plattform für innovative Protokolle, die CEX-ähnliche Performance mit DeFi-Kern verbinden wollen.

Fazit

Der rasante Aufstieg der proprietären AMMs auf Solana ist kein Zufall, sondern eine logische, ja sogar unvermeidliche Entwicklung im DeFi-Markt auf dem Weg zur ultimativen Kapitaleffizienz. Auch wenn sie wichtige Diskussionen über die Zukunft der Dezentralisierung auslösen, hat dieses aktive und effiziente Liquiditätsmodell die Leistungsfähigkeit der Branche auf ein neues Niveau gehoben. Unabhängig davon, wie sich die endgültige Marktstruktur entwickelt, hat diese stille Revolution bereits das nächste Kapitel der On-Chain-Finanzwelt eingeleitet.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Solanas $500-Prognose beeindruckt, aber die Ozak AI-Vorhersage sorgt bei Investoren für Gesprächsstoff

Wanwu Exchange

Dieser Artikel untersucht, wie die diversifizierten Geschäftsbereiche von Coinbase zusammenarbeiten, um seine Vision zu verwirklichen.

Interview mit dem Leiter des Betriebs von RaveDAO: Mit Musik die Szene durchbrechen und echte Nutzer mühelos auf die Blockchain bringen

RaveDAO organisiert nicht nur Veranstaltungen, sondern schafft durch die Verbindung von Unterhaltung, Technologie und Community eine Web3-native Kultur.