CME XRP-Futures: Ein neuer Maßstab für die institutionelle Krypto-Adoption

- Die XRP-Futures der CME Group erreichten innerhalb von 3 Monaten einen offenen Kontraktwert von 1 Milliarde US-Dollar und verzeichneten damit das schnellste Wachstum unter den Krypto-Derivaten. - Die Einigung zwischen Ripple und der SEC im Mai 2025 stufte XRP als Rohstoff ein, wodurch institutionellen Investoren die Nutzung über CFTC-konforme Futures ermöglicht wurde. - Die grenzüberschreitende Zahlungsfunktion von XRP unterscheidet es von Bitcoin und Ethereum und zieht diversifizierte institutionelle Strategien an. - Micro-Kontrakte und ein kumuliertes Volumen von 9,02 Milliarden US-Dollar unterstreichen die Rolle von XRP als liquider, regulierter Krypto-Benchmark. - 78% Prognosewahrscheinlichkeit für einen US-amerikanischen XRP ETF.

Die Einführung der XRP-Futures der CME Group am 19. Mai 2025 markierte einen entscheidenden Wendepunkt in der Institutionalisierung von Kryptowährungen. Bis August 2025 hatten diese Kontrakte nicht nur innerhalb von weniger als drei Monaten ein offenes Nominalvolumen von 1 Milliarde US-Dollar erreicht – schneller als jedes andere CME-Krypto-Produkt –, sondern signalisierten auch eine breitere Akzeptanz digitaler Vermögenswerte als legitime, regulierte Instrumente. Diese rasche Übernahme spiegelt eine Konvergenz aus regulatorischer Klarheit, strategischem Produktdesign und wachsender Nachfrage nach diversifizierter Exponierung gegenüber Krypto-Asset-Klassen wider.

Regulatorischer Schwung: Von rechtlicher Unsicherheit zur institutionellen Legitimität

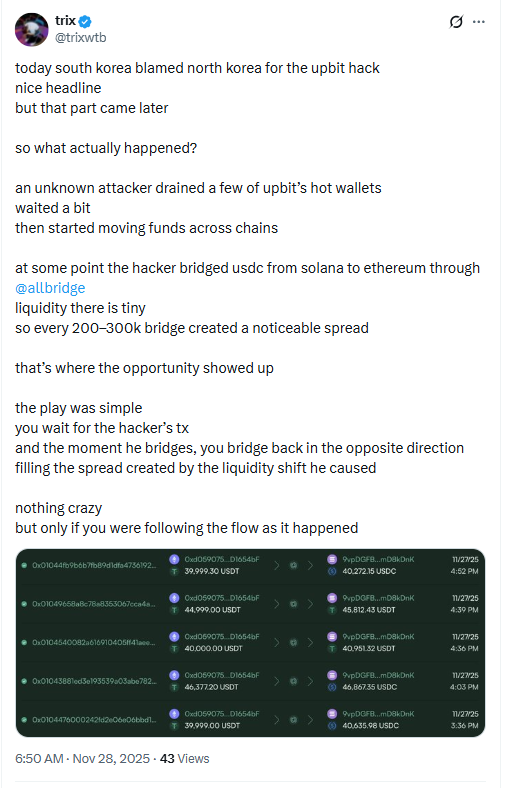

Das regulatorische Umfeld für XRP war lange Zeit ein Unsicherheitsfaktor. Die Einigung im Mai 2025 zwischen Ripple und der SEC, die programmatische XRP-Verkäufe als Nicht-Wertpapiere einstufte, beseitigte ein zentrales Hindernis für die institutionelle Beteiligung. Durch die Bestätigung des Status von XRP als Rohstoff unter der Zuständigkeit der CFTC wurde es mit Bitcoin und Ethereum gleichgestellt, sodass die CME Futures-Kontrakte mit denselben rechtlichen Schutzmechanismen wie traditionelle Derivate anbieten konnte. Diese Klarheit wirkte als Katalysator: Die XRP-Futures der CME stehen nun neben Bitcoin und Ethereum in institutionellen Portfolios, mit einem offenen Interesse von über 1 Milliarde US-Dollar und einem kumulierten Nominalvolumen von 9,02 Milliarden US-Dollar seit der Einführung.

Der CME CF XRP-Dollar Reference Rate, ein transparenter Benchmark, der von führenden Börsen abgeleitet wird, stärkt zusätzlich das Vertrauen. Im Gegensatz zu Spotmärkten, die fragmentiert und volatil sein können, sorgt dieser Referenzkurs dafür, dass bar abgerechnete Futures fair bepreist werden und Manipulationsrisiken gemindert werden. Für Institutionen spiegelt dies die Zuverlässigkeit traditioneller Terminmärkte wider und macht XRP zu einer praktikablen Ergänzung für Absicherungs- und Spekulationsstrategien.

Strategische Vorteile: Nutzen, Liquidität und Diversifikation

Der einzigartige Wert von XRP liegt in seinem realen Nutzen. Während Bitcoin und Ethereum oft als spekulative Wertspeicher betrachtet werden, besteht die Hauptfunktion von XRP als Brücken-Asset für grenzüberschreitende Zahlungen – und ermöglicht Transaktionen auf dem XRP Ledger –, was eine zusätzliche funktionale Nachfrage schafft. Diese doppelte Natur (spekulativ und nutzengetrieben) sorgt für ein differenzierteres Investitionsprofil. Für Institutionen bedeutet dies eine Exponierung sowohl gegenüber makroökonomischen Trends als auch gegenüber konkreten Anwendungsfällen, wie dem RLUSD-Stablecoin von Ripple und dessen Integration in globale Zahlungsnetzwerke.

Auch das Produktdesign der CME XRP Futures verbessert die Zugänglichkeit. Die Möglichkeit, sowohl Standardkontrakte (50.000 XRP) als auch Micro-Kontrakte (2.500 XRP) zu handeln, erlaubt es Institutionen und Privatanlegern, ihre Teilnahme zu skalieren. Besonders die Micro-Kontrakte haben die Liquidität im Einzelhandel gesteigert, wobei Plattformen wie Robinhood am 18. Juli 2025 ein Nominalvolumen von 126 Millionen US-Dollar meldeten. Diese Demokratisierung des Zugangs hat die Markttiefe verstärkt und macht XRP-Futures zu einem liquiden Pendant zu Bitcoin- und Ethereum-Derivaten.

Vergleichende Performance: XRP vs. Bitcoin und Ethereum

Während Bitcoin und Ethereum weiterhin dominieren, haben XRP-Futures sie in bestimmten Kennzahlen übertroffen. Die Schwelle von 1 Milliarde US-Dollar offenem Interesse wurde bei XRP in etwas mehr als drei Monaten erreicht, verglichen mit längeren Zeiträumen bei Bitcoin und Ethereum. Im August 2025 lag das Nominalvolumen von XRP bei 1 Milliarde US-Dollar, während Ethereum-Futures 10,5 Milliarden US-Dollar erreichten. Dieser Unterschied unterstreicht die Rolle von XRP als ergänzendes Asset und nicht als direkter Konkurrent.

Der entscheidende Unterschied liegt in den nutzengetriebenen Preisdynamiken von XRP. Im Gegensatz zum energieintensiven Proof-of-Work-Modell von Bitcoin oder dem gasgetriebenen Ökosystem von Ethereum ist der Wert von XRP zunehmend an seine Akzeptanz im grenzüberschreitenden Zahlungsverkehr gebunden. Dies schafft eine Nachfragenbasis von Finanzinstitutionen, die nach kosteneffizienten Lösungen suchen, und verringert die Anfälligkeit des Assets für rein spekulative Zyklen.

Strategische Einstiegspunkte für institutionelles Kapital

Für Institutionen, die eine diversifizierte Krypto-Exponierung suchen, bieten XRP-Futures einen strategischen Einstiegspunkt. Die regulatorische Angleichung des Produkts an traditionelle Rohstoffe, kombiniert mit seinem Nutzen im globalen Finanzwesen, positioniert es als Absicherung gegen die Volatilität rein spekulativer Assets. Cross-Margining-Fähigkeiten – ermöglicht durch die Übernahme von Hidden Road durch Ripple – erhöhen die Attraktivität zusätzlich, da Institutionen bestehendes Kapital über digitale und traditionelle Assets hinweg nutzen können.

Darüber hinaus hat der Erfolg der XRP-Futures die Spekulationen über einen US-Spot-XRP-ETF neu entfacht. Da Grayscale, Bitwise und 21Shares bereits Anträge eingereicht haben, könnten die Liquidität des Futures-Marktes und die institutionelle Nachfrage als Katalysator dienen. Prognosemärkte sehen eine 78%ige Wahrscheinlichkeit für eine Genehmigung bis Jahresende, was Kapitalzuflüsse in Milliardenhöhe freisetzen würde.

Investmentimplikationen und der Weg nach vorn

Die rasche Akzeptanz der CME XRP Futures unterstreicht die Reifung der Krypto-Asset-Klasse. Institutionen spekulieren nicht mehr nur auf digitale Vermögenswerte; sie integrieren sie in diversifizierte Portfolios und nutzen regulierte Derivate, um Risiko und Ertrag auszubalancieren. Für Investoren bietet dies die Chance, von der Doppelrolle von XRP als spekulatives und funktionales Asset zu profitieren.

Dennoch ist Vorsicht geboten. Auch wenn das regulatorische Umfeld sich stabilisiert hat, werden makroökonomische Faktoren – wie Zinszyklen und globale Zahlungstrends – weiterhin den Preis von XRP beeinflussen. Institutionen sollten die Unternehmenspartnerschaften von Ripple und das Transaktionsvolumen des XRP Ledgers als führende Indikatoren für nutzengetriebene Nachfrage beobachten.

Zusammenfassend stehen die CME XRP Futures beispielhaft für die nächste Phase der Krypto-Adoption: eine, in der regulatorische Klarheit, realer Nutzen und institutionelle Infrastruktur zusammenkommen. Für Investoren, die über Bitcoin und Ethereum hinaus diversifizieren möchten, bietet XRP eine überzeugende Fallstudie dafür, wie sich digitale Assets von spekulativen Neuheiten zu zentralen Bestandteilen des globalen Finanzwesens entwickeln können.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Von „Wer gibt wem Geld“ zu „Nur den Richtigen geben“: Die nächste Generation von Launchpads muss neu gemischt werden

Die nächste Generation von Launchpads könnte dazu beitragen, das Problem des Community-Starts im Kryptowährungsbereich zu lösen, ein Problem, das durch Airdrops bisher nicht behoben werden konnte.

Balancer plant, 8 Millionen US-Dollar aus den wiedererlangten Mitteln des 128-Millionen-Dollar-Exploits zu verteilen.

Balancer hat einen Plan vorgeschlagen, etwa 8 Millionen Dollar an geretteten Vermögenswerten zu verteilen, nachdem bei einem größeren Exploit Anfang dieses Monats über 128 Millionen Dollar aus seinen Tresoren abgezogen wurden. Es wurde darauf hingewiesen, dass sechs White-Hat-Akteure während des Angriffs rund 3,86 Millionen Dollar wiederhergestellt haben.

Do Kwon beantragt eine Höchststrafe von 5 Jahren Gefängnis im $40 Milliarden Terra-Betrugsfall

Quick Take Terraform Labs Gründer Do Kwon und seine Anwälte haben ein US-Gericht gebeten, seine Haftstrafe auf maximal fünf Jahre zu begrenzen. Die Urteilsverkündung für Kwon ist für den 11. Dezember angesetzt.