16 Millionen US-Dollar in wenigen Minuten verdient, Millionen liquidiert: Eine vollständige Analyse des XPL-Ereignisses

Am 26. August wurde auf Hyperliquid das Orderbuch von XPL durch einen massiven Kaufauftrag vollständig geleert, was eine Kettenreaktion von Liquidationen auslöste und den Preis kurzfristig um 200 % steigen ließ. Ein Whale erzielte dabei einen Gewinn von über 16 Millionen US-Dollar, während Short-Positionen erhebliche Verluste erlitten. Das Ereignis offenbarte einen strukturellen Mangel des Orderbuch-Modells: Bei geringer Liquidität ist es leicht manipulierbar, und Liquidationen führen in Kombination mit Preisdynamik zu einer positiven Rückkopplung. Dies verdeutlicht das allgemeine Risiko von DeFi-Perpetual-Kontrakten, das durch Maßnahmen wie ein vorgeschaltetes Risikomanagement und die Kopplung an Spotpools durch Verbesserungen im Protokolldesign ausgeglichen werden sollte, um Risiko und Ertrag besser zu verteilen. Zusammenfassung von Mars AI generiert.

1. Rückblick: Was ist eigentlich passiert?

In den frühen Morgenstunden des 26. August erlebte XPL auf Hyperliquid innerhalb weniger Minuten eine regelrechte „Achterbahnfahrt“:

05:36 Eine riesige Kauforder leerte das Orderbuch, einzelne Trades reichten von mehreren Zehntausend bis zu Hunderttausenden US-Dollar, der Preis von XPL wurde rasant nach oben getrieben.

05:36–05:55 Der Mark-Preis stieg aufgrund der Dominanz interner Ausführungen deutlich stärker als der CEX-Referenzpreis, was dazu führte, dass zahlreiche Short-Positionen unter die Maintenance Margin fielen. Das System startete Liquidationen: Liquidationsorders wurden direkt ins Orderbuch gestellt, was einen positiven Feedback-Loop auslöste („Orderbuch leeren → Liquidation → erneut Orderbuch leeren“) und den XPL-Preis weiter nach oben trieb.

05:55 Der Preis schoss auf ein Hoch, innerhalb weniger Minuten betrug der Anstieg fast +200%. Gleichzeitig realisierte ein Whale-Account Gewinne von über 16 Millionen US-Dollar in nur einer Minute. Einige Short-Accounts wurden innerhalb weniger Minuten um mehrere Millionen US-Dollar liquidiert.

05:56 Die Markttiefe erholte sich, der Preis fiel schnell zurück, der XPL-Futures-Markt kehrte zur „Normalität“ zurück – doch eine Reihe von Short-Accounts war bereits vollständig ausgelöscht. Fast zeitgleich kam es auch auf der Lighter-Plattform beim ETH-Perpetual zu einem Flash Crash, der Preis fiel kurzfristig auf 5.100 US-Dollar.

Das zeigt: Es handelt sich nicht um ein Problem einer einzelnen Plattform, sondern um eine strukturelle Risiko-Entblößung des gesamten DeFi-Perpetual-Ökosystems.

2. Was waren die Folgen?

Whales machten riesige Gewinne, Shorts erlitten massive Verluste. Auch Low-Leverage-Hedger wurden getroffen.

Viele dachten, 1x Leverage Hedging sei „risikolos“. Doch selbst 1x Short-Positionen mit hoher Besicherung wurden in diesem Flash Crash liquidiert und verloren Millionen. Viele Nutzer zogen daraus den Schluss: „Solche isolierten Märkte fasse ich nie wieder an.“ Die Wahrheit ist jedoch viel komplexer.

3. Kernproblem: Strukturelle Schwächen des Orderbuch-Modells

Nach dem XPL-Vorfall konzentrierten sich viele Diskussionen auf „Abhängigkeit von einer einzelnen Oracle“ oder „fehlende Positionslimits“. Doch das greift nicht das eigentliche Problem.

Perp-Protokolle können auf verschiedene Arten implementiert werden:

Orderbook (Orderbuch-basiert)

Peer-to-Pool (Pool als Gegenpartei)

und hybride AMM/Hybrid-Modelle

Das heutige Problem betrifft die Orderbuch-Variante. Ihre strukturellen Schwächen sind:

Effektive Tiefe und Tokenverteilung

1. Das Orderbuch sieht tief aus, aber die tatsächlich tragbare Tiefe hängt von der Tokenverteilung ab.

2. Wenn die Token bei wenigen Großinvestoren konzentriert sind, reichen schon kleine Preisbewegungen, um Kettenreaktionen auszulösen.

Preisankopplung an interne Ausführungen

1. In schwachen Märkten dominiert das Orderbuch direkt den Mark-Preis.

2. Selbst mit Oracles bleibt diese Abhängigkeit eine Schwachstelle, wenn externe Spot-Preise nicht stark genug sind.

Liquidationen und Orderbuch als positiver Feedback-Loop

1. Liquidationsorders müssen ins Orderbuch → treiben den Preis weiter → lösen weitere Liquidationen aus.

2. In illiquiden Märkten ist das ein „unvermeidlicher Massenansturm“ und kein Zufall.

Maßnahmen wie „Positionslimits pro Nutzer“ sind letztlich wirkungslos, da Positionen auf mehrere Sub-Accounts oder Wallets verteilt werden können – das Marktrisiko bleibt bestehen. Daher gilt: Flash Crashes sind kein böswilliges Manöver, sondern das Schicksal des Orderbuch-Modells bei geringer Liquidität.

4. Zurück zum Wesentlichen: Was lösen Perpetual Contracts eigentlich?

Was passiert wirklich, wenn du sagst: „Ich bin bullish auf ETH“?

- Bei Spot-Trades kaufst du für 1.000 US-Dollar ETH, gewinnst bei Kursanstieg, verlierst bei Kursrückgang.

- Bei Perpetual Contracts hinterlegst du 1.000 US-Dollar Margin, kannst mit 10x Leverage eine 10.000 US-Dollar Position eröffnen – Gewinne und Verluste werden gehebelt.

Hier stellen sich zwei zentrale Fragen:

Woher kommt das Geld?

Dein Gewinn stammt zwangsläufig von der Gegenpartei (Shorts) oder aus dem von LPs bereitgestellten Pool.

Wer bestimmt den Preis?

Traditionelle Märkte: Orderbuch-Transaktionen spiegeln direkt den Preis wider, mehr Käufe treiben den Preis – das ist das Feedback des Marktes.

On-Chain Perpetuals: Die meisten Protokolle (wie GMX) haben kein eigenes Matching-Book, sondern verlassen sich auf CEX-Oracle-Preise.

5. Probleme des Oracle-Modells

Oracle-Preise stammen meist von CEX-Spot-Trades, was bedeutet, dass das On-Chain-Volumen keinen Einfluss auf den Preis hat.

Oracles haben zwar eine Verzögerung, aber das grundlegendere Problem ist:

Du eröffnest On-Chain eine 100 Millionen US-Dollar Position, aber es gibt kein entsprechendes externes Spot-Volumen.

Das heißt: Die On-Chain-Nachfrage kann den Preis nicht beeinflussen, das Risiko staut sich im System an.

Das ist das Gegenteil des Orderbuch-Modells: Orderbuch-Preise reagieren zu schnell und sind manipulierbar; Oracle-Preise reagieren zu langsam, Risiken werden verzögert freigesetzt.

6. Basis und Funding Rate

Das führt zu einer weiteren Schlüsselfrage: Wie wird der Spread (Basis) zwischen Spot und Futures korrigiert?

In traditionellen Märkten, wenn es mehr Longs als Shorts gibt, liegt der Futures-Preis über dem Spot.

Perpetual Contracts nutzen Funding Rates zur Regulierung:

Zu viele Longs → Funding Rate positiv, Longs zahlen Shorts;

Zu viele Shorts → Funding Rate negativ, Shorts zahlen Longs.

Theoretisch kann die Funding Rate den Futures-Preis an den Spot koppeln.

Doch On-Chain Perps sind komplexer: Wenn die Spot-Markttiefe nicht ausreicht, kann selbst eine hohe Funding Rate die Basis nicht korrigieren. Besonders bei Nischen-Assets kann der On-Chain-Future langfristig vom Spot abweichen und zu einem fast unabhängigen „Schattenmarkt“ werden.

7. Die Illusion der On-Chain-Tiefe

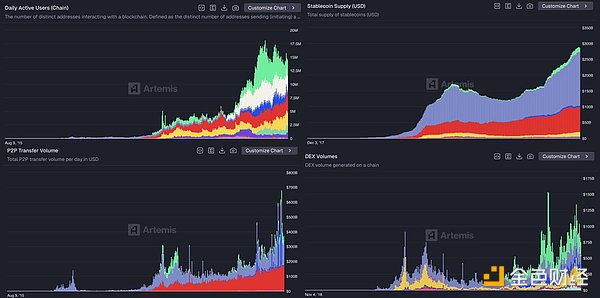

Viele glauben, nur Nischen-Assets seien manipulierbar, Top-Assets seien sicher. Doch die Realität ist: Die tatsächliche On-Chain-Spot-Tiefe ist weit geringer als gedacht.

Beispiel: Die Top-3-Tokens jeder Chain:

- Auf Arbitrum haben selbst die wichtigsten Tokens (außer ETH) in einem 0,5%-Spread oft nur wenige Millionen US-Dollar Tiefe.

- Selbst auf führenden DEXs wie Uniswap reicht die On-Chain-Spot-Tiefe von „Ökosystem-Coins“ wie UNI nicht aus, um kurzfristige Impulse im zweistelligen Millionenbereich zu absorbieren.

Was bedeutet das?

Die effektive Tiefe ist oft viel geringer als die nominale Tiefe, besonders bei konzentrierten Tokenbeständen ist die tatsächliche Belastbarkeit noch schwächer.

In diesem Umfeld ist die Schwelle für Preismanipulation niedrig. Selbst die Top-3-Tokens eines Ökosystems können in Extremsituationen leicht nach oben oder unten gedrückt werden.

Mit anderen Worten: Das strukturelle Risiko von On-Chain-Perps ist kein „Sonderfall“ von Nischenmärkten, sondern der „Normalzustand“ des gesamten Ökosystems.

8. Ansatzpunkte für die nächste Protokollgeneration

Das XPL-Flash-Crash-Event zeigt deutlich: Das Problem ist kein Bug einer einzelnen Plattform, sondern ein struktureller Widerspruch zwischen Orderbuch und On-Chain-Liquidität.

Für „Next-Gen Perp-Protokolle“ sind daher mindestens drei Richtungen relevant:

1. Präventives Risikomanagement: Jede Order, jeder Swap, jede Liquiditätsänderung sollte vorab simuliert werden, um die Marktsituation zu prüfen. Überschreitet das Risiko einen Schwellenwert, wird die Aktion limitiert oder angepasst – nicht erst, wenn die Position unter die Maintenance Margin fällt.

2. Spot-Pool-Kopplung: Die aktuellen On-Chain-Modelle reagieren entweder zu schnell (Orderbuch) oder zu langsam (Oracle). Ein besserer Ansatz ist die Kopplung von Futures-Positionen an Spot-Pools, sodass sich bei Risikoakkumulation die Tiefe des Spot-Marktes als Puffer oder Dämpfer auswirkt. So werden sowohl Verzögerungen als auch Flash Crashes reduziert.

3. LP-Prioritätsschutz: Egal ob Orderbuch oder Peer-to-Pool, LPs sind das schwächste Glied. Neue Protokolle müssen das Risikomanagement für LPs auf Protokollebene integrieren, sodass LP-Risiken transparent und kontrollierbar sind – und nicht am Ende die Zeche zahlen.

9. Praktische Ansätze und Chancen

Richtungen zu benennen ist einfach, die Umsetzung ist schwierig.

Doch es gibt bereits neue Ansätze:

Präventives Risikomanagement: Vor der Ausführung einer Order wird die Marktsituation simuliert, Risiken werden vorab gefiltert.

Kopplung von Futures und Spot-Pools: Positionen und Spot-Liquidität beeinflussen sich gegenseitig, um Risikoakkumulation oder Flash Crashes zu vermeiden.

LP-Prioritätsschutz: Das Risikomanagement für LPs wird ins Protokoll integriert, statt LPs als letzte Instanz haften zu lassen.

Gleichzeitig dürfen wir eine größere Marktrealität nicht übersehen:

Der Perpetual-Markt generiert jährlich über 3.0 billions US-Dollar an Gebühren und Profiten. Bisher wurde dieses „Kuchenstück“ fast ausschließlich von zentralisierten Börsen und professionellen Market Makern geteilt. Wenn neue Protokolle AMM-Technologie nutzen und das „Market Making“ in Pool-basierte Liquiditätsbereitstellung aufteilen, können mehr normale Teilnehmer von diesem Markt profitieren. Das ist nicht nur eine Innovation im Risikomanagement, sondern eine Neugestaltung der Anreizstruktur.

In dieser Entwicklung versuchen einige neue Projekte verschiedene Wege. Zum Beispiel AZEx, das auf dem Uniswap v4 Hook-Mechanismus basiert und „präventives Risikomanagement + dynamische Funding Rate + Markt-Freeze in Extremsituationen“ mit „LP-Pool-Gewinnbeteiligung“ kombiniert.

10. Fazit

Das XPL-Flash-Crash-Event zeigt: Risiko steckt nicht im Chart, sondern im Protokoll.

Die meisten heutigen DeFi-Perpetuals sind immer noch Orderbuch-basiert. Solange die Liquidität gering und die Token konzentriert sind, werden sich solche Ereignisse wiederholen.

Der wahre Wettbewerb der nächsten Perp-Protokollgeneration ist nicht UI, Punkte oder Cashback, sondern: Können wir ein neues Perp-Protokoll entwerfen, das „Preisfindung, Risikomanagement und LP-Schutz“ in einen Kreislauf bringt, statt bei jedem Extremereignis einen Massenansturm zu erleben? Können wir die 3.0 billions US-Dollar Marktgewinne von wenigen auf viele verteilen?

Die nächste Protokollgeneration muss nicht nur Risiken lösen, sondern auch die Gewinne neu verteilen. Wer beides schafft, hat die Chance, den nächsten DeFi-Perpetual-Markt zu definieren.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Sogar der Ex-Freund des ChatGPT-Gründers wurde um über 10 Millionen US-Dollar beraubt – wie verrückt sind die Raubüberfälle im Ausland?

Kryptoleute trauen sich nicht mehr, ihren Reichtum zur Schau zu stellen.