تقرير Coinglass يفسر "خط الحياة أو الموت" للبيتكوين: مستوى 96K يصبح ساحة معركة بين المضاربين على الصعود والهبوط، فهل انسحاب أموال ETF يمثل فرصة أم فخاً؟

سعر البيتكوين مستقر فوق المتوسط الحقيقي للسوق، لكن هيكل السوق يشبه الربع الأول من عام 2022، حيث أن 25% من العرض في حالة خسارة. منطقة الدعم الرئيسية تتراوح بين 96.1 آلاف و106 آلاف دولار، وكسرها سيزيد من مخاطر الهبوط. تدفقات صناديق ETF سلبية، والطلب في كل من أسواق التداول الفوري والمشتقات قد ضعف، كما أن تقلبات سوق الخيارات تم تقديرها بأقل من قيمتها.

الملخص

- يستقر Bitcoin فوق متوسط السوق الحقيقي (True Market Mean)، لكن الهيكل العام للسوق الآن يشبه الربع الأول من عام 2022، حيث يوجد أكثر من 25% من المعروض في حالة خسارة.

- لا تزال زخم رأس المال إيجابية، مما يدعم مرحلة التماسك، رغم أنها أقل بكثير من ذروة منتصف 2025.

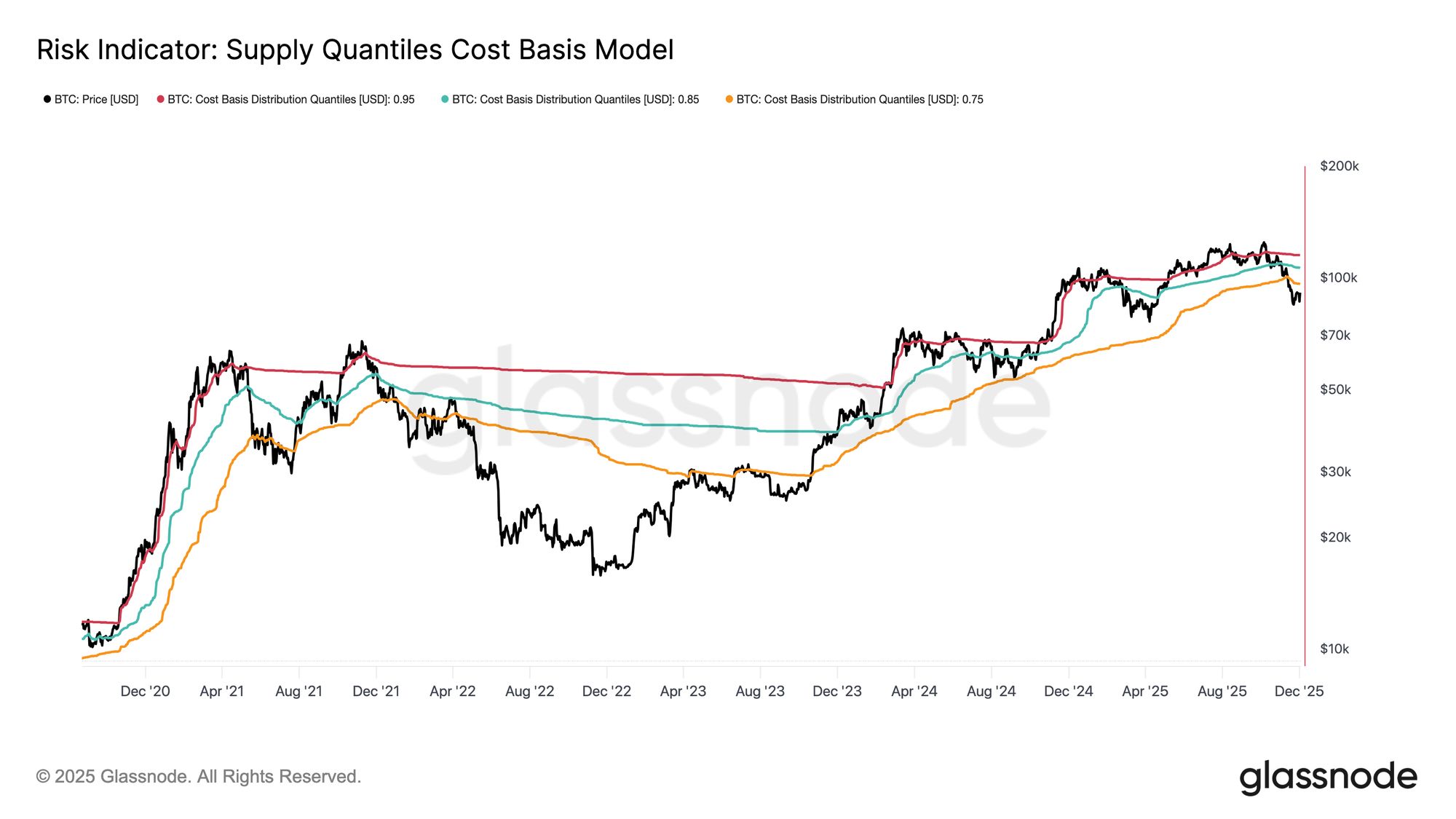

- النطاق بين 0.75–0.85 كوانتايل (96.1K دولار–106K دولار) هو المنطقة الرئيسية لاستعادة هيكل السوق؛ الكسر دونها سيزيد من مخاطر الهبوط.

- تدفقات صناديق ETF أصبحت سلبية، وانخفض مؤشر حجم التداول التراكمي الفوري (CVD)، مما يشير إلى ضعف الطلب.

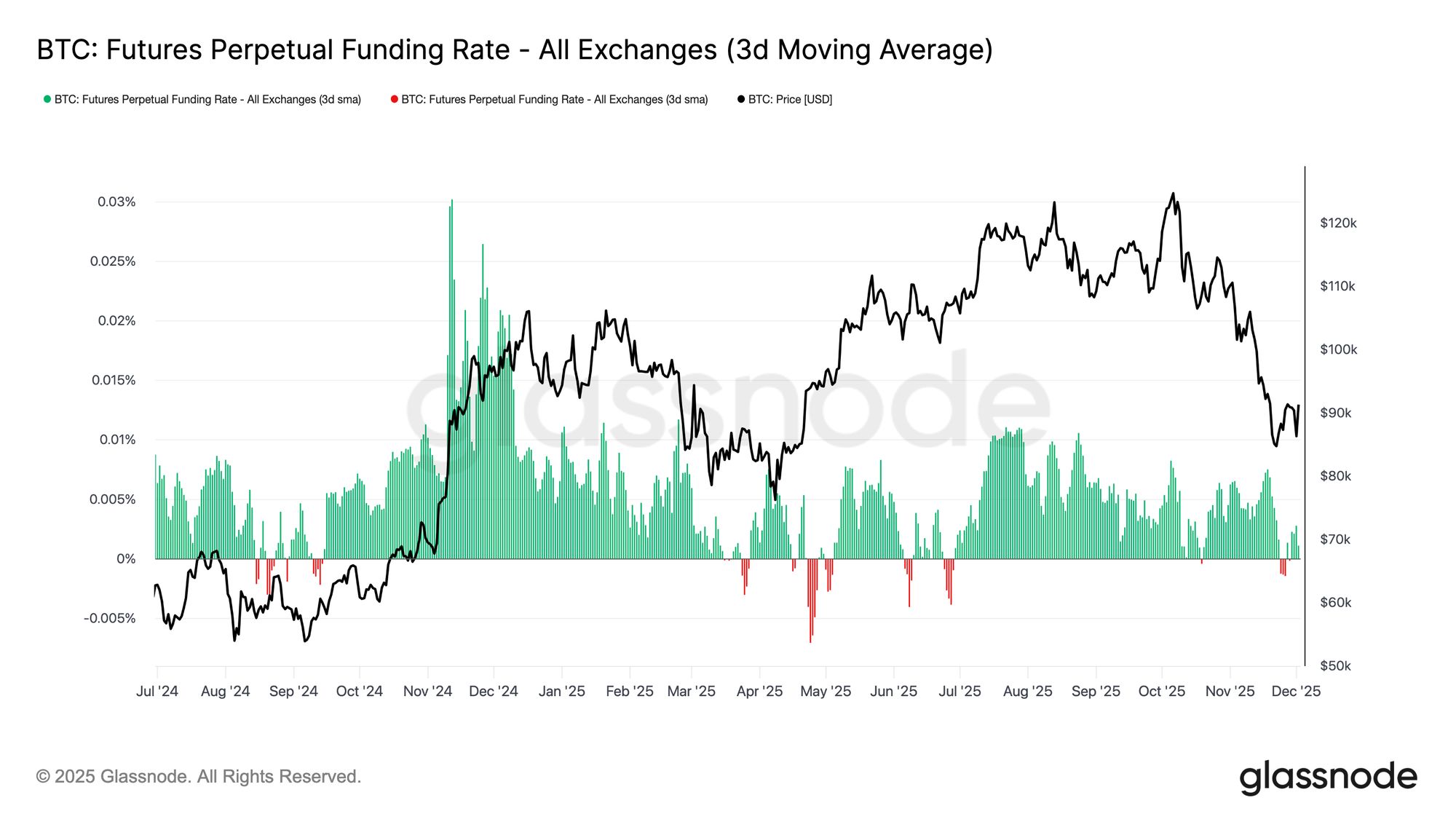

- انخفضت عقود الفيوتشر المفتوحة، وأعيد ضبط معدلات التمويل إلى الحياد، مما يعكس موقفًا لتجنب المخاطر.

- سوق الخيارات يظهر ضغطًا في التقلب الضمني (IV) وتراجع الميل (skew)، وتحول التدفقات من شراء خيارات البيع إلى بيع حذر لخيارات الشراء.

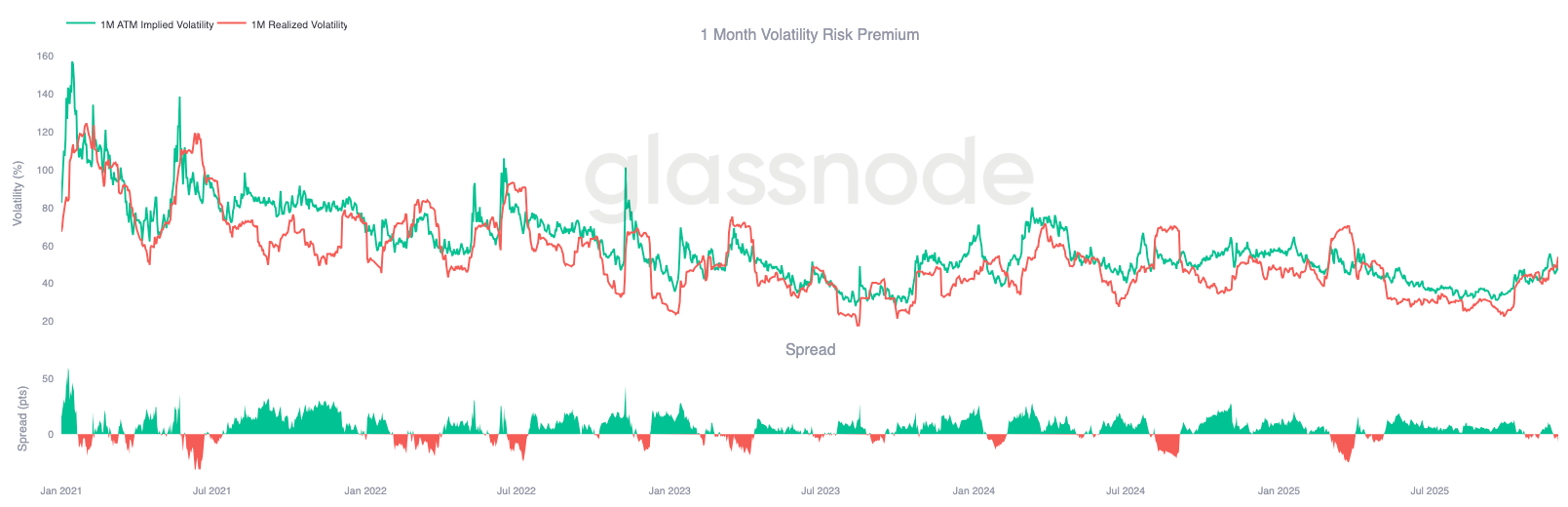

- يبدو أن الخيارات مقومة بأقل من قيمتها، حيث تجاوز التقلب المحقق التقلب الضمني، مما يضغط على المتداولين أصحاب مراكز short-gamma.

بشكل عام، لا يزال السوق هشًا، ويعتمد على الحفاظ على مناطق التكلفة الأساسية الرئيسية ما لم يكسر صدمة ماكرو التوازن.

رؤى أون-تشين

رؤى أون-تشين

تكوين قاع أم انهيار؟

خلال الأسبوعين الماضيين، انخفض سعر Bitcoin ووجد دعمًا بالقرب من نقطة ارتكاز التقييم الرئيسية المعروفة باسم متوسط السوق الحقيقي (True Market Mean) — وهي أساس التكلفة لجميع العملات غير النائمة (باستثناء المعدنين). غالبًا ما يمثل هذا المستوى الحد الفاصل بين مرحلة هبوطية معتدلة وسوق هابطة عميقة. على الرغم من استقرار السعر مؤخرًا فوق هذا الحد، إلا أن الهيكل العام للسوق يزداد تشابهًا مع ديناميكيات الربع الأول من عام 2022.

باستخدام نموذج أساس تكلفة كوانتايل المعروض (Supply Quantiles Cost Basis Model) — الذي يتتبع أساس تكلفة مجموعات المعروض التي يحتفظ بها كبار المشترين — يصبح هذا التشابه أكثر وضوحًا. منذ منتصف نوفمبر، انخفض السعر الفوري دون كوانتايل 0.75، ويتداول حاليًا بالقرب من 96.1K دولار، مما يجعل أكثر من 25% من المعروض في حالة خسارة.

يخلق هذا توازنًا هشًا بين خطر استسلام كبار المشترين وإمكانية تكوين قاع نتيجة إرهاق البائعين. ومع ذلك، يظل الهيكل الحالي حساسًا للغاية للصدمات الماكروية حتى يستعيد السوق كوانتايل 0.85 (حوالي 106.2K دولار) كدعم.

الألم يهيمن

استنادًا إلى هذا المنظور الهيكلي، يمكننا تضخيم مراقبة معروض كبار المشترين من خلال "إجمالي المعروض في الخسارة" (Total Supply in Loss) لقياس مدى هيمنة الخسائر، أي الألم غير المحقق.

ارتفع المتوسط المتحرك البسيط لمدة 7 أيام (7D-SMA) لهذا المؤشر الأسبوع الماضي إلى 7.1 مليون BTC — وهو أعلى مستوى منذ سبتمبر 2023 — مما يبرز أن توسع الأسعار الصاعد لأكثر من عامين يواجه الآن مرحلتين من تكوين قاع سطحي.

حجم المعروض الحالي في حالة خسارة (بين 5 ملايين و7 ملايين BTC) يشبه بشكل مذهل سوق التماسك في أوائل 2022، مما يعزز التشابه المذكور أعلاه. ويؤكد هذا مرة أخرى أن متوسط السوق الحقيقي هو الحد الفاصل الرئيسي بين مرحلة هبوطية معتدلة والانتقال إلى سوق هابطة أكثر وضوحًا.

الزخم لا يزال إيجابيًا

على الرغم من التشابه القوي مع الربع الأول من 2022، لا يزال زخم رأس المال المتدفق إلى Bitcoin إيجابيًا بشكل طفيف، مما يساعد على تفسير الدعم بالقرب من متوسط السوق الحقيقي والارتداد اللاحق فوق 90K دولار.

يمكن قياس هذا الزخم من خلال صافي التغير في القيمة السوقية المحققة (Net Change in Realized Cap)، والذي يبلغ حاليًا +8.69 مليار دولار شهريًا — أقل بكثير من ذروة يوليو 2025 البالغة 64.3 مليار دولار/شهر، لكنه لا يزال إيجابيًا.

طالما ظل زخم رأس المال فوق الصفر، يمكن أن يستمر متوسط السوق الحقيقي كمنطقة تماسك وقاع محتمل، بدلاً من بداية هبوط أعمق.

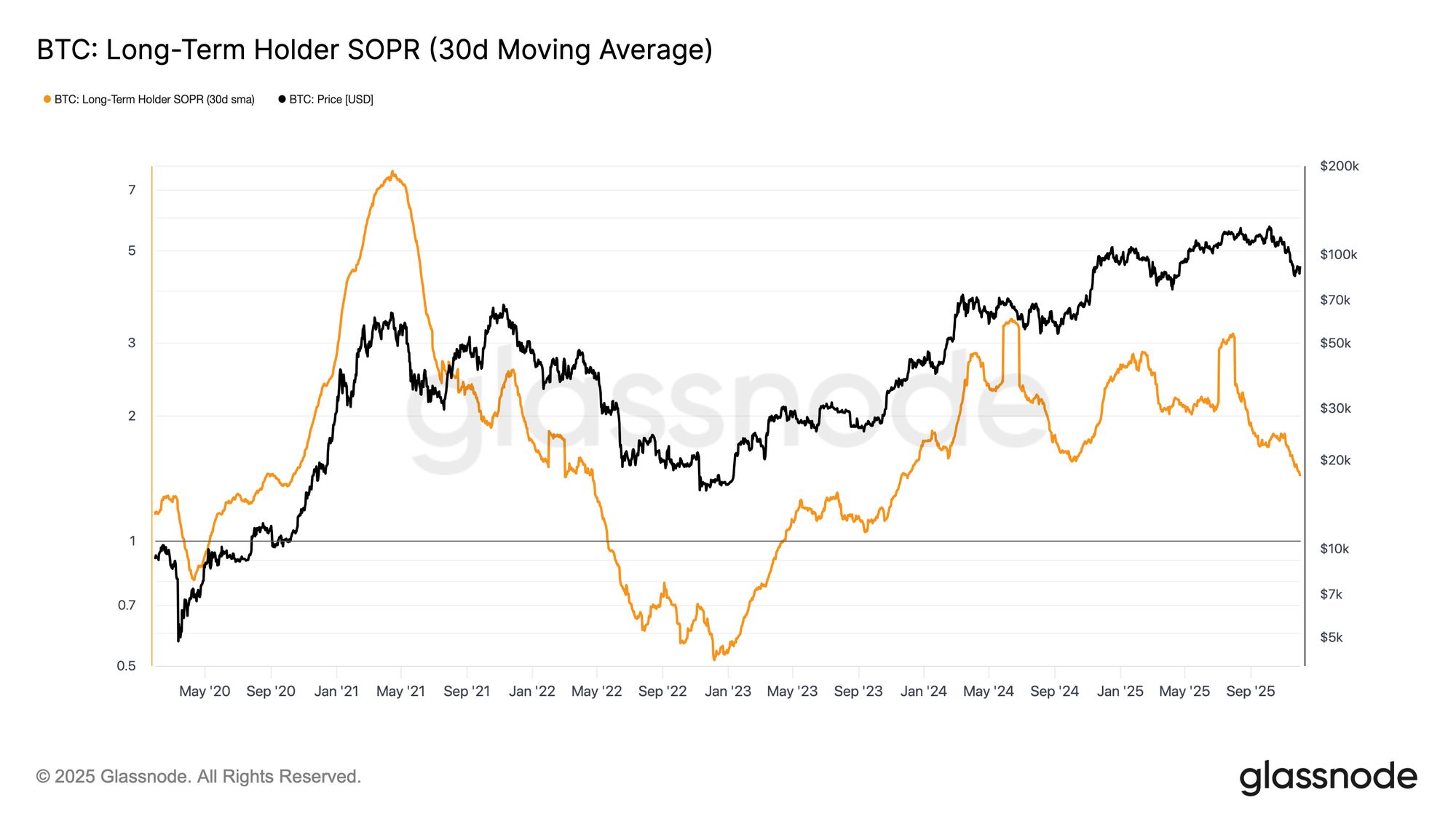

تراجع هامش ربح حاملي المدى الطويل

البقاء في نظام تدفقات رأس المال الإيجابية يعني أن الطلب الجديد لا يزال قادرًا على امتصاص جني الأرباح من المستثمرين على المدى الطويل. انخفض مؤشر SOPR لحاملي المدى الطويل (30D-SMA، الذي يقيس نسبة سعر السوق الفوري إلى أساس التكلفة للمشاركين النشطين من حاملي المدى الطويل) مع الانخفاض الحاد في الأسعار، لكنه لا يزال فوق 1 (حاليًا عند 1.43). هذا الاتجاه الناشئ لهامش الربح يعكس مرة أخرى هيكل الربع الأول من 2022: يواصل حاملو المدى الطويل البيع في الربح، لكن هامش الربح يتقلص.

على الرغم من أن زخم الطلب في أوائل 2022 كان أقوى، إلا أن السيولة تستمر في الانخفاض، مما يجبر المضاربين على الصعود على الدفاع عن متوسط السوق الحقيقي حتى دخول موجة جديدة من الطلب.

رؤى أوف-تشين

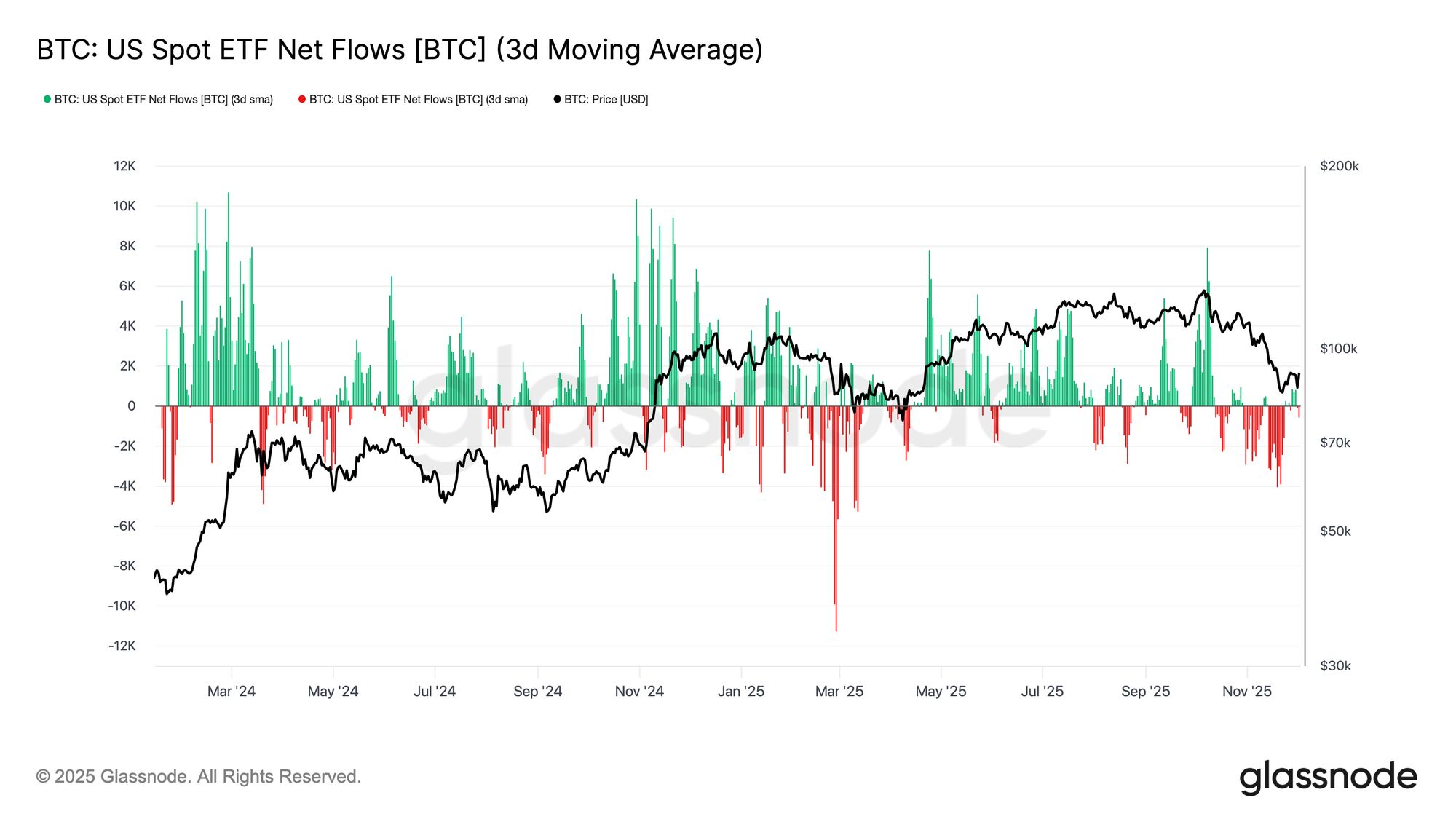

ضعف الطلب على ETF

بالانتقال إلى السوق الفورية، تدهورت التدفقات الصافية لصناديق Bitcoin ETF الأمريكية بشكل ملحوظ، حيث انخفض متوسطها لمدة 3 أيام بثبات إلى المنطقة السلبية طوال نوفمبر. يمثل هذا كسرًا لحالة التدفقات المستمرة التي دعمت الأسعار في وقت سابق من هذا العام، ويعكس تباطؤ تخصيص رأس المال الجديد.

توزعت التدفقات الخارجة على نطاق واسع بين جميع المُصدرين، مما يشير إلى أن المشاركين المؤسسيين أصبحوا أكثر حذرًا مع تدهور ظروف السوق. يواجه السوق الفوري حاليًا خلفية من ضعف الطلب، مما يضعف الدعم الفوري للمشترين ويجعل الأسعار أكثر حساسية للصدمات الخارجية وتقلبات السوق الماكروية.

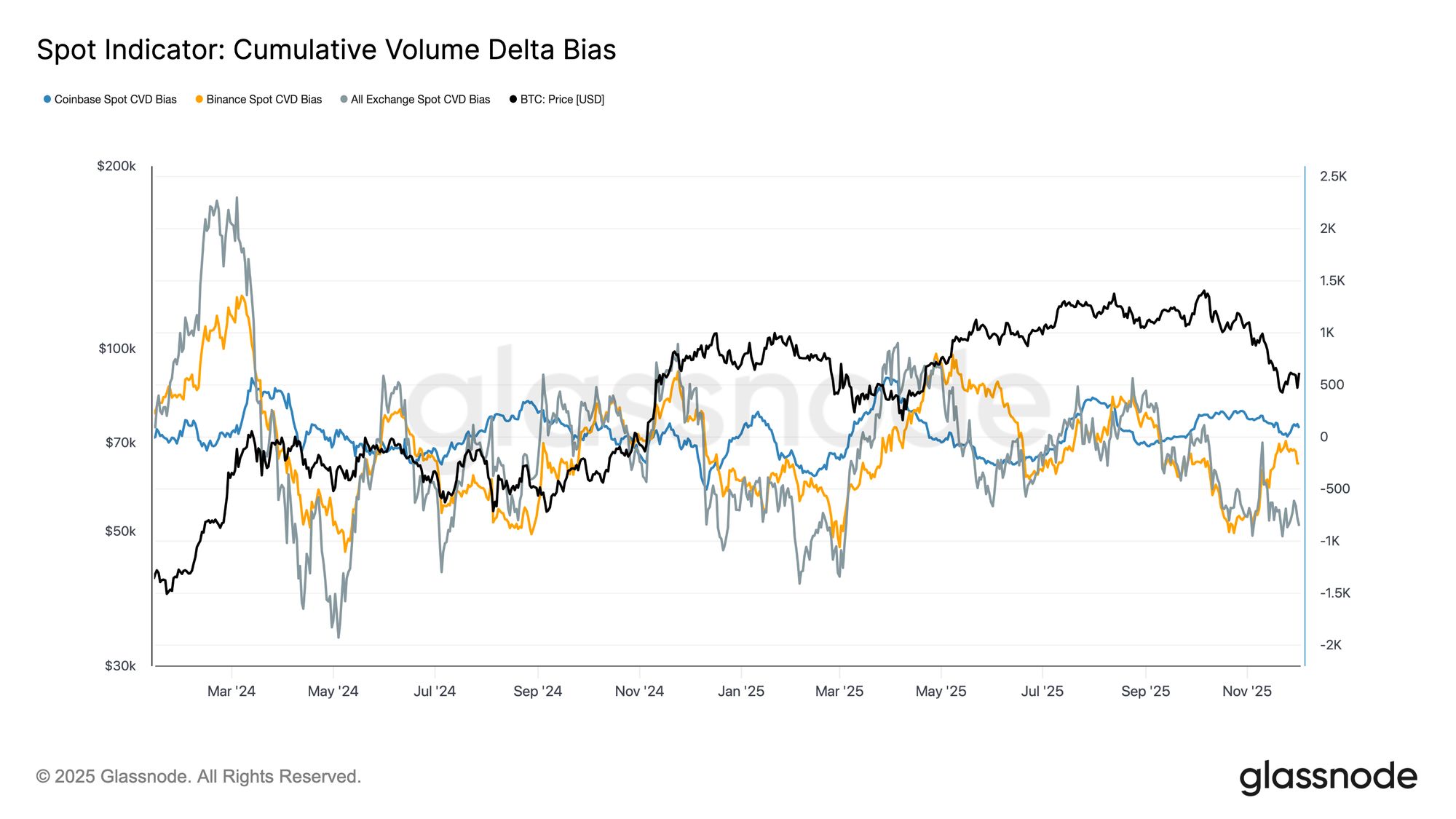

ضعف الشراء الفوري

استنادًا إلى تدهور الطلب على ETF، انخفض أيضًا مؤشر حجم التداول التراكمي (CVD) في البورصات الرئيسية، حيث استمرت كل من Binance ومنصات التداول المجمعة في الاتجاه السلبي.

يشير هذا إلى زيادة مطردة في ضغط البيع من جانب المستهلكين، حيث يعبر المتداولون الفارق بين العرض والطلب لتقليل المخاطر بدلاً من التراكم. حتى Coinbase، التي تُعتبر عادةً مؤشرًا على قوة الشراء الأمريكية، أصبحت مستقرة، مما يدل على تراجع الثقة الفورية بشكل عام.

مع تحول تدفقات ETF وCVD الفوري إلى موقف دفاعي، يعتمد السوق الآن على قاعدة طلب أضعف، مما يجعل الأسعار أكثر عرضة للانخفاض المستمر والتقلبات المدفوعة بالماكرو.

انخفاض مستمر في العقود المفتوحة

تمتد حالة ضعف الطلب هذه إلى سوق المشتقات، حيث انخفضت العقود المفتوحة للفيوتشر بشكل مطرد في أواخر نوفمبر. على الرغم من أن التصفية كانت سلسة، إلا أنها كانت مستمرة، مما محا معظم المراكز المضاربية التي تراكمت خلال الاتجاه الصاعد السابق. مع عدم دخول رافعة مالية جديدة ذات مغزى إلى السوق، يبدو أن المتداولين غير راغبين في التعبير عن قناعات اتجاهية، ويفضلون اتخاذ موقف محافظ لتجنب المخاطر مع انخفاض الأسعار.

يظهر مجمع المشتقات الآن في حالة رافعة مالية أخف بكثير، مما يشير إلى غياب واضح للرغبة في المضاربة ويقلل من احتمالية حدوث تقلبات شديدة مدفوعة بالتصفية.

معدلات تمويل محايدة تشير إلى إعادة ضبط

مع استمرار انكماش العقود المفتوحة، انخفضت معدلات التمويل الدائم إلى منطقة محايدة تقريبًا، حيث تذبذبت حول الصفر معظم أواخر نوفمبر. يمثل هذا تحولًا ملحوظًا مقارنة بمعدلات التمويل الإيجابية المرتفعة التي لوحظت خلال فترة التوسع السابقة، مما يشير إلى أن معظم المراكز الطويلة الزائدة قد تم تصفيتها. من المهم أن فترات معدلات التمويل السلبية المعتدلة لا تزال قصيرة ومؤقتة، مما يدل على أن المتداولين لم يبنوا مراكز بيع نشطة على الرغم من انخفاض الأسعار.

تشير هذه البنية التمويلية المحايدة إلى السلبية الطفيفة إلى أن سوق المشتقات أكثر توازنًا، مع غياب مراكز الشراء المزدحمة، مما يقلل من هشاشة الهبوط وقد يمهد الطريق لمواقف أكثر بناءة عندما يبدأ الطلب في الاستقرار.

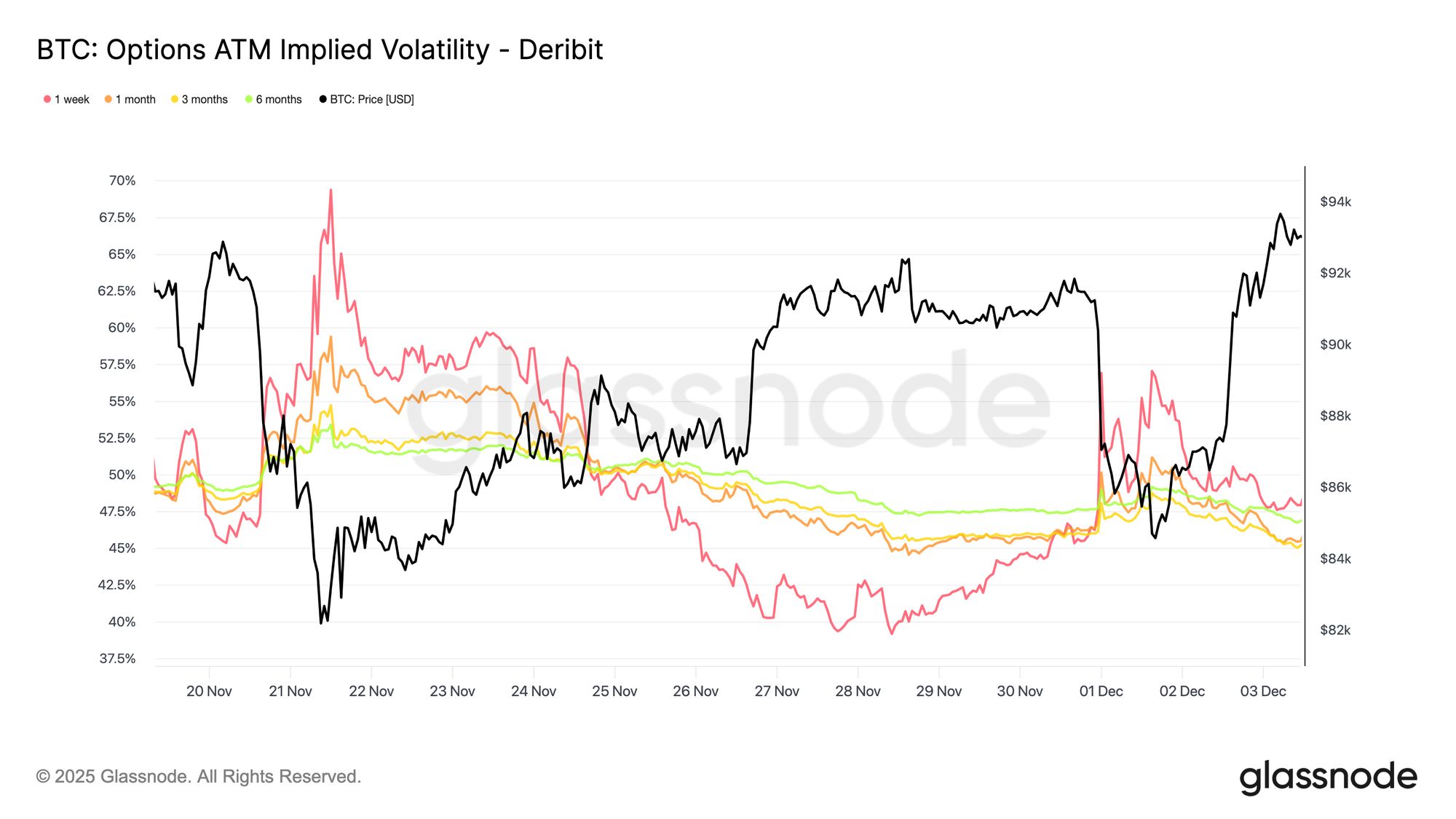

إعادة ضبط شاملة للتقلب الضمني (IV)

بالانتقال إلى سوق الخيارات، يوفر التقلب الضمني (IV) نافذة واضحة لفهم كيفية تسعير المتداولين لعدم اليقين المستقبلي. كخطوة أولى، من المفيد تتبع التقلب الضمني لأنه يعكس توقعات السوق لتحركات الأسعار المستقبلية. بعد قراءات مرتفعة الأسبوع الماضي، أعيد ضبط التقلب الضمني إلى مستويات أدنى. أدى فشل السعر في اختراق مقاومة 92K، وغياب الزخم في الارتداد، إلى عودة بائعي التقلب إلى السوق، مما دفع التقلب الضمني للانخفاض عبر جميع الآجال:

- العقود قصيرة الأجل من 57% إلى 48%

- العقود متوسطة الأجل من 52% إلى 45%

- العقود طويلة الأجل من 49% إلى 47%

يشير هذا الانخفاض المستمر إلى أن المتداولين يرون أن احتمالية الهبوط الحاد قد انخفضت ويتوقعون بيئة أكثر هدوءًا في المستقبل القريب.

تشير هذه الإعادة أيضًا إلى تحول نحو موقف أكثر حيادية، حيث يخرج السوق من حالة الحذر الشديد التي سادت الأسبوع الماضي.

تراجع الميل (Skew) الهبوطي

بعد مراقبة التقلب الضمني، يساعد الميل (skew) في توضيح كيفية تقييم المتداولين لمخاطر الهبوط مقابل الصعود. يقيس الفرق بين التقلب الضمني لخيارات البيع وخيارات الشراء.

عندما يكون الميل إيجابيًا، يدفع المتداولون علاوة للحماية من الهبوط؛ عندما يكون سلبيًا، يدفعون أكثر للتعرض للصعود. اتجاه الميل ومستواه مهمان بنفس القدر.

على سبيل المثال، إذا كان الميل قصير الأجل 8%، فإن انخفاضه من 18% خلال يومين يرسل رسالة مختلفة تمامًا عن ارتفاعه من قيمة سلبية.

انتقل الميل قصير الأجل يوم الاثنين (خلال الهبوط إلى 84.5K بدافع من السرد حول السندات اليابانية) من 18.6% إلى 8.4% مع الارتداد.

يشير هذا إلى أن رد الفعل الأولي كان مبالغًا فيه. العقود الأطول أجلًا تتكيف بشكل أبطأ، مما يدل على أن المتداولين مستعدون لملاحقة الصعود قصير الأجل، لكنهم غير متأكدين من استمراريته.

تلاشي الخوف

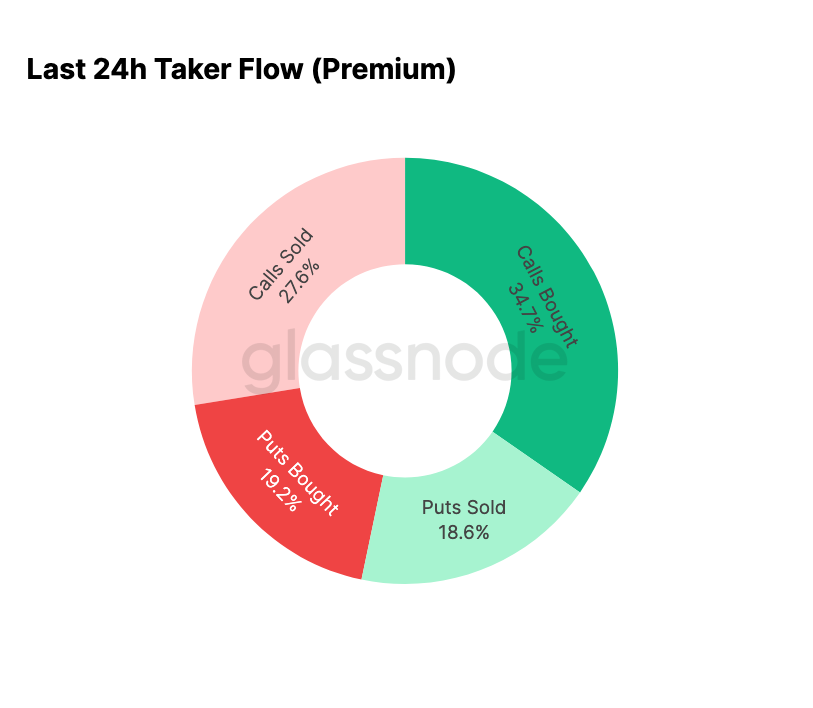

تُظهر تدفقات الأموال تباينًا واضحًا بين الأيام السبعة الماضية والارتداد اللاحق.

في وقت سابق من هذا الأسبوع، هيمنت عمليات شراء خيارات البيع على النشاط، مما يعكس الخوف من تكرار حركة الأسعار في أغسطس 2024، والتي ارتبطت بمخاوف من فك صفقات التحكيم اليابانية المحتملة. نظرًا لأن هذا الخطر قد تم اختباره سابقًا، أصبح لدى السوق إحساس بمدى انتشار العدوى عادةً والتعافي الذي يتبعها. بمجرد استقرار الأسعار، تغيرت تدفقات الأموال بسرعة: جلب الارتداد ميلًا حاسمًا نحو نشاط خيارات الشراء، مما عكس تقريبًا النمط الذي شوهد خلال فترة الضغط.

من الجدير بالذكر أن المتداولين يحتفظون حاليًا بمراكز Gamma طويلة صافية عند هذه المستويات، ومن المحتمل أن يستمر ذلك حتى 26 ديسمبر (أكبر تاريخ استحقاق هذا العام). عادةً ما تعمل هذه المراكز على كبح تقلب الأسعار. بمجرد مرور هذا التاريخ، ستتم إعادة ضبط المراكز، وسيدخل السوق عام 2026 بديناميكيات جديدة.

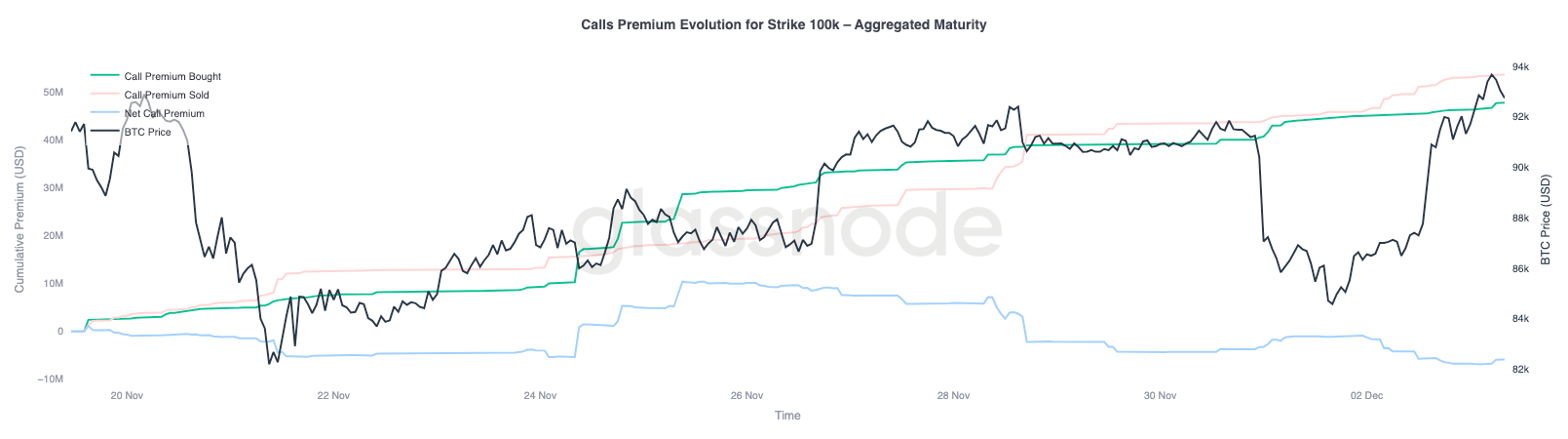

تطور علاوة خيارات الشراء عند 100 ألف دولار

يساعد التركيز على علاوة خيارات الشراء عند سعر التنفيذ 100 ألف دولار في توضيح كيفية تعامل المتداولين مع هذا المستوى النفسي الرئيسي. على الجانب الأيمن من الرسم البياني، لا تزال علاوة بيع خيارات الشراء أعلى من علاوة شراء خيارات الشراء، واتسعت الفجوة بينهما خلال ارتداد الـ 48 ساعة الماضية. يشير هذا الاتساع إلى أن الثقة في استعادة مستوى 100 ألف دولار لا تزال محدودة. من المرجح أن يجذب هذا المستوى مقاومة، خاصة مع ضغط التقلب الضمني عند الصعود وإعادة بنائه عند الهبوط. يعزز هذا النمط سلوك ارتداد المتوسط للتقلب الضمني ضمن النطاق الحالي.

تُظهر صورة العلاوات أيضًا أن المتداولين لا يبنون مراكز اختراق عدوانية قبل اجتماع FOMC. بدلاً من ذلك، تعكس تدفقات الأموال موقفًا أكثر حذرًا، حيث يتم بيع الصعود بدلاً من ملاحقته. لذلك، يفتقر التعافي الأخير إلى الثقة المطلوبة عادةً لتحدي مستوى 100 ألف دولار الهام.

التقلب مقوم بأقل من قيمته

عند الجمع بين إعادة ضبط التقلب الضمني والتقلبات الحادة ثنائية الاتجاه هذا الأسبوع، تكون النتيجة علاوة مخاطر تقلب سلبية. عادةً ما تكون علاوة مخاطر التقلب إيجابية لأن المتداولين يطلبون تعويضًا عن مخاطر ارتفاع التقلب. بدون هذه العلاوة، لا يمكن للمتداولين أصحاب مراكز بيع التقلب تحقيق عائد على المخاطر التي يتحملونها.

عند المستويات الحالية، يكون التقلب الضمني أقل من التقلب المحقق، مما يعني أن تسعير الخيارات يعكس تقلبًا أقل من التقلب الفعلي في السوق. يخلق هذا بيئة مواتية لمراكز long-gamma، حيث يمكن أن تحقق كل حركة سعرية أرباحًا طالما تجاوز التقلب الفعلي التوقعات الضمنية في أسعار الخيارات.

الخلاصة

يواصل Bitcoin التداول في بيئة هيكلية هشة، حيث تتقاطع نقاط الضعف على السلسلة مع تراجع الطلب، مع مشهد مشتقات أكثر حذرًا. استقرت الأسعار مؤقتًا فوق "متوسط السوق الحقيقي"، لكن الهيكل العام يشبه إلى حد كبير الربع الأول من عام 2022: أكثر من 25% من المعروض تحت الماء، وزيادة الخسائر المحققة، وارتفاع الحساسية للصدمات الماكروية. على الرغم من أنها أضعف بكثير من أوائل هذا العام، إلا أن زخم رأس المال الإيجابي لا يزال أحد الإشارات البناءة القليلة التي تمنع انهيارًا أعمق للسوق.

تعزز المؤشرات خارج السلسلة هذا النمط الدفاعي. تحولت تدفقات صناديق ETF إلى صافي تدفقات خارجة، وانخفض مؤشر CVD الفوري، واستمر انخفاض العقود المفتوحة للفيوتشر بشكل منظم. معدلات التمويل قريبة من الحياد، ولا تعكس ثقة صعودية ولا ضغط بيع نشط. في سوق الخيارات، هناك ضغط في التقلب الضمني، وتراجع الميل، وانعكاس في تدفقات الأموال، ويتم تسعير الخيارات حاليًا بأقل من التقلب الفعلي، مما ينقل رسالة حذر بدلاً من عودة شهية المخاطرة.

بالنظر إلى المستقبل، فإن البقاء ضمن نطاق كوانتايل 0.75-0.85 (96.1K-106K دولار) أمر بالغ الأهمية لاستقرار هيكل السوق وتقليل هشاشة الهبوط حتى نهاية العام. على العكس، يظل "متوسط السوق الحقيقي" هو المنطقة الأكثر احتمالًا لتكوين قاع، ما لم تؤدي محفزات ماكرو سلبية إلى تعطيل التوازن الدقيق للسوق.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

أعلنت الحاضنة MEETLabs اليوم عن إطلاق لعبة الصيد على البلوكتشين ثلاثية الأبعاد الكبيرة "DeFishing"

باعتبارها أول لعبة بلوكتشين على منصة الألعاب "GamingFi"، يتم تطبيق نظام مزدوج للعب من أجل الربح (P2E) باستخدام توكن IDOL وتوكن المنصة GFT.

تاريخ تطور الخصوصية في مجال العملات المشفرة

تقنيات الخصوصية في عالم ال�عملات المشفرة لم تتجاوز أبداً حدود "الضيق" و"الاستخدام الفردي".

تجاوز حجم التداول 410 ملايين، التقرير الأولي لمبادرة "تعدين التداول" لـ孙悟空 صدر، واسترداد الرسوم الزائد أشعل السوق

حالياً، دخلت المرحلة الأولى من نشاط التعدين التجاري لـ Sun Wukong في النصف الثاني. سينتهي النشاط رسمياً في 6 ديسمبر 2025 الساعة 20:00 (UTC+8).