تدفق�ات الأموال الخارجة من صناديق ETF للعملات المشفرة: هل لا تزال BlackRock وغيرها من الجهات المصدرة تحقق أرباحًا؟

انخفضت إيرادات رسوم ETF للعملات المشفرة لدى BlackRock بنسبة 38%، ولا تستطيع أعمال ETF الهروب من لعنة دورات السوق.

Original Article Title: When Wrappers Run Red

Original Article Author: Prathik Desai, Token Dispatch

Original Article Translation: Luffy, Foresight News

خلال أول أسبوعين من أكتوبر 2025، شهدت صناديق Bitcoin الفورية المتداولة في البورصة (ETFs) تدفقات داخلية بقيمة 32 مليار دولار و27 مليار دولار، محققة أرقامًا قياسية لأعلى وأعلى خامس صافي تدفقات أسبوعية في 2025.

قبل ذلك، كانت صناديق Bitcoin ETFs على وشك تحقيق إنجاز "عدم وجود أسبوعين متتاليين من التدفقات الخارجة" في النصف الثاني من 2025.

ومع ذلك، وقع حدث التصفية الأكثر حدة في تاريخ العملات المشفرة بشكل غير متوقع. هذا الحدث، الذي أدى إلى تبخر أصول بقيمة 190 مليار دولار، لا يزال يطارد سوق العملات المشفرة.

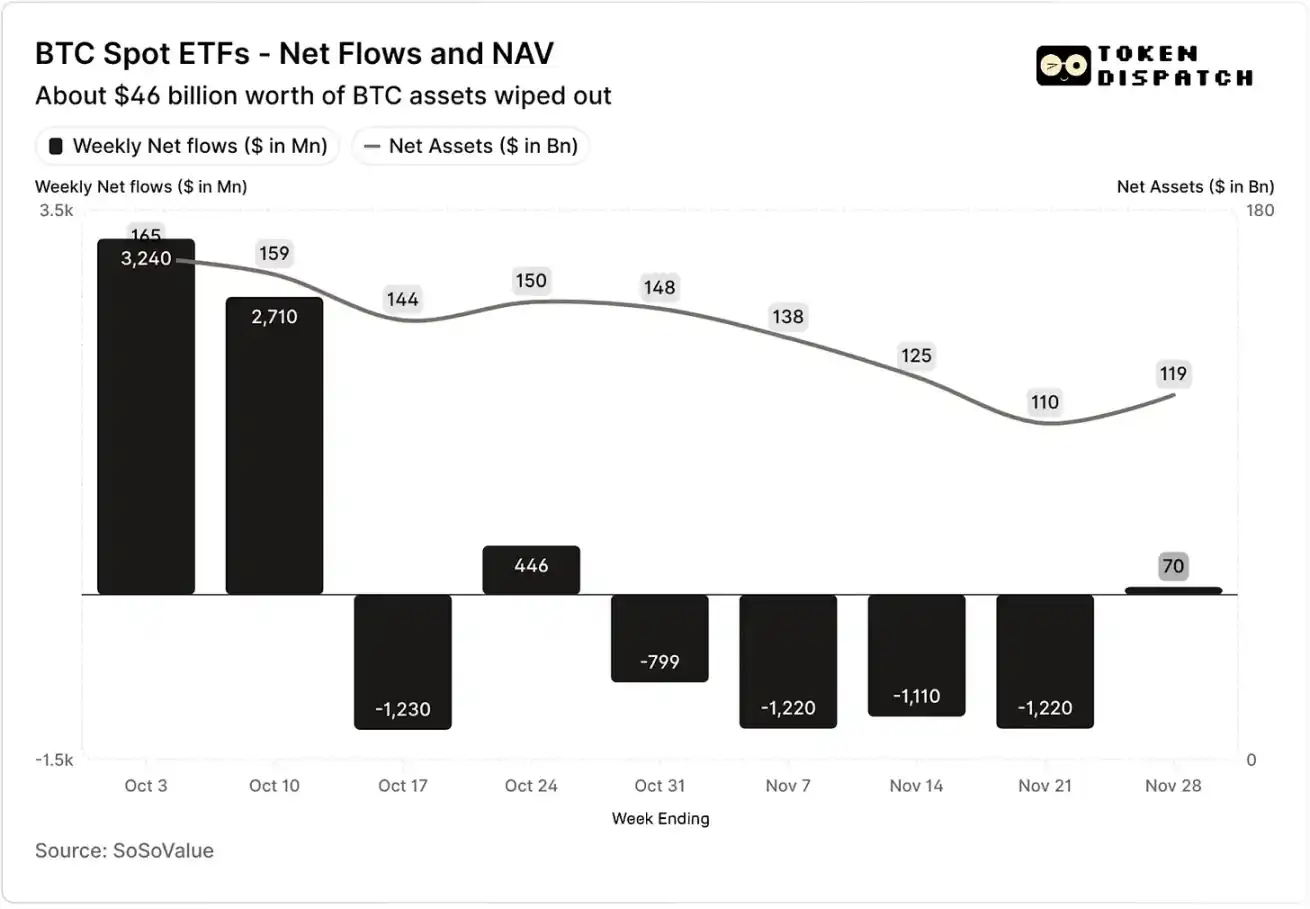

صافي تدفقات الأموال وصافي قيمة الأصول لصناديق Bitcoin الفورية المتداولة في البورصة في أكتوبر ونوفمبر

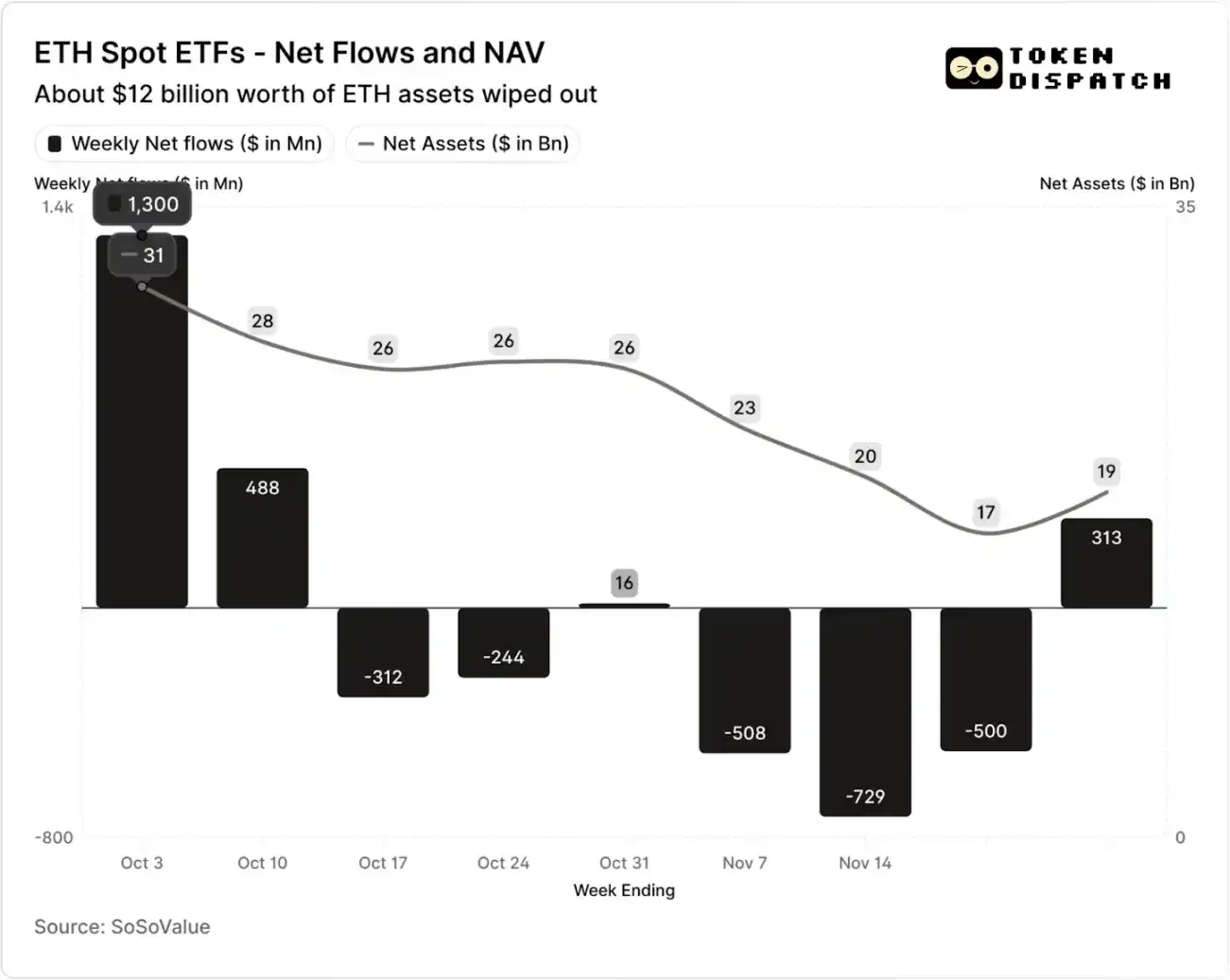

صافي تدفقات الأموال وصافي قيمة الأصول لصناديق Ethereum الفورية المتداولة في البورصة في أكتوبر ونوفمبر

ومع ذلك، في الأسابيع السبعة التي تلت حدث التصفية، شهدت صناديق Bitcoin وEthereum ETFs تدفقات خارجة في خمسة أسابيع، بإجمالي تجاوز 50 مليار دولار و20 مليار دولار على التوالي.

بحلول الأسبوع المنتهي في 21 نوفمبر، تقلص صافي قيمة الأصول (NAV) التي تديرها جهة إصدار Bitcoin ETF من حوالي 1.645 تريليون دولار إلى 1.101 تريليون دولار، بينما انخفض صافي قيمة أصول Ethereum ETF إلى النصف تقريبًا، من 306 مليار دولار إلى 169 مليار دولار. كان هذا الانخفاض جزئيًا بسبب انخفاض أسعار Bitcoin وEthereum أنفسهم، بالإضافة إلى استرداد بعض الرموز. في أقل من شهرين، تبخرت حوالي ثلث القيمة الصافية المجمعة لأصول صناديق Bitcoin وEthereum ETFs.

يعكس تراجع تدفقات الأموال ليس فقط معنويات المستثمرين، بل يؤثر أيضًا بشكل مباشر على دخل الرسوم لمصدري صناديق ETFs.

تعد صناديق Bitcoin وEthereum الفورية المتداولة في البورصة بمثابة "آلات طباعة الأموال" لمؤسسات مثل BlackRock وFidelity وGrayscale وBitwise وغيرها. كل صندوق يفرض رسومًا بناءً على الأصول المدارة، وعادةً ما يتم التعبير عنها كنسبة سنوية، ولكنها تُحتسب فعليًا بناءً على صافي قيمة الأصول اليومية.

كل يوم، تقوم صناديق الثقة التي تحتفظ بأسهم Bitcoin أو Ethereum ببيع جزء من ممتلكاتها لتغطية رسوم المعاملات والمصروفات التشغيلية الأخرى. بالنسبة للمصدر، هذا يعني أن إيراداته السنوية تساوي تقريبًا الأصول المدارة (AUM) مضروبة في معدل الرسوم؛ أما بالنسبة للحائزين، فيؤدي ذلك إلى تخفيف تدريجي في كمية الرموز المحتفظ بها مع مرور الوقت.

يتراوح معدل الرسوم لمصدري صناديق ETFs بين 0.15% و2.50%.

إن عمليات الاسترداد أو التدفقات الخارجة للأموال نفسها لا تؤدي مباشرة إلى ربح أو خسارة للمصدر، ولكن التدفقات الخارجة تؤدي إلى تقليص حجم الأصول التي يديرها المصدر في النهاية، مما يقلل من قاعدة الأصول التي يمكن تحصيل الرسوم عليها.

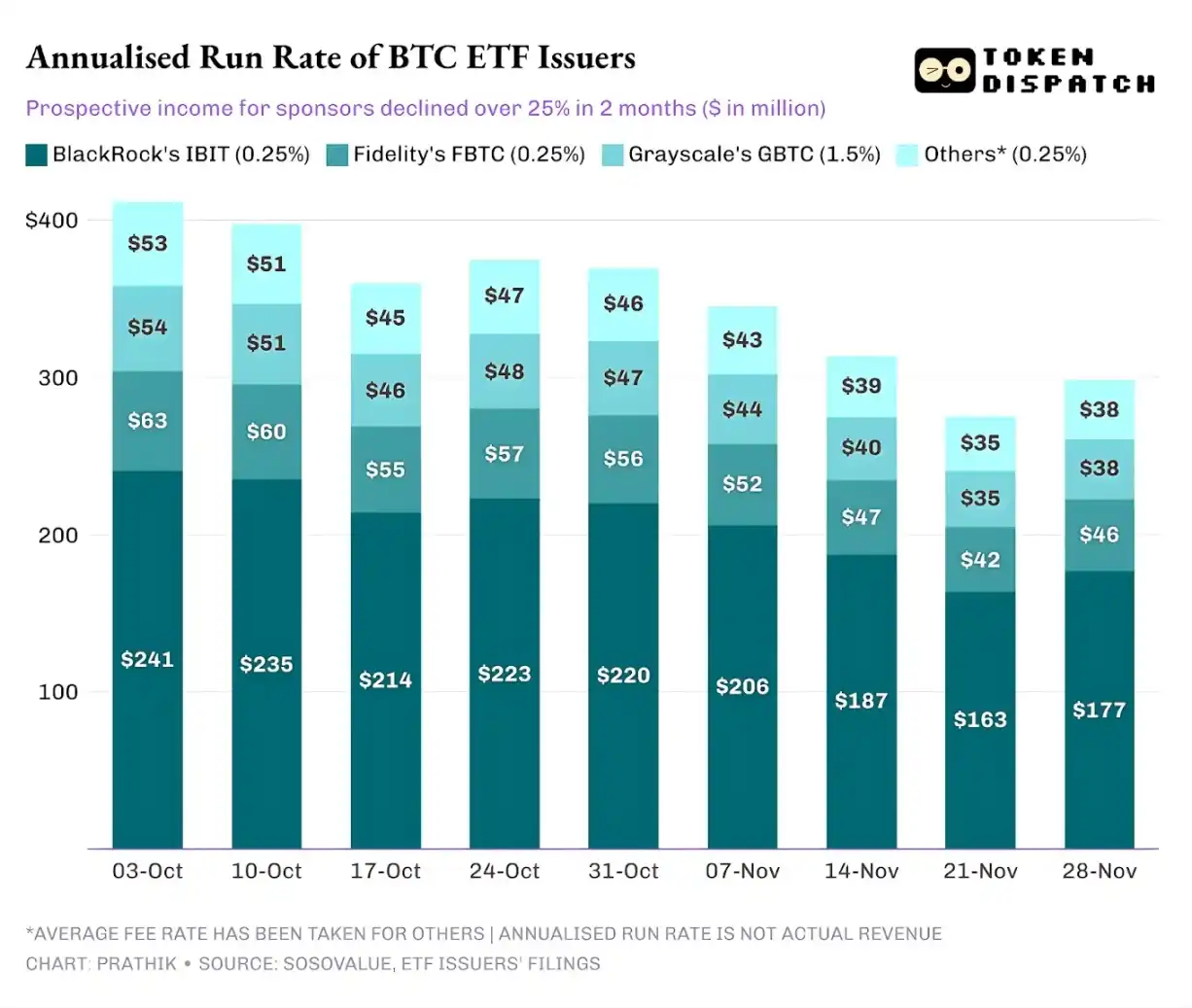

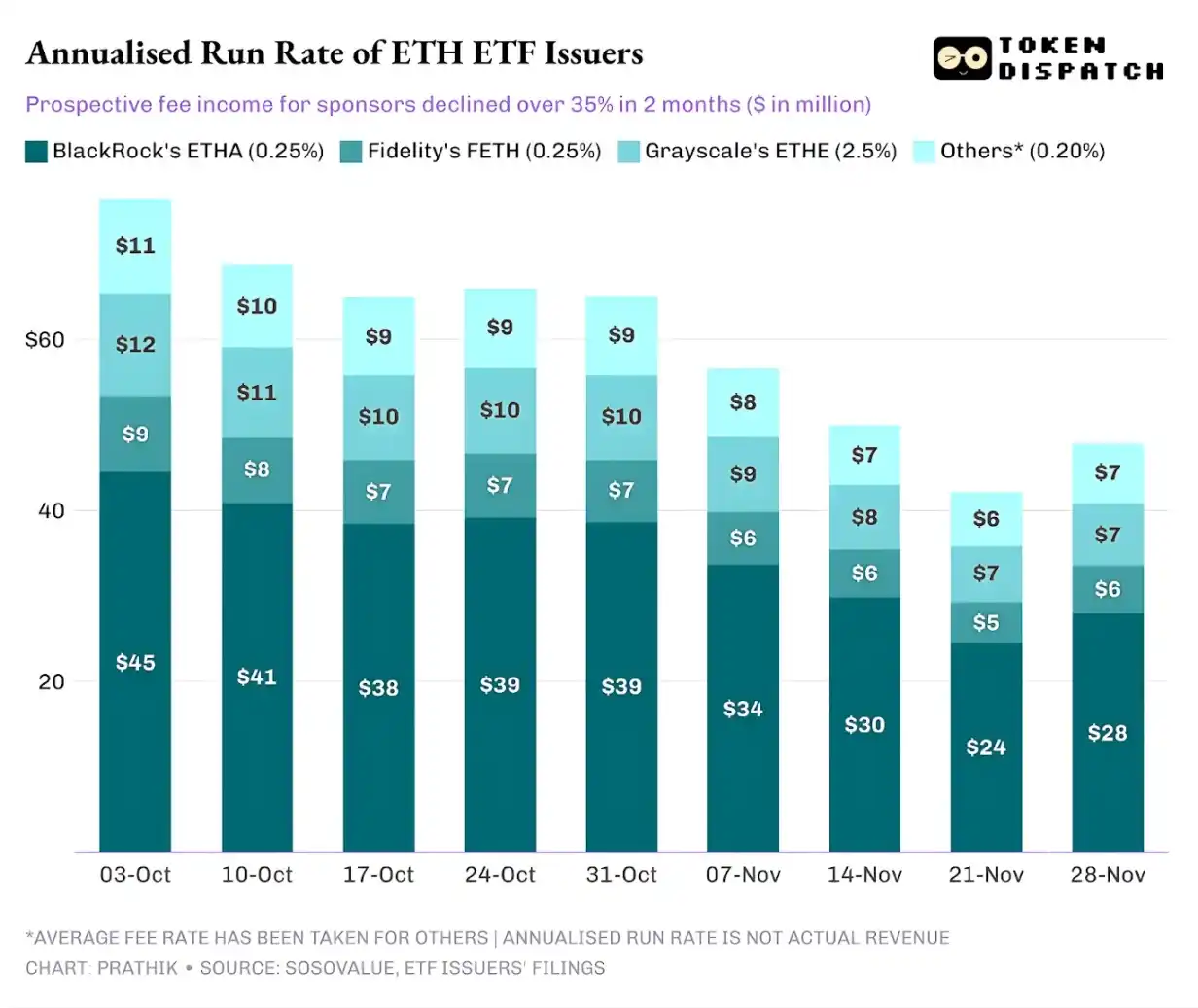

في 3 أكتوبر، بلغ إجمالي الأصول المدارة من قبل مصدري صناديق Bitcoin وEthereum ETFs 195 مليار دولار، وبالنظر إلى مستويات الرسوم المذكورة أعلاه، كان حجم صندوق الرسوم لديهم كبيرًا. ومع ذلك، بحلول 21 نوفمبر، بلغ حجم الأصول المتبقية لهذه المنتجات حوالي 127 مليار دولار فقط.

إذا حسبنا دخل الرسوم السنوي بناءً على الأصول المدارة في عطلة نهاية الأسبوع، فقد انخفضت الإيرادات المحتملة لصناديق Bitcoin ETFs خلال الشهرين الماضيين بأكثر من 25%؛ أما مصدرو صناديق Ethereum ETFs فقد تأثروا بشكل أكبر، حيث انخفضت الإيرادات السنوية بنسبة 35% خلال الأسابيع التسعة الماضية.

كلما زاد حجم الإصدار، زادت حدة السقوط

من منظور مصدر واحد، هناك ثلاثة اتجاهات مختلفة قليلاً وراء تدفق الأموال.

بالنسبة لـ BlackRock، تتعلق خصائص أعمالها بمزيج من "اقتصاديات الحجم" و"التقلبات الدورية". أصبحت IBIT وETHA الخيار الافتراضي للمستثمرين الرئيسيين لتخصيص Bitcoin وEthereum من خلال قناة ETF. وقد سمح ذلك لأكبر مؤسسة إدارة أصول في العالم بفرض رسوم بنسبة 0.25% بناءً على قاعدة أصولها الكبيرة، خاصة عندما بلغ حجم الأصول مستوى قياسيًا في أوائل أكتوبر، حيث كانت الأرباح كبيرة. ومع ذلك، هذا يعني أيضًا أنه عندما قرر كبار الحائزين تقليل المخاطر في نوفمبر، أصبحت IBIT وETHA الهدف الأكثر مباشرة للبيع.

البيانات كافية لدعم ذلك: شهدت صناديق Bitcoin وEthereum ETFs التابعة لـ BlackRock انخفاضًا في دخل الرسوم السنوي بنسبة 28% و38%، متجاوزة متوسط انخفاض الصناعة البالغ 25% و35%.

وضع Vanguard مشابه لـ BlackRock، ولكن على نطاق أصغر نسبيًا. اتبعت صناديق FBTC وFETH أيضًا نمط "التدفق الداخلي أولاً، ثم التدفق الخارجي"، حيث تم استبدال حماس السوق في أكتوبر في نهاية المطاف بتدفقات خارجة في نوفمبر.

قصة Grayscale تدور أكثر حول "مشاكل الإرث التاريخية". في وقت من الأوقات، كانت GBTC وETHE القنوات الوحيدة على نطاق واسع للعديد من المستثمرين الأمريكيين لتخصيص Bitcoin وEthereum من خلال حسابات الوساطة. ومع ذلك، مع قيادة مؤسسات مثل BlackRock وVanguard للسوق، لم يعد احتكار Grayscale قائمًا. والأسوأ من ذلك، أن هيكل الرسوم المرتفع لمنتجاتها المبكرة أدى إلى استمرار الضغط على التدفقات الخارجة خلال العامين الماضيين.

أكد أداء السوق في أكتوبر ونوفمبر أيضًا هذا الاتجاه لدى المستثمرين: عندما يكون السوق صاعدًا، تنتقل الأموال إلى المنتجات ذات الرسوم الأقل؛ وعندما يضعف السوق، يتم تقليل المراكز بشكل كبير.

كان معدل الرسوم في منتجات Grayscale للعملات المشفرة المبكرة أقل بـ 6-10 مرات من صناديق ETFs منخفضة التكلفة. على الرغم من أن معدل الرسوم المرتفع يمكن أن يعزز أرقام الإيرادات، إلا أن التكلفة المرتفعة ستدفع المستثمرين باستمرار بعيدًا، مما يقلل من الأصول المدارة التي تولد دخل الرسوم. غالبًا ما تكون الأموال المتبقية مقيدة بتكاليف احتكاكية مثل الضرائب، والتفويضات الاستثمارية، والعمليات التشغيلية، بدلاً من أن تنبع من اختيارات المستثمرين النشطة؛ وكل تدفق خارجي يذكر السوق: بمجرد ظهور خيار أفضل، سيهجر المزيد من الحائزين المنتجات ذات الرسوم المرتفعة.

تكشف بيانات صناديق ETFs هذه عن عدة سمات رئيسية لعملية المؤسساتية الحالية للعملات المشفرة.

يظهر سوق صناديق ETFs الفورية في أكتوبر ونوفمبر أن أعمال إدارة صناديق العملات المشفرة المتداولة في البورصة دورية مثل سوق الأصول الأساسية. عندما ترتفع أسعار الأصول وتكون معنويات السوق إيجابية، ستؤدي التدفقات الداخلة إلى زيادة إيرادات الرسوم؛ ومع ذلك، بمجرد تغير البيئة الكلية، ستخرج الأموال بسرعة.

على الرغم من أن مؤسسات الإصدار الكبيرة أنشأت "قنوات رسوم" فعالة على أصول Bitcoin وEthereum، إلا أن التقلبات في أكتوبر ونوفمبر تثبت أن هذه القنوات أيضًا عرضة لتأثيرات الدورة السوقية. بالنسبة للمصدرين، تكمن القضية الأساسية في كيفية الاحتفاظ بالأصول في مواجهة صدمة سوقية جديدة، وتجنب التقلبات الكبيرة في إيرادات الرسوم بعد تغير الاتجاهات الكلية.

بينما لا يمكن للمصدرين منع المستثمرين من استرداد الأسهم أثناء عمليات البيع، يمكن للمنتجات المولدة للدخل أن تخفف إلى حد ما من مخاطر الهبوط.

يمكن لصناديق ETFs لخيارات الشراء المغطاة أن توفر للمستثمرين دخلًا من العلاوات (ملاحظة: خيار الشراء المغطى هو استراتيجية تداول خيارات حيث يحتفظ المستثمر بالأصل الأساسي ويبيع في الوقت نفسه عددًا مساويًا من عقود خيارات الشراء. من خلال جمع العلاوة، تهدف هذه الاستراتيجية إلى تعزيز عوائد المحفظة أو التحوط ضد بعض المخاطر.)، مما يعوض بعض انخفاض أسعار الأصول الأساسية؛ كما أن المنتجات المضمونة تعد اتجاهًا قابلاً للتطبيق أيضًا. ومع ذلك، يجب أن تخضع هذه المنتجات للمراجعة التنظيمية قبل طرحها رسميًا في السوق.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

ملك التوصيات السابق Murad: 116 سبباً لقدوم السوق الصاعد في عام 2026

أنا لا أتفق مع وجهة النظر القائلة بأن دورة السوق تستغرق أربع سنوات فقط، أعتقد أن هذه الدورة قد تمتد إلى أربع سنوات ونصف أو حتى خمس سنوات، وقد تستمر حتى عام 2026.

أكملت Ethereum ترقية Fusaka، ويقول الفريق إنها يمكن أن تفتح ما يصل إلى 8 أضعاف من سعة نقل البيانات.

خلال العام الماضي، أصبحت التحديثات الكبيرة تحدث كل ستة أشهر بدلاً من مرة واحدة في السنة، مما يثبت أن المؤسسة لا تزال تحتفظ بقوة تنفيذية قوية حتى بعد التغييرات في كوادرها.

Glassnode: هل يظهر bitcoin علامات انهيار مماثلة لعام 2022؟ احذر من منطقة حرجة

هيكل سوق البيتكوين الحالي يشبه بشكل كبير الربع الأول من عام 2022، حيث أن أكثر من 25% من المعروض على السلسلة في حالة خسارة، وتدفقات أموال ETF والزخم الفوري يضعفان، والسعر يعتمد على مناطق التكلفة الأساسية الرئيسية.

العمالقة في عالم العملات المشفرة يتبادلون الاتهامات: الإيمان، الفائدة، والعوامل الكلية