صدمة التعرفة الجمركية الكندية: انكماش الناتج المحلي الإجمالي في الربع الثاني وحجة انتعاش السوق المدفوع بخفض أسعار الفائدة

- انخفض الناتج المحلي الإجمالي لكندا في الربع الثاني بنسبة 1.6% بسبب الرسوم الجمركية الأمريكية التي قللت من صادرات السيارات بنسبة 24.7% والآلات بنسبة 18.5%، مما كشف عن هشاشة قطاع الصادرات. - الطلب المحلي خفف من حدة التراجع: ارتفعت الإنفاق الاستهلاكي بنسبة 4.5% وانتعش الاستثمار السكني بنسبة 6% رغم انهيار الاستثمار التجاري بنسبة 33%. - يتوقع بنك كندا الآن احتمال خفض سعر الفائدة في سبتمبر بنسبة 55% مع تراجع الصادرات بنسبة 7.5% وانخفاض الاستثمار بنسبة 10%، مما يشير إلى أن الركود الاقتصادي يفوق مخاطر التضخم. - يجب على المستثمرين إعطاء الأولوية لقطاع السلع الاستهلاكية الاختيارية.

لقد دخل اقتصاد كندا منطقة غير معروفة. الانكماش في الناتج المحلي الإجمالي للربع الثاني بنسبة 1.6%—وهو الأشد منذ الأيام الأولى للجائحة—يبرز شدة صدمة الرسوم الجمركية الأمريكية، التي أدت إلى انخفاض صادرات المركبات (-24.7%)، والآلات الصناعية (-18.5%)، وخدمات السفر [1]. لقد كشفت هذه الصدمة الخارجية عن هشاشة القطاعات الكندية المعتمدة على التصدير، خاصة قطاعي السيارات والصلب، حيث انهارت الاستثمارات التجارية بنسبة 33% [2]. ومع ذلك، تحت هذا الضعف الرئيسي، لا تزال الطلبات المحلية تشكل شريان حياة: فقد ارتفع إنفاق المستهلكين بنسبة 4.5%، وانتعشت الاستثمارات السكنية بنسبة 6%، مما خفف من أثر انهيار الصادرات [3].

إن التباين بين القوى الخارجية والداخلية يخلق حجة قوية لتيسير السياسة النقدية بشكل عدواني. مع قيام بنك كندا الآن بتسعير احتمال خفض سعر الفائدة في سبتمبر بنسبة 55% [4]، يجب على المستثمرين موازنة مخاطر انتظار المزيد من بيانات التضخم مقابل الحاجة الملحة لاستقرار اقتصاد يتباطأ. معضلة البنك المركزي واضحة: فعلى الرغم من أن التضخم الأساسي لا يزال أعلى من الهدف، إلا أن الانخفاض الحاد في الصادرات والاستثمار التجاري يشير إلى تحول جوهري في التوازن بين التضخم والإنتاج.

يعتمد التموضع الاستراتيجي للأصول على ثلاثة أعمدة:

1. الأسهم في القطاعات المقاومة: قد تتفوق أسهم السلع الاستهلاكية التقديرية والبناء السكني، التي استفادت من نمو بنسبة 4.5% و6% في الربع الثاني على التوالي، مع تعزيز السيولة نتيجة خفض أسعار الفائدة [3].

2. الدخل الثابت: من المتوقع أن تتفوق السندات قصيرة الأجل مع انخفاض العوائد نتيجة خفض أسعار الفائدة، بينما قد تتراجع السندات المرتبطة بالتضخم إذا طغى تيسير البنك المركزي على الضغوط السعرية المستمرة [4].

3. التعرض للعملة: قد يؤدي ضعف الدولار الكندي بعد خفض أسعار الفائدة إلى استفادة مصدري السلع الأساسية، لكنه سيضر القطاعات المعتمدة على الاستيراد.

يجادل النقاد بأن خفض أسعار الفائدة قد يؤدي إلى تغذية التضخم، لكن البيانات تروي قصة مختلفة. مع انخفاض الاستثمارات غير السكنية بنسبة 10% والصادرات بنسبة 7.5%، يعمل الاقتصاد بالفعل بقدرة فائضة كبيرة [2]. إن تفويض بنك كندا لتحقيق الاستقرار في الإنتاج والتوظيف يفوق الآن المكاسب الهامشية من انتظار تصحيح التضخم ذاتياً.

بالنسبة للمستثمرين، فإن الحساب واضح: اجتماع سبتمبر هو حدث ثنائي. من المرجح أن يؤدي خفض سعر الفائدة إلى تحفيز انتعاش السوق، خاصة في القطاعات المرتبطة بالطلب المحلي. أولئك الذين يتموضعون مبكراً—قبل أن تتبلور السياسة—سيحصلون على أكبر قيمة.

Source:

[1] Canadian economy shrinks 1.6% in 2nd quarter as U.S. tariffs squeeze exports

[2] Canadian Quarterly GDP (Q2 2025) - TD Economics

[3] Canada's GDP just fell. The bigger story is 'beneath the hood'

[4] GDP contraction clouds outlook for Bank of Canada's ...

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

مقابلة مع مدير استثمار VanEck: من وجهة نظر المؤسسات، هل يجب عليك شراء BTC الآن؟

الدعم بالقرب من 78,000 و70,000 دولار يُعتبر فرصة دخول جيدة.

تقرير اقتصادي: كيف تسبب ترامب، الاحتياطي الفيدرالي والتجارة في أكبر تقلبات السوق في التاريخ

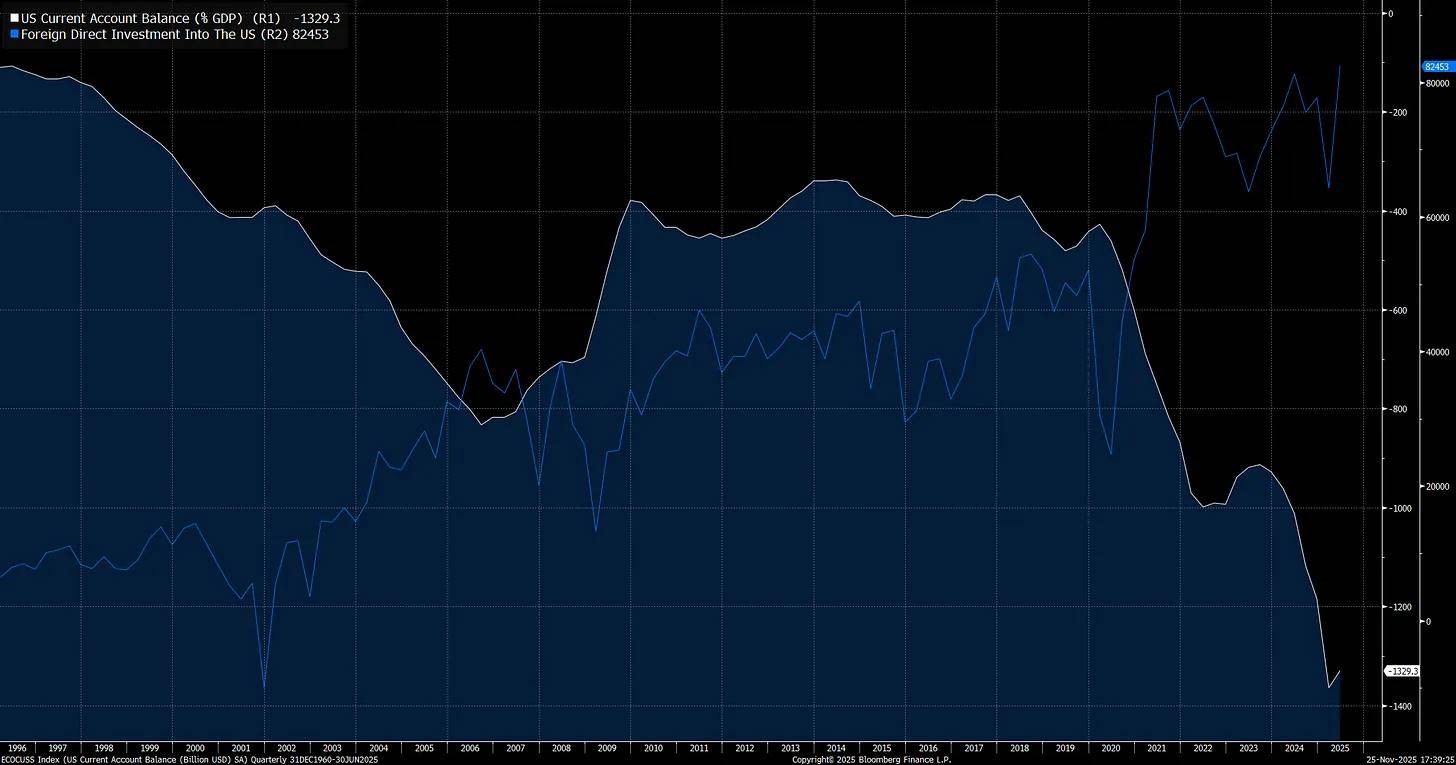

الخفض المتعمد لقيمة الدولار، إلى جانب الاختلالات الشديدة عبر الحدود والتقييمات المبالغ فيها، يهيئ الظروف لوقوع حدث تقلب كبير.

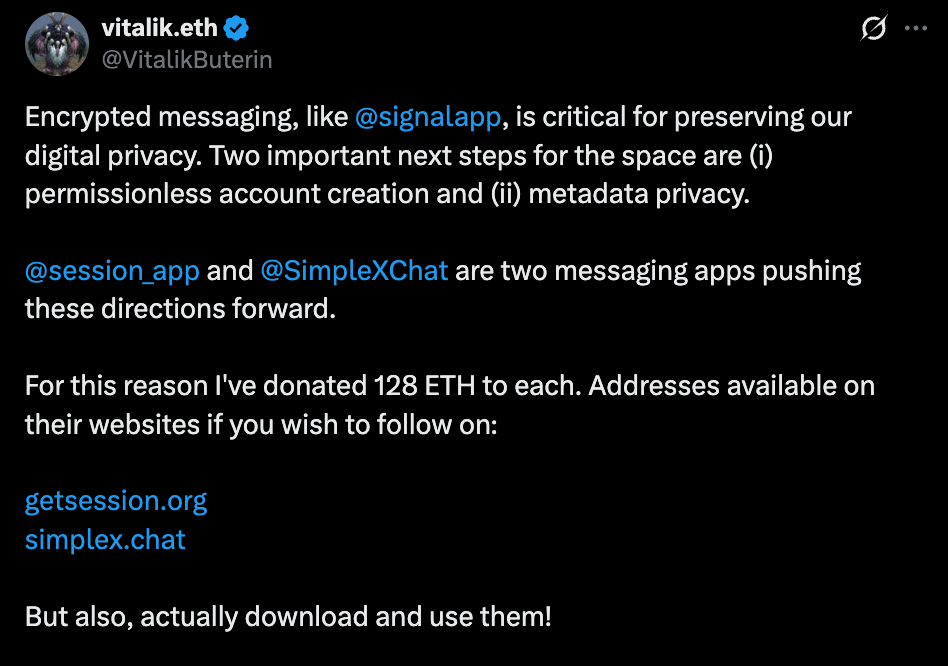

قام فيتاليك بالتبرع بـ 256 ETH إلى تطبيقَي دردشة لم تسمع بهما من قبل، فما الذي يراهن عليه بالضبط؟

لقد أوضح بشكل صريح أن هذين التطبيقين ليسا مثاليين، ولا يزال هناك طريق طويل لتحقيق تجربة مستخدم حقيقية ومستوى أمان مرتفع.

دورة فائقة في سوق التوقعات